Chứng khoán | 15/01/2024

Vị thế là gì? Tìm hiểu vị thế trong chứng khoán phái sinh

Vị thế là một thuật ngữ cơ bản trong quá trình đầu tư tài chính. Tuy nhiên, vẫn có khá nhiều nhà đầu tư và đặc biệt là các nhà đầu tư mới thường gặp khó khăn trong việc nắm bắt ý nghĩa của thuật ngữ này. Vậy vị thế là gì?

Vị thế là gì?

Trong chứng khoán phái sinh, vị thế được hiểu là một trạng thái giao dịch và khối lượng chứng khoán phái sinh đang còn hiệu lực mà nhà đầu tư nắm giữ đến thời điểm đó. Vị thế trong chứng khoán phái sinh được chia làm vị thế mua và vị thế bán.

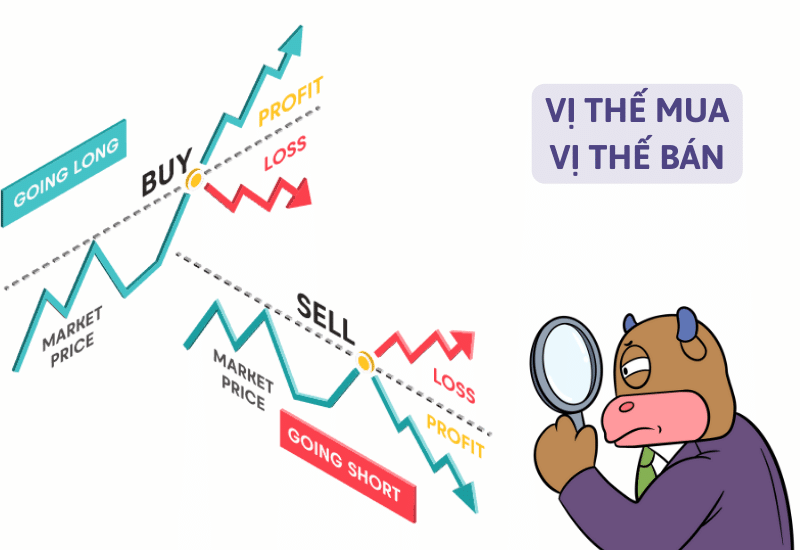

Tìm hiểu về vị thế mua và vị thế bản

Vị thế mua là gì?

Nhà đầu tư mở vị thế mua khi họ mua hợp đồng tương lai với kỳ vọng giá tài sản cơ sở sẽ tăng trong tương lai. Khi giá tăng, họ có cơ hội bán hợp đồng với giá cao hơn để thu lợi nhuận. Điều này thường xảy ra khi nhà đầu tư tin rằng thị trường sẽ phát triển tích cực.

Đối với vị thế mua, khi nhà đầu tư tiến hành mở vị thế, tức là kỳ vọng rằng chỉ số phái sinh sẽ tăng điểm, đồng nghĩa với việc nhà đầu tư đang đang đồng ý việc mua hợp đồng phái sinh tại giá đặt sẵn và muốn bán khi chỉ số tăng điểm.

Vị thế bán là gì?

Ngược lại với vị thế mua, vị thế bán được nhà đầu tư sử dụng khi kỳ vọng giá tài sản cơ sở sẽ giảm trong tương lai. Khi giá giảm đạt kỳ vọng, những nhà đầu tư này sẽ đóng vị thế nhằm thu lợi nhuận.

Đối với vị thế bán, khi nhà đầu tư tiến hành mở vị thế, tức là kỳ vọng rằng chỉ số phái sinh sẽ giảm điểm, đồng nghĩa với việc nhà đầu tư đang đang đồng ý việc bán hợp đồng phái sinh tại giá đặt sẵn và muốn mua lại khi chỉ số giảm điểm thấp hơn.

Vị thế ròng trong chứng khoán phái sinh

Trong quá trình đầu tư phái sinh, vị thế ròng trong một khoảng thời gian xác định được tính bằng hiệu số giữa số lượng hợp đồng mua và hợp đồng bán chứng khoán phái sinh trong chính kỳ đó.

Vị thế ròng cũng cần tuân theo nguyên tắc các vị thế đối ứng (vị thế mua – vị thế bán) của cùng một HĐTL có cùng thời điểm đáo hạn trên cùng một tài khoản giao dịch được tự động đối trừ với nhau

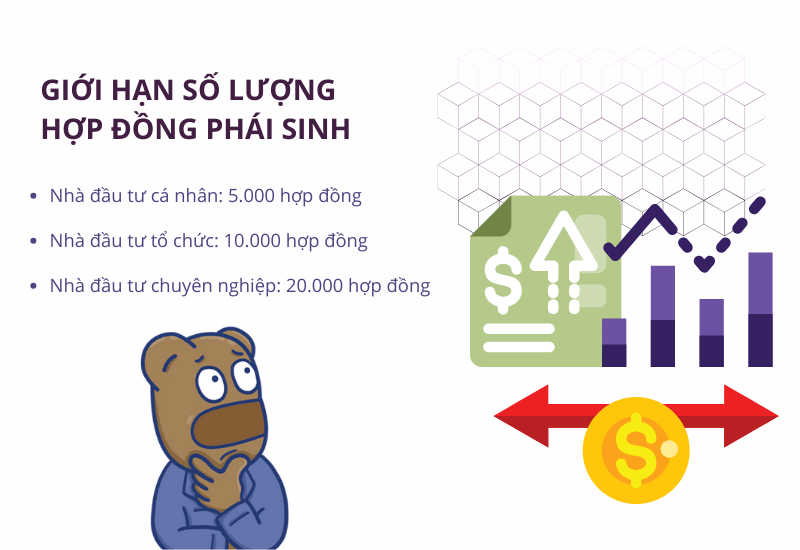

Giới hạn số lượng hợp đồng phái sinh

Việc sử dụng giới hạn vị thế nhằm mục đích ngăn ngừa bất cứ một cá nhân/ tổ chức có thể nắm giữ số lượng hợp đồng quá lớn, từ đó gây ảnh hưởng đáng kể đến giá của chứng khoán phái sinh. Qua đó, việc giới hạn cũng góp phần đảm bảo quyền lợi của các nhà đầu tư khi tham gia giao dịch trên thị trường. Mức giới hạn cụ thể đối với từng tập nhà đầu tư như sau:

- Nhà đầu tư cá nhân: 5.000 hợp đồng

- Nhà đầu tư tổ chức: 10.000 hợp đồng

- Nhà đầu tư chuyên nghiệp: 20.000 hợp đồng

Mở vị thế là gì?

Là trạng thái khi nhà đầu tư hiện đang nắm giữ chứng khoán phái sinh đang còn hiệu lực và chưa được thanh lý hoặc tất toán.

Mở vị thế mua: Nhà đầu tư mở vị thế mua trong trường hợp có nhu cầu mua tài sản cơ sở hoặc kỳ vọng về giá của tài sản cơ sở sẽ tăng trong tương lai. Sau đó, nhà đầu tư sẽ đặt lệnh mua và được khớp lệnh tương ứng với giá, khối lượng trên thị trường chứng khoán phái sinh.

Mở vị thế bán: Ngược lại, trong trường hợp nhà đầu tư có nhu cầu bán hoặc cho rằng giá của tài sản cơ sở sẽ giảm trong tương lai nên đặt lệnh bán cũng như được khớp lệnh tương ứng thì gọi là mở vị thế bán.

Đóng vị thế là gì?

Chấm dứt vị thế 1 chứng khoán phái sinh hay việc đóng vị thế còn phụ thuộc vào chiến lược của từng nhà đầu tư. Thông thường, vị thế đóng này xảy ra khi các nhà đầu tư rơi vào một số trường hợp dưới đây:

- Nhà đầu tư cần chốt lời/cắt lỗ hợp đồng.

- Nhà đầu tư hiện đang nắm giữ quá số lượng hợp đồng quy định.

- Nhà đầu tư mất khả năng bổ sung ký quỹ.

Bài viết trên đã tóm gọn các kiến thức về vị thế trong chứng khoán phái sinh. Mong rằng nhà đầu tư đã hiểu thêm về khái niệm này và đừng quên theo dõi DNSE để tìm hiểu thêm các kiến thức bổ ích khác nhé!