2 quỹ ETF có tổng quy mô hơn 1 tỷ USD bán ròng hàng nghìn tỷ đồng cổ phiếu Việt Nam từ đầu năm 2024

Thời gian qua, khối ngoại gia tăng cường độ bán ròng trên thị trường chứng khoán Việt Nam. Chỉ tính từ đầu năm 2024 tới nay, giá trị bán ròng của nhà đầu tư nước ngoài trên HoSE đã vượt mức 48.000 tỷ đồng. Con số khả năng cao sẽ tiếp tục gia tăng khi áp lực bán chưa có dấu hiệu dừng lại. Con số kỷ lục bán ròng của khối ngoại hiện ghi nhận vào năm 2021 với hơn 58.000 tỷ.

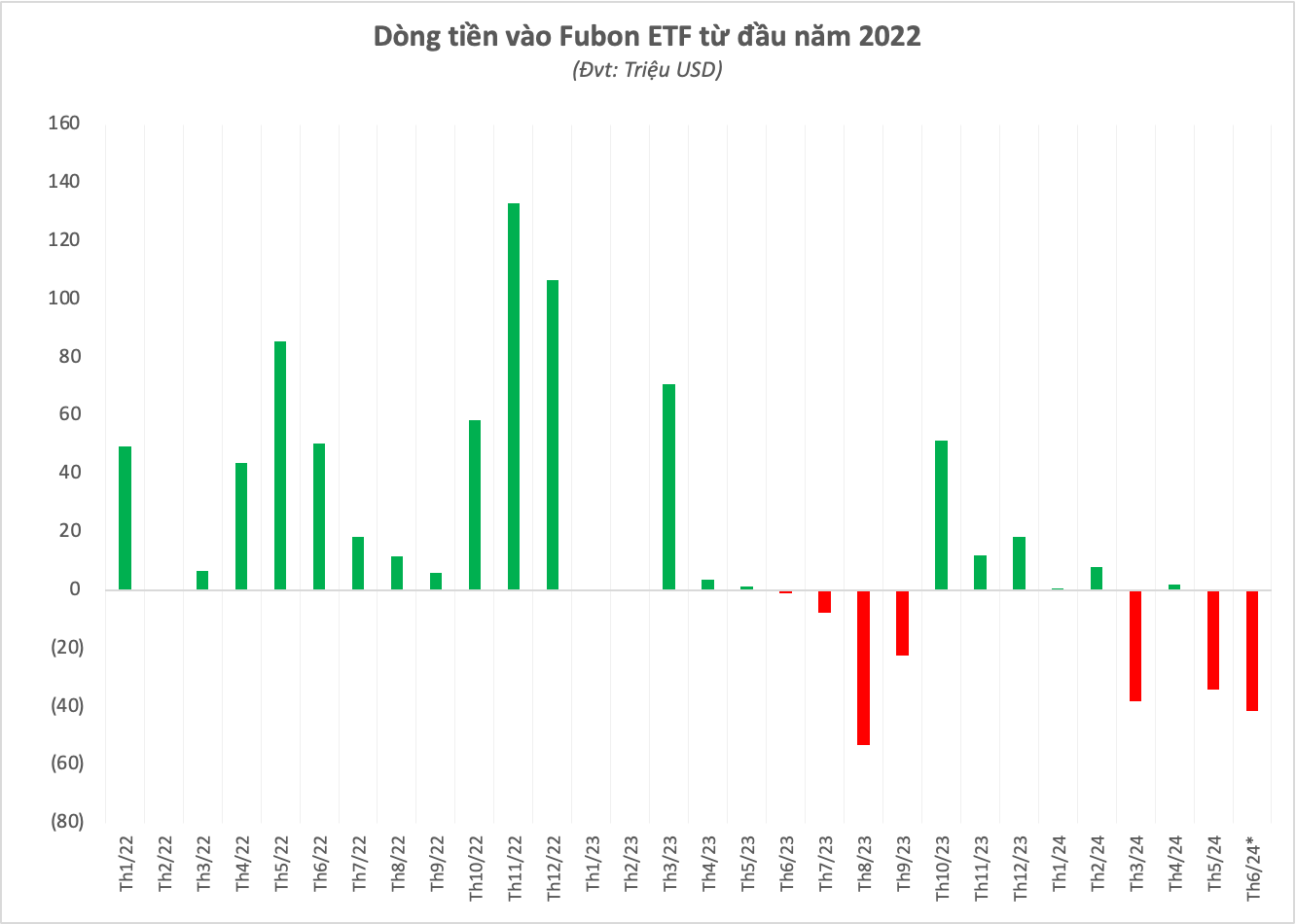

Dòng vốn ngoại đảo chiều có một phần nguyên nhân đến từ việc các quỹ ETF bị rút vốn mạnh thời gian qua, đặc biệt là Fubon ETF. Quỹ ngoại đến từ Đài Loan (Trung Quốc) đã bất ngờ bị rút vốn 2 tháng liên tiếp với giá trị tăng dần. Tính từ đầu tháng 5 đến nay, quỹ đã bị rút ròng 75 triệu USD (~1.900 tỷ đồng).

Luỹ kế từ đầu năm 2024, dòng vốn từ quỹ ngoại này ghi nhận rút ròng gần 103 triệu USD, tương ứng gần 2.600 tỷ đồng cổ phiếu Việt Nam bị bán ròng. Kể từ khi rót vốn vào thị trường Việt Nam từ tháng 3/2021, Fubon ETF chưa bao giờ trải qua giai đoạn bị rút vốn mạnh như hiện nay.

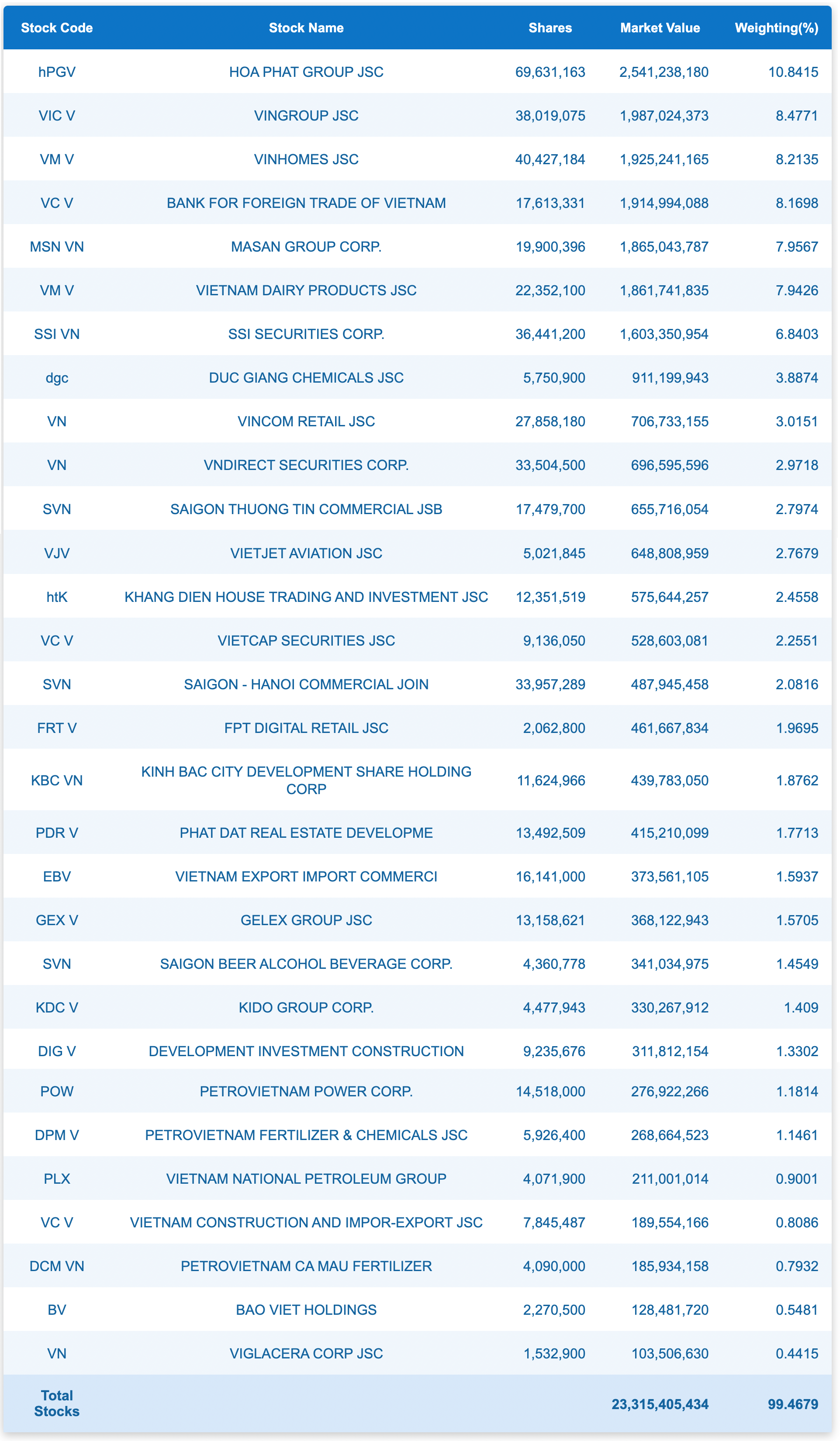

Hiện tại, Fubon ETF đang là quỹ ETF có quy mô lớn nhất đầu tư vào thị trường chứng khoán Việt Nam với NAV lên đến 23,4 tỷ TWD (~724 triệu USD, tương đương 18.400 tỷ đồng). Fubon ETF đầu tư vào cổ phiếu Việt Nam theo chỉ số tham chiếu là FTSE Vietnam 30 Index gồm 30 cổ phiếu.

Các cổ phiếu chiếm tỷ trọng lớn nhất trong danh mục Fubon ETF gồm HPG (10,8%), VIC (8,5%), VHM (8,2%), VCB (8,2 %), MSN (7,6%),...

Danh mục Fubon ETF tính đến cuối phiên 24/6/2024.

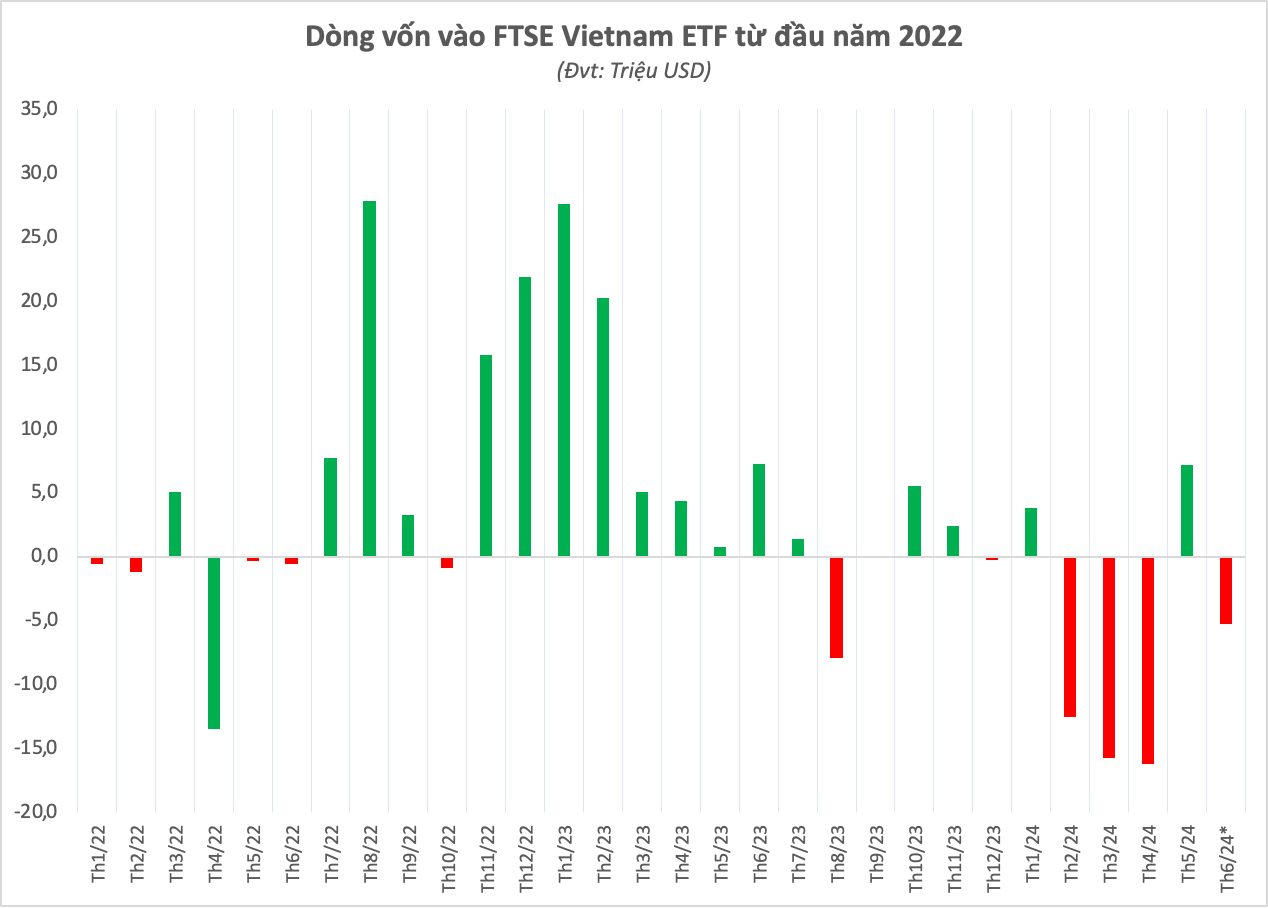

Tương tự, một trong những quỹ ETF ngoại lâu đời nhất trên thị trường chứng khoán Việt Nam là FTSE Vietnam ETF cũng trong xu hướng rút ròng mạnh. Tính riêng từ đầu tháng 6/2024 FTSE Vietnam ETF đã bị rút ròng hơn 5,3 triệu USD (~131 tỷ đồng).

Thực tế, dòng vốn qua FTSE Vietnam ETF đã bắt đầu đảo chiều từ cuối năm 2023. Kể từ tháng 12 của năm 2023, ETF này đều bị rút khá mạnh mỗi tháng và chỉ chững lại đôi chút vào tháng 1 và tháng 4/2024. Theo đó, tổng giá trị dòng vốn vào FTSE Vietnam ETF từ đầu năm 2024 đến hay hiện âm gần 39 triệu USD, tương ứng bán ròng khoảng 970 tỷ đồng.

Đến thời điểm 21/6/2024, quy mô NAV của quỹ chỉ còn khoảng 306 triệu USD, tương ứng 7.800 tỷ đồng. ETF này đầu tư 100% cổ phiếu Việt Nam mô phỏng theo chỉ số FTSE Vietnam Index.

Liên quan, chỉ số tham chiếu FTSE Vietnam Index trong đợt review tháng 6 vừa qua đã thêm mới TCH và không loại bất kỳ cổ phiếu nào qua đó tăng số lượng cổ phiếu Việt Nam lên 28 mã. Trong quá khứ, các hoạt động cơ cấu quỹ ETF này từng có ảnh hưởng lớn đến thị trường. Tuy nhiên, với sự tăng trưởng mạnh mẽ về quy mô thị trường và làn sóng nhà đầu tư cá nhân tham gia "ồ ạt", mức độ tác động từ các đợt đảo danh mục của ETF này đã bị thu hẹp đáng kể.

Hiện, các cổ phiếu HPG, VIC, VHM, VCB, VNM, MSN,... là những cái tên chiếm tỷ trọng hàng đầu trong danh mục FTSE Vietnam ETF.

Danh mục FTSE Vietnam ETF (tính đến 31/5/2024)

Sự chênh lệch môi trường lãi suất, chính sách tiền tệ, tỷ giá cao... đã tác động đáng kể tới hành động của nhà đầu tư ngoại. Điều này gây ra hoạt động tái cấu trúc dòng vốn trên toàn cầu, những thị trường tăng trưởng yếu hơn, đồng tiền mất giá hay những thị trường cận biên sẽ bị rút vốn mạnh để phân bổ vào những nơi thị trường hiệu quả hơn. Không chỉ Việt Nam, mà các thị trường trong khu vực như Thái Lan, Trung Quốc cũng chịu ảnh hưởng rõ rệt.

Một số câu chuyện riêng trên thị trường chứng khoán Việt Nam cũng có thể gây ra tác động tiêu cực tới khối ngoại như việc chuyển đổi hệ thống mới KRX chưa thể thực hiện hay sự chênh lệch về tỷ trọng giữa các nhóm ngành trên sàn, thiếu những hàng "ngon" như nhóm ngành sản xuất, công nghiệp, công nghệ, y tế, chăm sóc sức khoẻ,...

Theo đánh giá của ông Nguyễn Anh Khoa, Trưởng phòng - Nghiên cứu Chứng khoán Agriseco, bất chấp động thái bán ròng của nhà đầu tư nước ngoài, chỉ số VN-Index vẫn tương đối tích cực khi tăng 13,28% kể từ đầu năm nay với trợ lực chủ yếu đến từ dòng vốn nội. Bên cạnh đó, các Ngân hàng Trung ương lớn trên thế giới đang tiến gần hơn đến chu kỳ nới lỏng chính sách tiền tệ sẽ giúp giảm bớt áp lực tỷ giá trong thời gian tới. Ngoài ra, thời điểm cuối tháng 6 – đầu tháng 7 cũng chính là mùa công bố KQKD quý 2/2024 của các doanh nghiệp niêm yết. Với triển vọng tăng trưởng lợi nhuận tích cực trên toàn thị trường, áp lực bán ròng của khối ngoại sẽ chưa tác động đáng kể và nhà đầu tư có thể ưu tiên tập trung vào triển vọng lợi nhuận của các nhóm ngành, từ đó sàng lọc các mã cổ phiếu tiềm năng còn dư địa tăng trưởng và định giá hấp dẫn để tìm kiếm các cơ hội đầu tư chất lượng.

Xem thêm tại cafef.vn