Becamex IDC huy động thành công 1.080 tỷ đồng từ kênh trái phiếu

Tổng Công ty Cổ phần Đầu tư và Phát triển Công nghiệp - CTCP (Becamex IDC, MCK: BCM, sàn HoSE) vừa công bố thông tin kết quả phát hành trái phiếu.

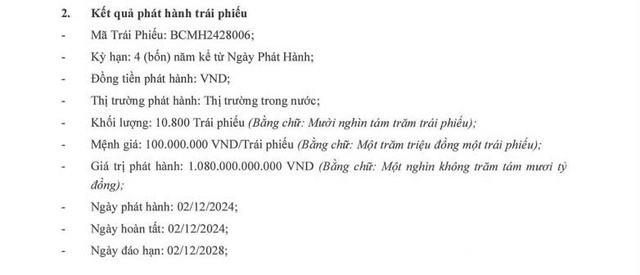

Cụ thể, ngày 2/12/2024 Becamex IDC đã phát hành thành công lô trái phiếu mã BCMH2428006 ra thị trường trong nước. Khối lượng phát hành 10.800 trái phiếu, mệnh giá 100 triệu đồng/trái phiếu, tổng giá trị phát hành 1.080 tỷ đồng, kỳ hạn 4 năm, dự kiến đáo hạn ngày 2/12/2028.

Được biết, đây là lô trái phiếu nằm trong phương án phát hành trái phiếu doanh nghiệp riêng lẻ năm 2024 của công ty đã được HĐQT phê duyệt trước đó.

Nguồn: Becamex IDC

Theo phương án này, Becamex IDC dự kiến phát hành tối đa 10.800 trái phiếu loại trái phiếu không chuyển đổi, không kèm chứng quyền và được bảo đảm bằng tài sản, phát hành tại thị trường trong nước.

Mệnh giá trái phiếu là 100 triệu đồng/trái phiếu, tổng giá trị phát hành theo mệnh giá tối đa 1.080 tỷ đồng. Trái phiếu được phát hành dưới hình thức bút toán ghi sổ, dự kiến chào bán 1 đợt trong quý IV/2024.

Trái phiếu có kỳ hạn 4 năm, lãi suất đầu tiên (tương đương 2 kỳ thanh toán lãi đầu tiên) là 10,7%/năm, lãi suất áp dụng cho các kỳ thanh toán lãi tiếp theo bằng tổng lãi suất tham chiếu và biên độ là 4,4%/năm nhưng không thấp hơn 10,3%/năm, lãi trả sau, định kỳ 6 tháng/lần.

Tài sản đảm bảo cho trái phiếu bao gồm các quyền sử dụng đất và toàn bộ các quyền, lợi ích gắn liền với hoặc phát sinh liên quan tại 17 thửa đất có địa chỉ ở thị trấn Lai Uyên, huyện Bàu Bảng, tỉnh Bình Dương và 2 thửa đất ở phường Hòa Phú, TP.Thủ Dầu Một, tỉnh Bình Dương. Tổng diện tích của các thửa đất này là 150.906,3 m2, giá trị định giá hơn 1.723,3 tỷ đồng.

Mục đích Becamex IDC phát hành trái phiếu lần này là để cơ cấu lại nợ của công ty. Cụ thể, công ty dự kiến sử dụng số tiền thu được từ đợt phát hành trái phiếu để thanh toán các khoản gốc, lãi của các khoản nợ gồm khoản vay ngắn hạn tại Ngân hàng TMCP Đầu tư và Phát triển Việt Nam - chi nhánh Bình Dương có giá trị gốc khoản nợ được cơ cấu tối đa là 2.600 tỷ đồng, kỳ hạn 11 tháng; khoản vay ngắn hạn tại Ngân hàng TMCP Công Thương - chi nhánh Đồng Nai có giá trị gốc khoản nợ được cơ cấu tối đa là 1.000 tỷ đồng, kỳ hạn 12 tháng

PV

Xem thêm tại antt.nguoiduatin.vn