Bí ẩn 'hậu trường' các kỳ đáo hạn phái sinh

Dưới đây là bài viết của ông Nguyễn Trọng Đình Tâm, Phó Giám đốc Chiến lược đầu tư, Trưởng bộ phận Phân tích, Công ty Chứng khoán Thiên Việt, cung cấp một góc nhìn khác về sự thật đằng sau nỗi ám ảnh mang tên - đáo hạn phái sinh.

|

| Chuyên gia chứng khoán Nguyễn Trọng Đình Tâm |

Thị trường chứng khoán phái sinh bắt đầu được vận hành tại Sở Giao dịch Chứng khoán Hà Nội (HNX) từ tháng 8/2017. Sau 7 năm đi vào hoạt động, thị trường phái sinh chỉ số cổ phiếu ghi nhận quy mô giao dịch tăng trưởng 28%/năm. Số lượng các công ty chứng khoán thành viên tăng từ con số 7 hồi đầu năm 2018 lên 24 tại thời điểm cuối quý II/2024.

Tuy nhiên khi thực hiện thống kê về giao dịch phái sinh từ góc nhìn của những chuyên gia kỳ cựu trong ngành đến nhà đầu tư cá nhân, tôi nhận thấy nỗi lo xuất hiện nhiều hơn là sự kỳ vọng. Trong đó, nổi bật nhất là lo ngại về ảnh hưởng của kỳ đáo hạn hợp đồng tương lai VN30 tới thị trường cơ sở (cổ phiếu).

"Ám ảnh" kỳ đáo hạn phái sinh

Hợp đồng tương lai trên bất cứ một loại hàng hóa gì đều sẽ có cam kết chuyển giao vật chất hoặc tiền tại "một thời điểm được xác định từ trước". Thời điểm này được gọi là “ngày đáo hạn”.

Chỉ số VN30 cũng không phải ngoại lệ. Tuy nhiên do tính chất đặc biệt của chỉ số nên sẽ không có chuyển giao vật chất mà chỉ có phương án thanh toán tiền trong ngày đáo hạn khi hợp đồng gần nhất đến hạn. Trạng thái chung của nhà đầu tư khi nói về kỳ đáo hạn hợp đồng tương lai VN30 thường là tâm lý lo ngại về khả năng biến động của thị trường chứng khoán.

Tuy nhiên... thực tế có thể khác với những gì chúng ta thường nghĩ.

Về mặt bản chất, trong kỳ đáo hạn, thị trường tương lai có thể sẽ dao động mạnh hơn thông thường do chịu ảnh hưởng của 2 nhóm lệnh. Thứ nhất là "lệnh đóng vị thế" của nhà đầu tư tổ chức (thường nắm giữ quy mô lớn) đối với hợp đồng hiện tại. Thứ hai là "lệnh cân chỉ số" đến từ các nhà tạo lập thanh khoản. Cân chỉ số có nghĩa là giữ độ lệch của hợp đồng đáo hạn và chỉ số VN30 (basis) ở mức thấp nhất có thể. Về mặt lý thuyết, mức chênh lệch này cần bằng 0.

Theo suy nghĩ thông thường là VN-Index hay VN30 có thể giảm trong kỳ đáo hạn, điều này đồng nghĩa với việc nhà đầu tư tổ chức đang nắm giữ vị thế Long và cần mở Short để đóng trạng thái trên thị trường tương lai. Song song với đó, VN30 có thể sẽ chịu tác động của dòng tiền tạo lập và giảm theo futures, từ đó khiến basis được giữ ở mức tối thiểu. Cần lưu ý rằng, trước khi đến phiên đáo hạn, basis thường đã ở mức thấp để nghiệp vụ trong phiên đáo hạn được xử lý dễ hơn.

Tuy nhiên, khác với thị trường cơ sở và thị trường chứng quyền chỉ có một chiều (Long) thì thị trường tương lai có 2 chiều (Long và Short), cho phép nhà giao dịch kiếm lời dù biến động theo hướng lên hay xuống. Do đó, nếu chiếu theo suy nghĩ thông thường mỗi kỳ đáo hạn, thị trường hoàn toàn sẽ có kịch bản hưởng lợi nếu xuất hiện vị thế ngược lại. Hiểu một cách đơn giản, các tổ chức lớn đang nắm giữ vị thế Short sẽ cần Long để đóng trạng thái, đồng thời VN30 có thể được hưởng lợi từ dòng tiền tạo lập và tăng theo futures, nhằm tối thiểu hóa basis.

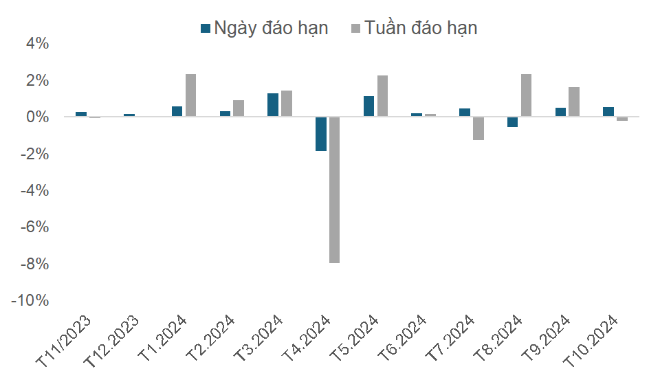

Thống kê trong một năm qua về vận động của chỉ số VN-Index cho thấy không phải lúc nào thị trường chứng khoán cũng thận trọng trong kỳ đáo hạn phái sinh.

|

| Số kỳ đáo hạn mà VN Index tăng điểm vẫn chiếm ưu thế |

Thực tế, ngoài việc mở vị thế đảo nghịch để đóng trạng thái, các tổ chức lớn thường dùng cách khác là "để hợp đồng đang nắm giữ roll over (chuyển hạn) sang kỳ tiếp theo". Dù vậy, không phải lúc nào điều này cũng diễn ra. Nếu lựa chọn chủ yếu của các tổ chức là roll over thì thông thường vận động trong kỳ đáo hạn thường khá “êm đềm”.

Dấu hỏi kỳ đáo hạn tháng 11

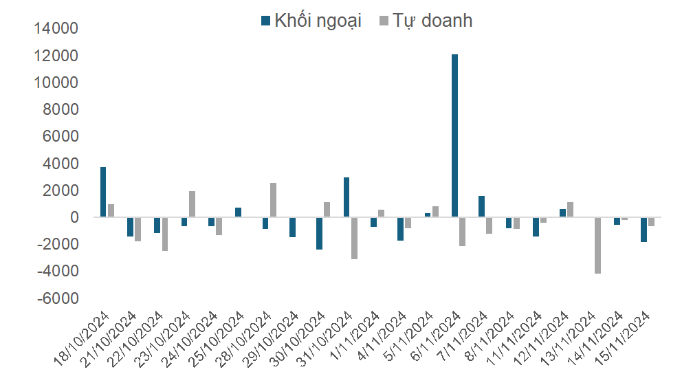

Theo số liệu của HNX, tính từ thời điểm F2411 trở thành F1M (18/10/2024), nhà đầu tư nước ngoài đang Long ròng 6.542 hợp đồng, trong khi khối tự doanh Short ròng 9.806 hợp đồng. Như vậy, nhóm nhà đầu tư lớn đang có vị thế Short ròng 3.264 hợp đồng. Động thái trên có thể dẫn tới khả năng mở vị thế Long của nhóm này trong tuần đáo hạn tới đây để đóng trạng thái, từ đó tạo ra hiệu ứng nâng đỡ cho rổ VN30 và VN-Index.

|

| Trạng thái Long/Short ròng tính riêng VN30F1M |

Về chiến lược giao dịch trong ngắn hạn, VN30F1M hiện đang phá vỡ MA200 ngày. Tuy nhiên, thông thường sau khi phá vỡ đường hỗ trợ quan trọng kể trên, các nhịp pullback (hồi phục) sẽ xuất hiện, đặc biệt khi RSI của F1M đã tiến vào vùng quá bán.

Với vị thế intraday (giao dịch trong ngày), nhà giao dịch có thể tận dụng vùng hỗ trợ 1.265–1.270 của F1M và vùng kháng cự 1.280–1.282 điểm để thực hiện swing trade (giao dịch theo chuyển động giá).

|

| F1M nhiều khả năng sẽ hồi phục trong ngắn hạn |

Tóm lại, thị trường phái sinh VN30 thường chứng kiến biến động mạnh trong kỳ đáo hạn hợp đồng tương lai. Tâm lý thận trọng của nhà đầu tư xuất phát từ sự tác động của các lệnh "đóng vị thế" và "cân chỉ số" của tổ chức lớn. Tuy nhiên, không phải lúc nào kỳ đáo hạn cũng kéo thị trường giảm điểm. Các số liệu cho thấy, VN-Index tăng điểm ở nhiều kỳ đáo hạn nhờ dòng tiền hỗ trợ và chiến lược roll over (chuyển hạn) của tổ chức.

Hiện tại, VN30F1M đang chịu áp lực dưới MA200 ngày nhưng có tín hiệu hồi phục ngắn hạn tại vùng hỗ trợ 1.265–1.270 điểm. Đây là cơ hội để nhà đầu tư thực hiện swing trade, tận dụng các biến động để sinh lời hiệu quả.

Xem thêm tại nguoiquansat.vn