“Cá mập” quy mô gần 22.000 tỷ đồng liên tục “gom” hàng triệu cổ phiếu của công ty phân phối Mercedes-Benz, MG lớn nhất Việt Nam

Trong thông báo mới nhất, quỹ ngoại Pyn Elite Fund vừa thông báo đã mua thành công 1.214.800 cổ phiếu của CTCP Dịch vụ Ô tô Hàng Xanh (Haxaco – mã HAX) trong ngày 11/12/2024. Sau giao dịch, Pyn Elite Fund nâng sở hữu tại Haxaco từ 6,1 triệu đơn vị (tỷ lệ 5,7% vốn) lên hơn 7,3 triệu đơn vị (tỷ lệ 6,81% vốn).

Tạm tính theo giá đóng cửa phiên 11/12 của cổ phiếu HAX là 16.700 đồng/cp, ước tính Pyn Elite Fund đã phải chi khoảng 20 tỷ đồng để gia tăng sở hữu.

Đáng chú ý, Pyn Elite Fund liên tục nâng sở hữu thời gian gần đây. Trước đó 1 ngày, Pyn Elite Fund đã mua vào 935.200 cổ phiếu HAX để nâng sở hữu lên thành 6,1 triệu đơn vị (5,7% vốn), và trở thành cổ đông lớn của doanh nghiệp này.

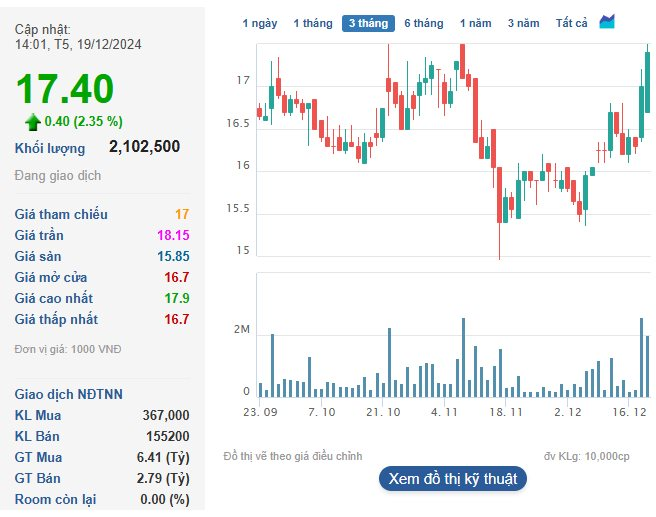

Hiện, cổ phiếu HAX đang giao dịch ở mức 17.400 đồng/cp, tăng gần 47% so với đầu năm. Vốn hóa thị trường tương ứng ở mức gần 1.900 tỷ đồng.

Theo tìm hiểu, Haxaco được biết đến là doanh nghiệp phân phối Mercedes-Benz chính hãng đầu tiên và lớn nhất tại Việt Nam. Hiện tại, công ty sở hữu 5 đại lý phân phối dòng xe này trên cả nước. Bên cạnh Mercedes-Benz, Haxaco cũng nắm trong tay 5 đại lý phân phối xe MG (Morris Garages).

Về kết quả kinh doanh 9 tháng đầu năm 2024, Haxaco ghi nhận doanh thu đạt 3.695,9 tỷ đồng, tăng 27,2% so với cùng kỳ năm trước. Lợi nhuận sau thuế 9 tháng tăng gấp gần 10 lần cùng kỳ, đạt 144 tỷ đồng.

Mới đây, Haxaco đã thông qua kế hoạch niêm yết cổ phiếu CTCP Sản xuất, Thương mại và Dịch vụ Ô tô PTM trên sàn HoSE. PTM là công ty con của Haxaco, có vốn điều lệ 320 tỷ đồng. PTM hiện đang chịu trách nhiệm phân phối dòng xe MG cho Haxaco với tổng cộng 7 đại lý trên toàn quốc.

Theo đó, thời gian thực hiện bắt đầu từ tháng 11/2024. HĐQT Haxaco sẽ giao cho Ban Tổng Giám đốc công ty thành lập/phân công bộ phận chuyên trách hỗ trợ, phối hợp với PTM thực hiện các thủ tục cần thiết để hoàn thành nghĩa vụ đăng ký công ty đại chúng, đăng ký giao dịch niêm yết cổ phiếu tại HoSE theo đúng quy định.

Đồng thời giao cho HĐQT và Ban Tổng giám đốc PTM hợp tác với các đối tác để thành lập Ban quản lý Dự án, nhằm phát triển và mở rộng hiệu quả các hoạt động sản xuất kinh doanh trong năm 2025 của PTM.

Công ty PTM đã thực hiện đợt chào bán tỷ lệ 1:1 và tăng vốn điều lệ lên 320 tỷ đồng. Theo đó, Haxaco cũng đã thông qua việc góp vốn thêm gần 82,6 tỷ đồng để thực hiện quyền mua cổ phiếu của cổ đông hiện hữu theo đợt phát hành chào bán thêm của PTM. Qua đó, Haxaco hiện vẫn nắm giữ 51,62% vốn điều lệ tại công ty này.

Về phía Pyn Elite Fund, quỹ ngoại này là một trong những cá mập lớn nhất thị trường chứng khoán Việt Nam với quy mô tài sản quản lý lên đến hơn 800 triệu EUR (~22.000 tỷ đồng) tính đến cuối tháng 11. Nhóm tài chính (ngân hàng, chứng khoán) chiếm áp đảo cả về số lượng và tỷ trọng với 6 cái tên trong top 10 cùng tổng tỷ trọng 52%.

Xem thêm tại cafef.vn