Chủ động nâng tỷ trọng tiền mặt

Chỉ số VN-Index bước vào tháng 11 ở mức 1.264,5 điểm và rơi xuống mức 1.205,15 điểm trong phiên giao dịch ngày 19/11 (giảm 4,6%) trước khi hồi phục trong những phiên gần đây.

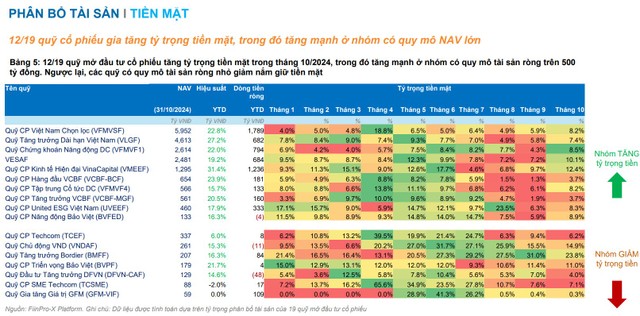

Nhìn vào cơ cấu tỷ trọng danh mục tài sản đầu tư của các quỹ có thể thấy, đa phần các quỹ có động thái “chốt lời” cổ phiếu, nâng cao tỷ trọng nắm giữ tiền mặt tính tới cuối tháng 10/2024, trước khi thị trường có sự điều chỉnh.

|

Nhiều quỹ đầu tư quy mô tài sản lớn đã nâng tỷ trọng tiền mặt trong tháng 10 |

Quỹ đầu tư cổ phiếu kinh tế hiện đại VinaCapital (VMEEF) đã nâng tỷ trọng tiền và tương đương tiền từ mức 6,3% cuối tháng 9 lên 9% vào cuối tháng 10. VMEEF đang có tổng tài sản đạt 1.295,4 tỷ đồng và hiệu suất đầu tư kể từ đầu năm tới nay đạt 30,8%, vượt trội so với mức tăng 10% của chỉ số thị trường chung VN-Index trong cùng giai đoạn.

Thay đổi đáng chú ý trong danh mục đầu tư của VMEEF là việc mã FOX không còn là khoản đầu tư lớn nhất trong danh mục, với tỷ trọng giảm từ mức 9,5% trong tháng 9 xuống còn 8,1% tính tới cuối tháng 10. VMEEF cho biết, đã có áp lực chốt lời khá lớn từ cổ phiếu có tỷ trọng lớn nhất trong danh mục quỹ là FPT Telecom (FOX), giảm 18,7% trong quý III và 5,6% trong tháng 9 sau khi đã tăng hơn gấp đôi trong nửa đầu năm 2024. FOX có thể sẽ không đạt được kỳ vọng doanh thu trong mảng trung tâm dữ liệu năm 2024, do dự án trung tâm dữ liệu trọng điểm tại quận 9, TP. Hồ Chí Minh - dự kiến là trung tâm dữ liệu lớn nhất Việt Nam - bị trì hoãn đến năm 2025.

Tuy nhiên, VMEEF không quá lo ngại về sự trì hoãn của dự án trung tâm dữ liệu, vì nguyên nhân chủ yếu xuất phát từ các vấn đề kỹ thuật trong quá trình đấu thầu, chứ không phải vấn đề về cung cầu. Thị trường dịch vụ cho thuê chỗ đặt trung tâm dữ liệu tại Việt Nam được kỳ vọng sẽ tăng trưởng nhanh chóng từ mức nền rất thấp, nhờ nhu cầu điện toán đám mây gia tăng từ các tổ chức tài chính và hạ tầng năng lượng được cải thiện.

Bên cạnh đó, tháng 10 cũng là thời điểm các doanh nghiệp niêm yết công bố kết quả kinh doanh quý III/2024. Theo VMEEF, các công ty cung cấp cơ sở hạ tầng thiết yếu trong nền kinh tế (ví dụ: cảng biển, nhà ga hàng hóa hàng không, khu công nghiệp, viễn thông và tiện ích) có kết quả kinh doanh đạt kỳ vọng, trong khi nhóm công ty trong các lĩnh vực khác gặp phải những thách thức ngắn hạn đối với chi phí hoạt động, khiến lợi nhuận ròng giảm nhiều hơn dự kiến.

Đối với các doanh nghiệp chủ yếu phục vụ tiêu dùng nội địa như tài chính hay tiêu dùng, áp lực về chi phí hoạt động xuất phát từ sự gia tăng cạnh tranh trong bối cảnh tiêu dùng nội địa còn trầm lắng (cộng thêm ảnh hưởng tiêu cực từ cơn bão Yagi đầu tháng 9), và trong một số trường hợp, còn có các vấn đề khác ở phía nguồn cung. Đối với các doanh nghiệp chủ yếu phục vụ thị trường xuất khẩu, áp lực về chi phí hoạt động xuất phát từ chi phí vận chuyển tăng cao (do ảnh hưởng căng thẳng địa chính trị).

Trong khi đó, thanh khoản của thị trường chứng khoán vẫn ở mức thấp trong nhiều tháng qua. Giá trị giao dịch trung bình mỗi ngày đạt 17.800 tỷ đồng trong tháng 10, tính trên cả 3 sàn, gần như đi ngang so với tháng trước.

Nhận định này phần nào có thể lý giải động thái nâng tỷ trọng tiền mặt và cơ cấu lại một số khoản đầu tư của VMEEF trong tháng vừa qua. Không riêng VMEEF, đa phần các quỹ đầu tư quy mô tài sản lớn đều nâng tỷ trọng tiền mặt trong tháng 10, bao gồm: Quỹ Tăng trưởng dài hạn Việt Nam (VLGF), Quỹ Đầu tư chứng khoán năng động DC (VFMVF1), Quỹ cổ phiếu hàng đầu VCBF (VCBF-MGF), Quỹ cổ phiếu United ESG Việt Nam (UVEEF), Quỹ cổ phiếu tập trung cổ tức DC (VFMVF4)…

|

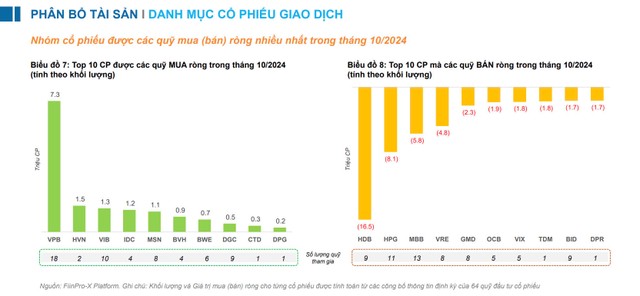

Cổ phiếu được các quỹ mua - bán ròng nhiều nhất trong tháng 10 |

Các sự kiện cần theo dõi

Quỹ Đầu tư tăng trưởng dài hạn Việt Nam (VLGF) cũng là một trong các quỹ nâng tỷ trọng tiền mặt từ mức 5,8% lên 7,02% tính tới cuối tháng 10. Đây là quỹ có quy mô tài sản 4.612 tỷ đồng (181,87 triệu USD). Theo VLGF, diễn biến ảm đạm của thị trường đến từ áp lực tỷ giá làm dấy lên quan ngại về khả năng NHNN có thể duy trì các chính sách nới lỏng tiền tệ, kết quả kinh doanh quý III chưa thực sự khởi sắc, và phần lớn nhà đầu tư mang tâm lý thận trọng và chờ đợi trước hai sự kiện lớn là kỳ bầu cử tổng thống Mỹ và cuộc họp của Fed vào đầu tháng 11.

VLGF cho biết, trong 2 tháng cuối năm 2024 và năm 2025, Quỹ sẽ tiếp tục theo dõi và đánh giá những sự kiện bao gồm: Thứ nhất, ảnh hưởng tới nền kinh tế Việt Nam và từng nhóm ngành dưới nhiệm kỳ thứ hai của Tổng thống Trump. Ông Trump đã cam kết áp thuế 10% lên tất cả hàng nhập khẩu và 60% đối với hàng từ Trung Quốc. Điều này có thể ảnh hưởng đến Việt Nam theo nhiều chiều.

Thứ hai, lộ trình hạ lãi suất của Fed. Các yếu tố có thể ảnh hưởng tới quá trình cắt giảm lãi suất của Fed trong năm 2025 bao gồm lạm phát, tỷ lệ thất nghiệp ổn định cùng với việc tiếp tục tạo việc làm, tăng trưởng lợi nhuận doanh nghiệp mạnh mẽ, tăng trưởng GDP ổn định, và tăng trưởng bán lẻ tiếp tục, tuy đã ở tốc độ chậm lại. Ngoài ra, các chính sách dự kiến của Trump, bao gồm tăng thuế thương mại, thắt chặt nhập cư, cắt giảm thuế và nới lỏng quy định kinh doanh, được dự báo sẽ thúc đẩy tăng trưởng kinh tế Mỹ và hỗ trợ đồng USD mạnh lên.

“Việc áp thuế nhập khẩu cao hơn có thể gây áp lực lạm phát tại Mỹ, từ đó làm chậm lộ trình cắt giảm lãi suất của Fed. Những yếu tố này khiến USD duy trì ở mức cao, tạo áp lực lên tỷ giá và thu hẹp dư địa điều hành chính sách tiền tệ của các nước, trong đó có Việt Nam. Tuy nhiên, chúng tôi vẫn kỳ vọng tình hình tỷ giá sẽ dần được cải thiện trong những tháng tới khi Fed có thêm các đợt cắt giảm lãi suất trong khi các dòng vốn FDI, hoạt động thương mại, và kiều hối vẫn ổn định”, VLGF nhận định.

Thứ ba, trái phiếu doanh nghiệp. Theo VIS Ratings, tổng dư nợ trái phiếu doanh nghiệp trễ hạn thanh toán tích lũy trong giai đoạn tháng 4/2022 đến tháng 9/2024 trên toàn thị trường đạt khoảng 189 nghìn tỷ đồng. Phần lớn các trái phiếu bị trì hoãn thanh toán này đã được gia hạn thời hạn thanh toán bình quân 21 tháng và tối đa 24 tháng theo Nghị định 08/2023/NĐ-CP.

Áp lực từ lượng trái phiếu trễ hạn sẽ trở lại sau khi thời gian ân hạn kết thúc, gây áp lực đến thị trường trái phiếu trong các tháng còn lại của 2024 và dự kiến sẽ kéo dài sang 2025. Mặc dù đây vẫn là một rủi ro cần theo dõi, nhưng rủi ro thanh khoản đối với hệ thống ngân hàng, như đã thấy vào năm 2022, chưa hiện hữu vì các ngân hàng thương mại đã chủ động tăng vốn cấp 2 để tái cơ cấu các khoản vay rủi ro cao trong suốt năm 2024.

Thứ tư, sự hồi phục về kết quả kinh doanh của các doanh nghiệp niêm yết trên thị trường. Báo cáo lợi nhuận quý III đã cho thấy những tín hiệu khởi sắc đầu tiên khi lợi nhuận tại một số ngành như Thép và Bán lẻ đã trở lại mức bình thường trước COVID.