Chi phí huy động vốn tăng nhanh, NIM của ngân hàng sẽ ra sao?

Chi phí huy động vốn tăng nhanh sau quyết định điều chỉnh lãi suất điều hành của Ngân hàng Nhà nước (NHNN) trong khi lãi suất cho vay chưa theo kịp đà tăng sẽ gây áp lực lên biên lãi ròng của các ngân hàng thương mại trong thời gian tới.

Chi phí huy động vốn tăng nhanh, NIM của ngân hàng sẽ ra sao?

Chi phí huy động vốn tăng nhanh sau quyết định điều chỉnh lãi suất điều hành của Ngân hàng Nhà nước (NHNN) trong khi lãi suất cho vay chưa theo kịp đà tăng sẽ gây áp lực lên biên lãi ròng của các ngân hàng thương mại trong thời gian tới.

Hệ số NIM (Net Interest Margin) hay biên lãi ròng là sự chênh lệch phần trăm giữa thu nhập từ lãi và chi phí lãi phải trả của ngân hàng. NIM cho biết các ngân hàng đang thực sự hưởng chênh lệch lãi suất giữa huy động vốn, tín dụng và đầu tư là bao nhiêu. Do đó, đây là thước đo quan trọng đánh giá khả năng sinh lời của ngân hàng. Nói cách khác, NIM cho biết cứ 100 đồng tài sản sinh lãi sẽ tạo ra bao nhiêu đồng lợi nhuận ròng cho ngân hàng.

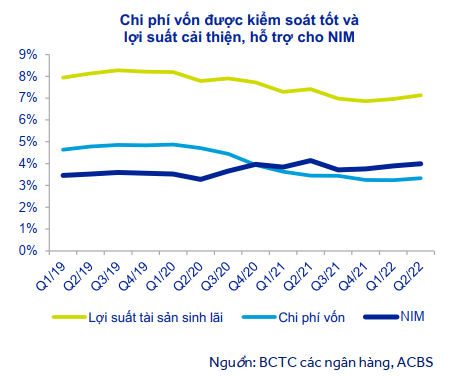

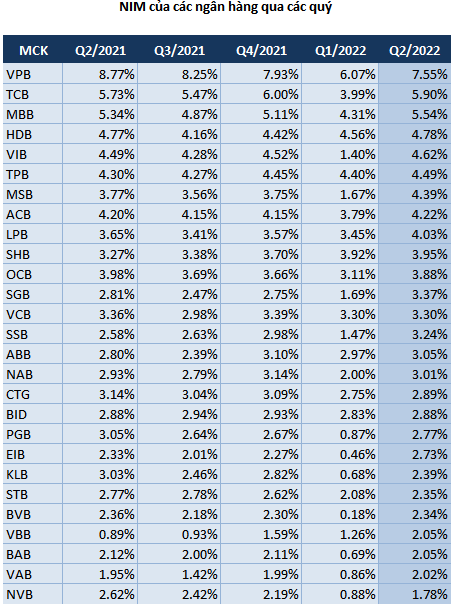

Trong quý 2/2022, NIM của các ngân hàng thương mại có xu hướng tăng so với quý 1 do áp lực tăng lãi suất tiền gửi đã dần giảm bớt trong tháng 5 và 6 khi các ngân hàng đã sử dụng gần hết hạn mức tăng trưởng tín dụng được cấp. Mặt khác nguồn cung tín dụng bị hạn chế khiến lãi suất cho vay theo đó tăng từ 1-2% so với đầu năm, với các khoản giải ngân mới giúp NIM vẫn duy trì ở mức cao.

Nguồn: VietstockFinance |

Bên cạnh đó, đa phần các ngân hàng có NIM quý 2/2022 cũng cải thiện hơn so với cùng kỳ năm trước bởi nguồn thu chính từ tín dụng tăng mạnh hơn. Cụ thể, thu nhập lãi thuần của các ngân hàng trong quý 2 tăng 17% so với quý 2/2021, đạt 105,664 tỷ đồng.

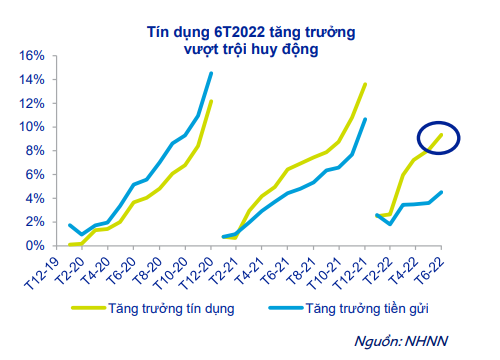

Đồng thời tốc độ tăng trưởng huy động cũng chậm hơn tốc độ tăng trưởng tín dụng. Trong đó, tăng trưởng tín dụng đạt 9.35% so với đầu năm, cao hơn nhiều so với tăng trưởng huy động là 4.51%.

Chi phí huy động vốn gia tăng gây áp lực lên NIM

Ngay sau khi Cục Dự trữ liên bang Mỹ (Fed) châm ngòi tăng lãi suất thêm 0.75 điểm phần trăm để kìm hãm lạm phát, Ngân hàng Nhà nước (NHNN) cũng nhanh chóng ban hành quyết định tăng một loạt lãi suất điều hành thêm 1 điểm phần trăm, có hiệu lực từ ngày 23/09/2022. Trong đó đáng chú ý nhất là trần lãi suất tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng tăng từ 4% lên 5%. Sau động thái của NHNN, ngay lập tức hàng loạt ngân hàng thương mại đã điều chỉnh khung lãi suất tiền gửi của mình với mức tăng mạnh tương ứng 1 điểm phần trăm ở các kỳ hạn từ 1 tháng đến dưới 6 tháng, trong đó có một số ngân hàng đã niêm yết kịch trần 5% tại các kỳ hạn này. Việc tăng lãi suất tiền gửi sẽ tác động trực tiếp đến chi phí đầu vào của các ngân hàng thương mại.

Tại phiên họp ngày 22/09, Thủ Tướng đã yêu cầu NHNN xem xét tăng lãi suất điều hành và lãi suất huy động nhưng lại yêu cầu cố gắng giữ ổn định lãi suất cho vay để hỗ trợ nền kinh tế phục hồi sau đại dịch.

Đứng trước tình thế hai đầu đều khó, NIM của các ngân hàng thương mại được cho là phải chịu áp lực thu hẹp trong thời gian tới.

Theo ông Trần Trương Mạnh Hiếu - Trưởng Phòng phân tích Chứng khoán KIS Việt Nam: “Lãi suất cho vay đã bắt đầu tăng từ cuối quý 1/2022 do tăng trưởng tín dụng đã tăng khá mạnh, khiến room tín dụng dần “cạn”, từ đó lượng tiền cho vay của các ngân hàng không còn nhiều trong khi nhu cầu của các thành phần kinh tế khá lớn. Đến thời điểm này, việc NHNN điều chỉnh lãi suất điều hành là hệ quả của giai đoạn trước đây khi room tín dụng không được nới và giai đoạn vừa rồi room tín dụng được nới không nhiều đã làm cho diễn biến trên thị trường tiền tệ có phần căng thẳng. Do đó, NHNN bắt đầu tăng lãi suất điều hành tập trung ở kỳ hạn ngắn còn kỳ hạn dài có mức tăng không nhiều.

Lãi suất tăng chỉ ở kỳ hạn ngắn nhằm huy động nguồn vốn hỗ trợ cho nhu cầu vay của các doanh nghiệp trong nước thời điểm cuối năm. Sau giai đoạn này, lãi suất sẽ điều chỉnh trở lại.

Trong quý 1/2022, room tín dụng còn ít nên NIM được nới ra. Đến gần đây, NIM bắt đầu co lại do tăng lãi suất tiền gửi kỳ hạn ngắn, nhưng việc này không tác động quá nhiều đến hoạt động kinh doanh của các ngân hàng trong năm nay”.

Nhóm phân tích CTCK Agribank (Agriseco) dự báo NIM các ngân hàng sẽ chịu áp lực trong thời gian tới khi định hướng điều hành của NHNN hiện nay là tăng lãi suất huy động nhưng vẫn cố gắng duy trì ổn định lãi suất cho vay để hỗ trợ nền kinh tế. Thêm vào đó, Thông tư 08/2021 quy định về điều chỉnh mức trần tỷ lệ vốn ngắn hạn cho vay trung, dài hạn từ 37% hiện tại xuống 34% vào đầu tháng 10 cũng có thể khiến chi phí vốn các ngân hàng gia tăng (do phải tăng huy động dài hạn, khiến chi phí vốn cao hơn).

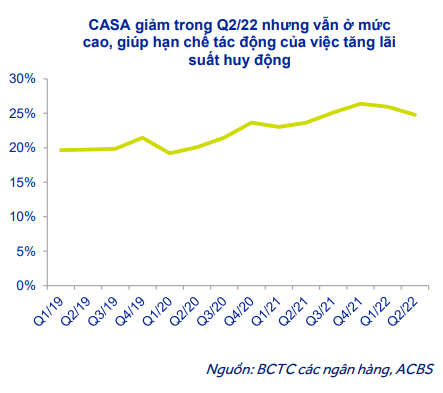

Tuy nhiên, chuyên gia phân tích Agriseco giữ quan điểm NIM vẫn sẽ có sự phân hóa: NIM có thể ổn định tại các ngân hàng tạo dựng được hệ sinh thái đa dạng, đẩy mạnh phát triển công nghệ số, đa dạng hóa sản phẩm dịch vụ và có khả năng huy động vốn từ thị trường quốc tế. Kỳ vọng tỷ lệ CASA tại các ngân hàng sẽ có thể hồi phục trở lại thời gian tới (khi tín dụng được nới) sau đà giảm chung ở quý 2/2022.

Nhóm phân tích CTCK Yuanta cũng nhận định NIM toàn ngành sẽ thu hẹp trong thời gian tới nhưng tác động sẽ không giống nhau cho từng ngân hàng. Các ngân hàng có tỷ lệ LDR (tỷ lệ dư nợ tín dụng trên số vốn huy động) thấp hoặc các ngân hàng có tỷ lệ vốn ngắn hạn cho vay trung, dài hạn thấp sẽ ít chịu áp lực về NIM hơn. Đặc biệt, các ngân hàng có tỷ lệ CASA cao sẽ chống chịu tốt hơn trước tác động của xu hướng gia tăng chi phí vốn.

Trong khi đó, các chuyên gia phân tích của CTCK ACB (ACBS) lại cho rằng, lãi suất huy động đang tăng lên song vẫn kỳ vọng các ngân hàng sẽ kiểm soát tốt chi phí vốn nhờ tỷ lệ CASA cao. Mặt khác, lãi suất cho vay cũng có thể tăng thêm trong nửa cuối năm 2022 do nhu cầu tín dụng của nền kinh tế đang ở mức cao. Đồng thời, hạn mức tín dụng eo hẹp khiến các ngân hàng thương mại phải chọn lọc khoản vay có lãi suất tốt. Vì vậy, chuyên gia kỳ vọng NIM của các ngân hàng sẽ đi ngang hoặc cải thiện nhẹ so với năm 2021.

Khang Di