| Kỳ vọng nhịp hồi kỹ thuật của thị trường chứng khoán ở vùng tâm lý 1.200 điểm trong tuần nàyChứng khoán Mỹ, châu Âu biến động trái chiềuChứng khoán có thể sớm tăng trở lại |

Dư nợ ký quỹ tăng mạnh thúc đẩy lợi nhuận

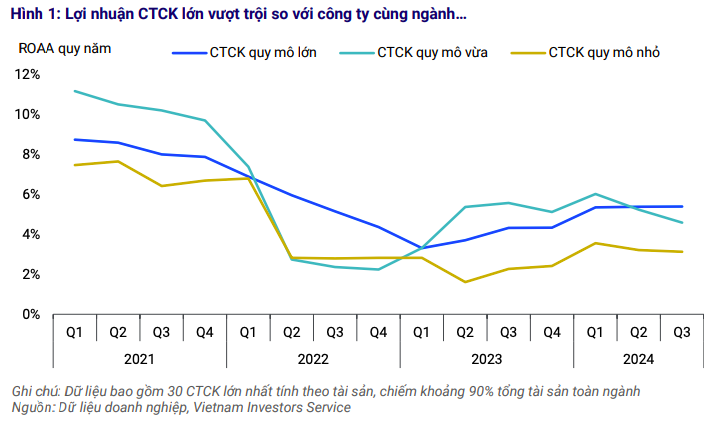

Trong báo cáo phân tích vừa công bố của Công ty CP Xếp hạng Tín nhiệm Đầu tư Việt Nam (VIS Rating), đánh giá tổng quan về sự tăng trưởng của các công ty chứng khoán (CTCK) thời gian vừa qua, các chuyên gia cho biết, các CTCK quy mô lớn ghi nhận ROAA đạt 5,4% trong 9 tháng đầu năm 2024, tăng mạnh từ mức 4,3% cùng kỳ năm trước và vượt xa trung bình toàn ngành.

Động lực chính đến từ sự bứt phá trong tăng trưởng dư nợ cho vay ký quỹ, nhờ lãi suất cao và lợi thế về vốn lớn cùng mạng lưới khách hàng rộng khắp. Đồng thời, danh mục đầu tư vào các công cụ thu nhập cố định của nhóm này cũng mang lại nguồn lợi nhuận đáng kể, khi thị trường trái phiếu doanh nghiệp hồi phục và gia tăng hiệu quả từ phí dịch vụ lưu ký.

|

Ngược lại, các công ty quy mô vừa đối mặt nhiều thách thức hơn. ROAA của nhóm này giảm 2% so với quý trước, chủ yếu do suy giảm giá trị các khoản đầu tư cổ phiếu. Tăng trưởng dư nợ ký quỹ cũng kém hơn, phản ánh hạn chế về vốn và phạm vi hoạt động.

Các chuyên gia từ VIS Rating kỳ vọng, hơn 50% các CTCK đạt kế hoạch lợi nhuận năm, ROAA toàn ngành dự kiến sẽ tăng 50-70 điểm cơ bản, đạt khoảng 4,8%-5% trong năm 2024. |

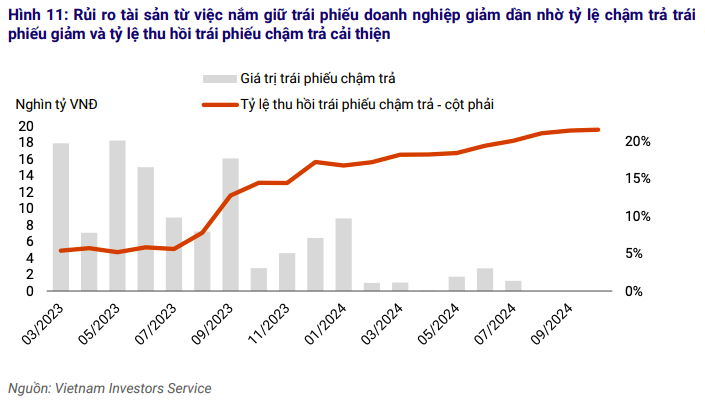

Về chất lượng tài sản, theo các chuyên gia, rủi ro tài sản tại các CTCK đang có dấu hiệu giảm, nhờ tỷ lệ trái phiếu chậm trả giảm đáng kể và tỷ lệ thu hồi nợ cải thiện.

Trong 9 tháng đầu năm 2024, nhiều tổ chức phát hành trong lĩnh vực năng lượng và bất động sản đã hoàn tất thanh toán gốc và lãi, giúp các CTCK giảm cam kết mua lại trái phiếu tới 30%.

Tuy vậy, hơn 20% các công ty được phân tích vẫn duy trì khẩu vị rủi ro cao, do tỷ trọng đầu tư vào trái phiếu doanh nghiệp lớn.

Đồng thời, cho vay ký quỹ tiếp tục tăng, đặc biệt với các khách hàng lớn. Điều này có thể gây áp lực nếu thị trường chứng khoán suy giảm, buộc các công ty phải bán giải chấp tài sản đảm bảo. Tình trạng tương tự đã gây thiệt hại lớn vào quý 4 năm 2022, khi giá cổ phiếu lao dốc.

Thanh khoản được kiểm soát

Về nguồn vốn, trong quý III/2024, việc tăng vốn mạnh mẽ từ các CTCK trong nước đã củng cố bộ đệm rủi ro tài chính và giúp duy trì tỷ lệ đòn bẩy của ngành ở mức thấp, khoảng 230%.

Việc tăng vốn mới cũng đóng vai trò quan trọng trong việc giúp các công ty duy trì tỷ lệ cho vay ký quỹ trong giới hạn an toàn, dưới mức 200% vốn chủ sở hữu theo quy định. Các đợt huy động vốn tiếp theo, dự kiến được thực hiện bởi nhiều công ty lớn trong ngành, sẽ tiếp tục cải thiện tỷ lệ đòn bẩy và giảm thiểu rủi ro tài chính trong các quý tới.

|

Tuy nhiên, vẫn có khoảng 10% CTCK gặp khó khăn trong việc huy động vốn, dẫn đến mức đòn bẩy tài chính cao hơn mức trung bình. Nguyên nhân chủ yếu đến từ hạn chế trong quy mô vốn hoặc áp lực từ các cam kết mua lại trái phiếu, đặc biệt trong bối cảnh thị trường tài chính biến động.

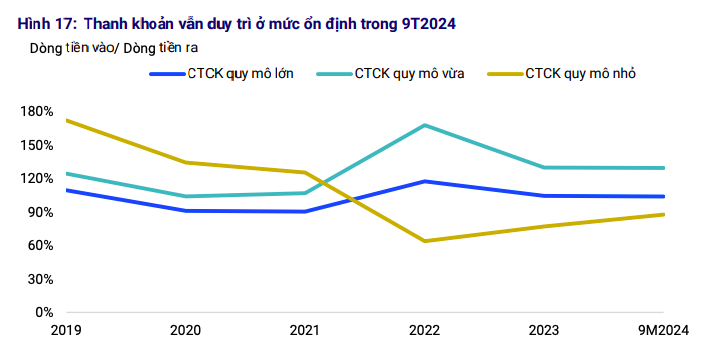

Về thanh khoản, rủi ro thanh khoản trong ngành chứng khoán đã được kiểm soát chặt chẽ, bất chấp sự gia tăng nợ vay ngắn hạn ở một số công ty có vốn nước ngoài và các công ty liên kết với ngân hàng. Các CTCK có liên kết với ngân hàng, nhờ khả năng tiếp cận hạn mức tín chấp từ các ngân hàng trong nước, duy trì thanh khoản ổn định. Trong khi đó, các CTCK có vốn nước ngoài được hỗ trợ mạnh mẽ từ các công ty mẹ, tạo ra một mạng lưới tài chính vững chắc.

Các công ty này cũng duy trì một tỷ trọng tài sản thanh khoản cao, với tiền mặt và chứng chỉ tiền gửi (CD) chiếm từ 15-30% tổng tài sản, giúp đảm bảo khả năng thanh toán linh hoạt. Cùng với đó, rủi ro tái cấp vốn từ các khoản vay khách hàng tổ chức và cá nhân đã giảm đáng kể ở một số công ty lớn, đặc biệt là nhờ vào việc gia tăng phát hành trái phiếu dài hạn, gấp 4 lần so với năm trước.

|

Nhìn chung, khoảng 30% các CTCK có hồ sơ thanh khoản mạnh mẽ, đặc biệt là các công ty liên kết với ngân hàng. Các công ty này không chỉ hưởng lợi từ các đợt tăng vốn gần đây mà còn ít phụ thuộc vào nợ vay ngắn hạn để tài trợ cho các hoạt động đầu tư cốt lõi, từ đó giảm thiểu rủi ro thanh khoản và tăng cường khả năng ổn định tài chính trong dài hạn.

Cũng trong phiên hôm nay, khối ngoại kéo dài chuỗi bán ròng với giá trị gần 1.250 tỷ đồng, tiếp tục tạo áp lực nhất định lên thị trường. |

Về diễn biến trên sàn chứng khoán, kết phiên giao dịch ngày 20/11, thị trường chứng khoán ngập tràn sắc xanh khi các chỉ số chính đều tăng điểm. VN-Index đảo chiều mạnh, tăng 11,39 điểm (+0,95%) lên 1.216,54 điểm, với 250 mã tăng giá, 57 mã đứng giá và 148 mã giảm. Thanh khoản trên HOSE cải thiện, đạt giá trị giao dịch 17.807 tỷ đồng, tương đương hơn 767,5 triệu cổ phiếu khớp lệnh.

Tại sàn Hà Nội, HNX-Index tăng 1,60 điểm (+0,73%) lên 221,29 điểm, trong khi UPCoM-Index cũng tăng 0,79 điểm (+0,88%) lên 91,09 điểm. Số mã tăng trên cả hai sàn lần lượt là 100 và 171 mã, áp đảo số mã giảm.

Nhóm cổ phiếu chứng khoán vẫn nằm trong top 5 ngành tăng mạnh nhất dù độ cao bị thu hẹp. HCM, FTS và BSI duy trì mức tăng hơn 2%, trong khi các mã khác tăng nhẹ quanh 1%, thậm chí một số mã về lại mốc tham chiếu. VIX vẫn là mã giao dịch sôi động nhất với hơn 20 triệu đơn vị khớp lệnh, kết phiên tăng 1%. SSI cũng ghi nhận gần 18 triệu cổ phiếu khớp lệnh, đóng cửa tăng 1,9%./.