Chuyển đổi số, yếu tố quyết định cuộc đua ngân hàng Việt trong tương lai

Ngân hàng Việt năm 2024: Sự phân hóa giữa các nhóm

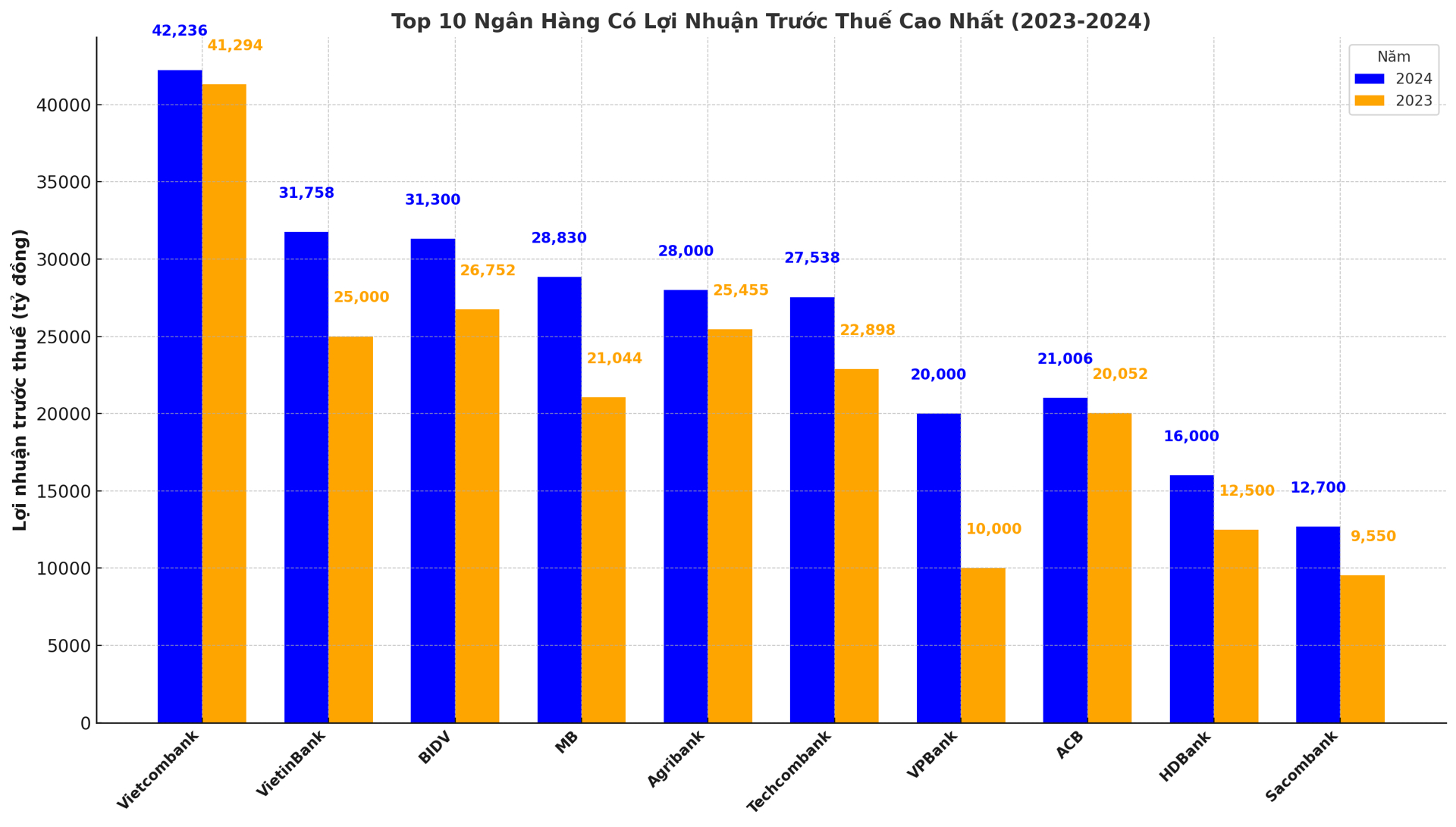

Năm 2024, trong số 20 ngân hàng được thống kê, hầu hết ghi nhận mức tăng trưởng lợi nhuận trước thuế đáng kể so với năm 2023, dù vẫn có sự phân hóa rõ rệt giữa các nhóm ngân hàng.

Các ngân hàng quốc doanh như Vietcombank, VietinBank, BIDV, và Agribank tiếp tục giữ vững vị trí dẫn đầu. Vietcombank đạt lợi nhuận trước thuế 42.236 tỷ đồng, tăng nhẹ 2,2% so với năm trước (41.294 tỷ đồng), duy trì vị trí số 1 trong hệ thống ngân hàng Việt Nam.

VietinBank ghi nhận mức tăng trưởng vượt bậc 27%, với lợi nhuận trước thuế 31.758 tỷ đồng, nhờ vào việc tăng cường hiệu quả quản lý tài sản và phát triển dịch vụ khách hàng.

BIDVvàAgribank cũng đạt lợi nhuận lần lượt là 31.300 tỷ đồng và 28.000 tỷ đồng, tăng tương ứng 17% và 10% so với năm 2023 (VietnamBiz).

Năm 2024 cũng chứng kiến sự bứt phá của các ngân hàng cổ phần lớn. MBBank đạt mức lợi nhuận 28.830 tỷ đồng, tăng trưởng mạnh 37% nhờ mở rộng dịch vụ bán lẻ và ngân hàng số. VPBank gây ấn tượng khi tăng trưởng 100%, đạt 20.000 tỷ đồng so với con số 10.000 tỷ đồng năm 2023. Techcombank cũng ghi nhận mức lợi nhuận trước thuế 27.538 tỷ đồng, tăng trưởng 20,3%, nhờ tăng cường cho vay doanh nghiệp và đầu tư công nghệ. ACB với 21.006 tỷ đồng cũng ghi nhận mức tăng trưởng ổn định 4,7%.

Nhóm ngân hàng trung bình với mức tăng trưởng ổn định. Các ngân hàng như HDBank, Sacombank, TPBank, và SeABank có mức tăng trưởng trong khoảng 28%-36%, cho thấy sự ổn định trong hoạt động kinh doanh. Sacombank đạt lợi nhuận 12.700 tỷ đồng, tăng 33% so với năm trước, trong khi HDBank đạt 16.000 tỷ đồng, tăng trưởng 28%. TPBank và SeABank cũng ghi nhận sự cải thiện mạnh mẽ nhờ chiến lược tối ưu hóa danh mục tín dụng và phát triển sản phẩm dành cho khách hàng cá nhân (Thời báo Tài chính Việt Nam).

Theo Fitch Ratings, khả năng duy trì tăng trưởng trung bình của nhóm ngân hàng này chứng minh được tính bền vững trong bối cảnh kinh tế bấp bênh.

Một số ngân hàng nhỏ có mức lợi nhuận khiêm tốn nhưng vẫn ghi nhận tăng trưởng ấn tượng. LPBank đạt 12.168 tỷ đồng, tăng 73%, trong khi Kienlongbank đạt 1.000 tỷ đồng, tăng 50%. Tuy nhiên, Saigonbank lại có sự sụt giảm nghiêm trọng, chỉ đạt 99 tỷ đồng, giảm 70% so với năm 2023.

Theo ông Lê Anh Dũng, giám đốc Viện Chiến lược Ngân hàng, các ngân hàng nhỏ cần đầu tư mạnh hơn vào công nghệ và tối ưu hóa chi phí để gia tăng cạnh tranh.

| STT | Ngân hàng | Năm 2024 | Năm 2023 | Tăng/Giảm |

| 1 | Vietcombank | 42.236 | 41.294 | 2.28% |

| 2 | VietinBank | 31.758 | 25.000 | 27.03% |

| 3 | BIDV | 31.300 | 26.752 | 17% |

| 4 | MB | 28.830 | 21.044 | 37% |

| 5 | Agribank | 28.000 | 25.455 | 10% |

| 6 | Techcombank | 27.538 | 22.898 | 20.3% |

| 7 | VPBank | 20.000 | 10.000 | 100% |

| 8 | ACB | 21.006 | 20.052 | 4.75% |

| 9 | HDBank | 16.000 | 12.500 | 28% |

| 10 | Sacombank | 12.700 | 9.550 | 33% |

| 11 | LPBank | 12.168 | 7.036 | 72.94% |

| 12 | TPBank | 7.600 | 5.590 | 35.96% |

| 13 | SeABank | 5.200 | 4.000 | 30% |

| 14 | Eximbank | 5.000 | 3.333 | 50% |

| 15 | Nam A Bank | 4.545 | 3.303 | 37.52% |

| 16 | OCB | 4.006 | 4.129 | -2.98% |

| 17 | VIB | 9.000 | 10.714 | -15.97% |

| 18 | SHB | 11.543 | 9.234 | 24.99% |

| 19 | Kienlongbank | 1.000 | 667 | 49.92% |

| 20 | Saigonbank | 99 | 330 | -70.00% |

Chuyển đổi số quyết định cuộc đua tương lai

Theo thống kê sơ bộ của Ngân hàng Nhà nước (NHNN), có đến 95% ngân hàng đã và đang xây dựng chiến lược chuyển đổi số, trong đó 39% ngân hàng đã phê duyệt chiến lược hoặc tích hợp trong định hướng phát triển kinh doanh và công nghệ thông tin.

Mới đây, "Kế hoạch chuyển đổi số ngành ngân hàng đến năm 2025, định hướng đến năm 2030" của NHNN xác định mục tiêu hướng đến vào năm 2025 đảm bảo 60% tổ chức tín dụng có tỉ trọng doanh thu từ kênh số đạt trên 30%.

Thực chất, chuyển đổi số trong ngành ngân hàng không chỉ đơn giản là ứng dụng các công nghệ mới như AI, Blockchains và tự động hoá trong quy trình ở cấp độ vi mô; thay vào đó là chuyển đổi toàn bộ mô hình, chiến lược và văn hoá kinh doanh của ngân hàng - trên nền tảng sự đổi mới công nghệ.

Các chuyên gia nhận định, chuyển đổi số đã trở thành yếu tố quyết định trong cuộc đua giữa các ngân hàng. Các ngân hàng tư nhân đang chiếm đầu lãnh địa trong cuộc đua chuyển đổi số, mở ra cửa ngõ cho sự phát triển trong dài hạn.

Thực tế, những ngân hàng như Techcombank và VPBank đang chiếm lợi thế nhờ vào công nghệ tích hợp và sự hiệu quả trong quản trị khách hàng, cũng như chiến lược đầu tư vào phân khúc khách hàng.

Theo ông Vũ Thành Trung – Thành viên Ban điều hành, Giám đốc Khối Ngân hàng số của MBBank, việc đầu tư cho công nghệ để cải tiến quy trình, sản phẩm – dịch vụ thực chất là tận dụng sức mạnh của công nghệ để cải thiện sự hài lòng của khách hàng, mang đến hành trình trải nghiệm thuận tiện nhất.

Khả năng thích ứng nhanh của các ngân hàng Việt Nam đã giúp hạn chế tác động từ biến động kinh tế quốc tế và lãi suất cao. Tuy nhiên, nhóm ngân hàng trung bình và nhỏ cần chú trọng hơn vào chuyển đổi số để tăng cạnh tranh.

Fitch Ratings nhấn mạnh, nhóm ngân hàng trung bình như Sacombank, TPBank đang cho thấy khả năng duy trì đà tăng trưởng nhờ vào việc tăng cường danh mục tín dụng và phát triển sản phẩm mới. Tuy nhiên, để đối mặt với sự cạnh tranh gia tăng, nhóm này cần tiếp tục đầu tư vào chuyển đổi công nghệ.

Trong năm 2025, cùng với xu hướng chuyển đổi số, thanh toán không tiền mặt tiếp tục là điểm sáng, tiềm năng tăng trưởng cho ngành ngân hàng.

Theo báo cáo của Ngân hàng Nhà nước, tổng giá trị giao dịch thanh toán qua di động đã tăng 85% so với năm 2023. Các ngân hàng như Techcombank, MB, và VPBank đang tận dụng xu hướng này để mở rộng thị phần. Bà Trần Hồng Anh đánh giá: "Thanh toán số không chỉ giúp tăng cường hiệu quả hoạt động ngân hàng mà còn thu hút khách hàng trẻ."

Mặc dù cạnh tranh từ fintech đã gây áp lực không nhỏ, nhiều ngân hàng đang tận dụng xu hướng này để hợp tác. Các ngân hàng Việt Nam cần có chiến lược rõ ràng trong việc kết hợp với các đối tác công nghệ. Như VPBank đã bắt tay với các startup fintech để cung cấp dịch vụ tích hợp như vay nhanh và thanh toán di động. Theo các chuyên gia, fintech và ngân hàng truyền thống không nhất thiết đối đầu nhau, mà có thể tối đa hóa lợi ích từ quan hệ đối tác.

Báo cáo "Retail Banking 2020" của hãng kiểm toán PricewaterhouseCoopers (PwC) chỉ ra, 40% khách hàng rời ngân hàng sau một trải nghiệm tồi tệ; và ngược lại, nâng tầm trải nghiệm khách hàng sẽ giúp ngân hàng giành được lợi thế cạnh tranh lớn trên "đường đua" chuyển đổi số.

Những cơ hội cho ngành ngân hàng năm 2024 đã và đang tạo ra một bức tranh lạc quan cho tất cả các ngân hàng. Tuy nhiên, để tối đa hóa lợi ích, các ngân hàng cần chú trọng tăng cường quản trị rủi ro, đầu tư vào công nghệ, và duy trì mối quan hệ đối tác đa dạng.

Xem thêm tại vietnamfinance.vn