Chuyện gì đây: 39.000 tỷ đồng trái phiếu đáo hạn trong tháng 12/2024, 15 doanh nghiệp có khả năng chậm trả

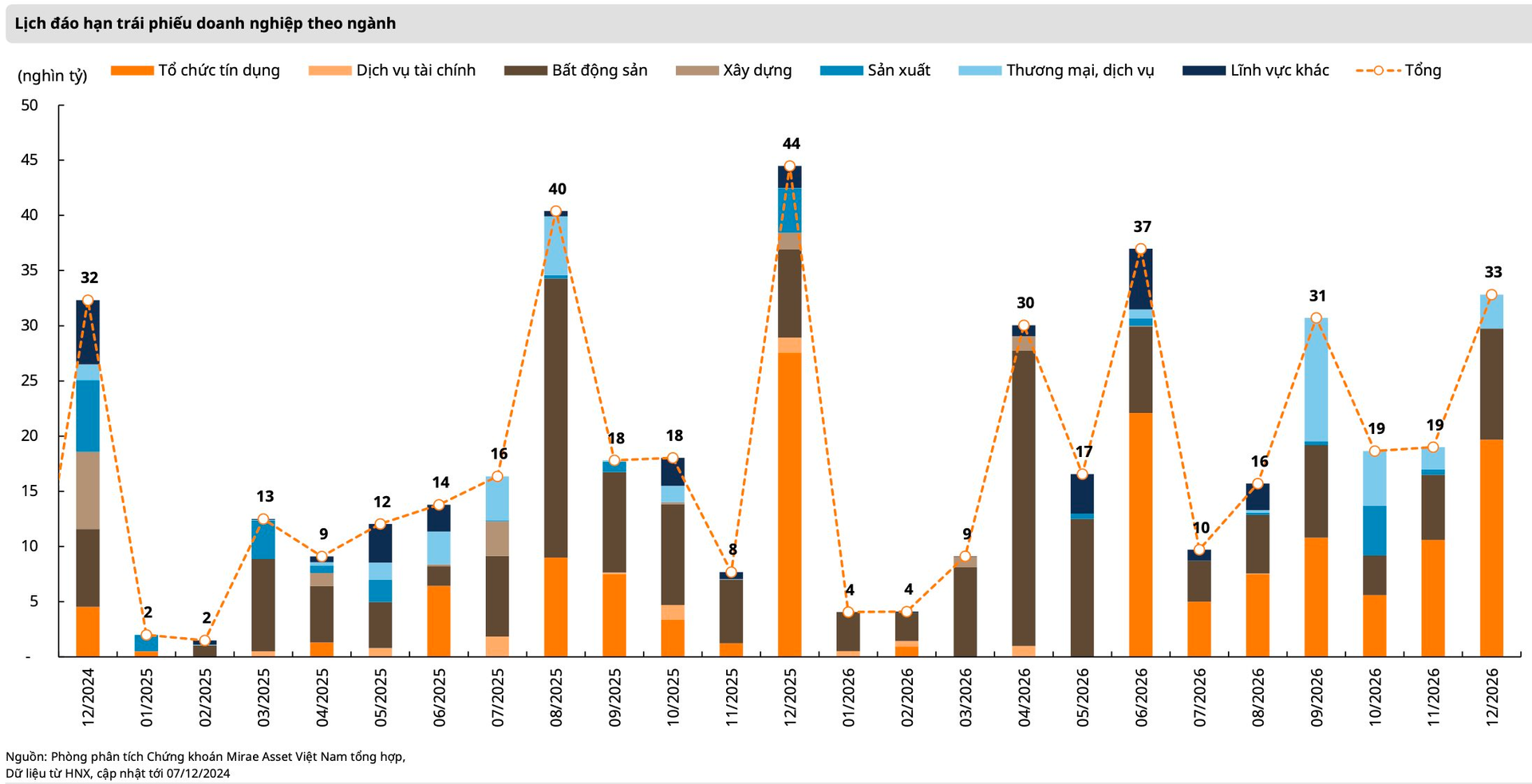

Theo báo cáo chiến lược tháng 12 của Mirae Asset, khoảng 50 trái phiếu dự kiến sẽ đáo hạn trong tháng cuối cùng của năm 2024, với tổng giá trị đáo hạn đạt khoảng 39.000 tỷ đồng. Trong đó, khoảng 8.500 tỷ đồng đến từ lĩnh vực sản xuất; 7.000 tỷ đồng từ các doanh nghiệp xây dựng; 7.000 tỷ đồng khác từ lĩnh vực bất động sản; và các ngân hàng thương mại chiếm gần 6.000 tỷ đồng.

Đáng chú ý, Mirae Asset đánh giá có khoảng 16 trái phiếu đến từ 15 doanh nghiệp khác nhau có khả năng sẽ không thể thanh toán đúng hạn và có thể sẽ cần phải dời thời hạn thanh toán theo Nghị định 08/2023/NĐ-CP.

Điểm chung của các doanh nghiệp này bao gồm (1) phần lớn đều hoạt động trong lĩnh vực phát triển bất động sản; (2) thiếu minh bạch trong việc công bố thông tin và không có lịch sử hoạt động; (3) kết quả kinh doanh không khả quancùng với tỷ lệ đòn bẩy tài chính lớn; (4) từng ghi nhận trái phiếu có trường hợp chậm trả lãi hoặc gốc.

Theo VIS Ratings, tổng giá trị trái phiếu chậm trả trên toàn thị trường đạt khoảng 189.400 tỷ đồng từ tháng 4/2022 đến tháng 11/2024 (tăng thêm 421 tỷ đồng so với tháng 9 đến từ việc Crystal Bay đưa ra thông báo chậm trả vào ngày 05/11/2024). Nhìn chung, tỷ lệ chậm trả lũy kế vào cuối tháng 11/2024 giữ ở mức 15,3%. Nhóm Năng lượng có tỷ lệ chậm trả cao nhất ở mức 44%, trong khi nhóm Bất động sản Nhà ở chiếm 60% tổng lượng trái phiếu chậm trả.

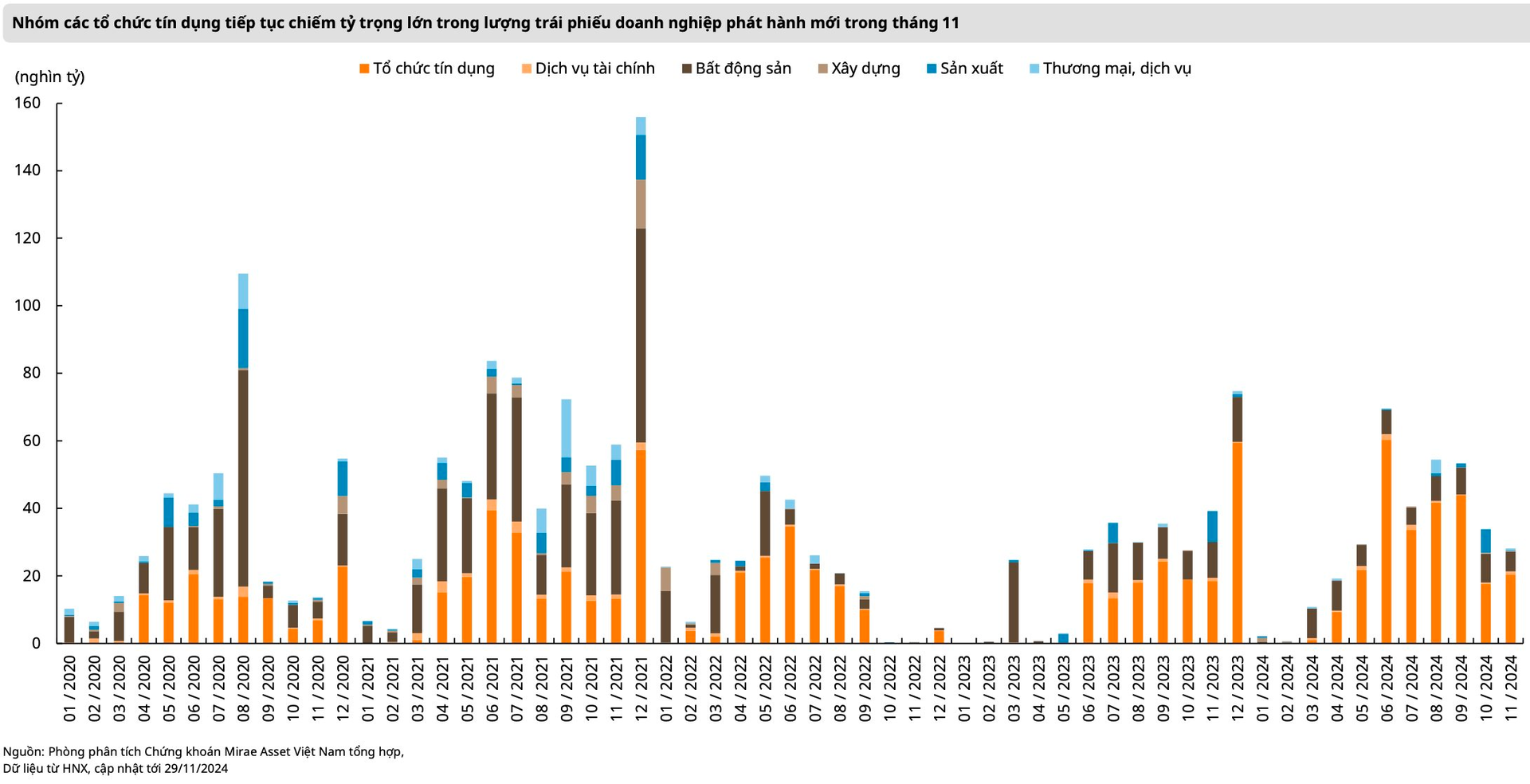

Trong tháng 11, thị trường trái phiếu doanh nghiệp ghi nhận 50 đợt phát hành riêng lẻ trong tháng 11, với tổng giá trị phát hành đạt 44.600 tỷ đồng. Phần lớn khối lượng phát hành đến từ các ngân hàng thương mại, như ACB (6.300 tỷ đồng),HDB (4.600 tỷ đồng), TCB (3.900 tỷ đồng), EIB (3.500 tỷ đồng), BAB (3.000 tỷ đồng), MSB (2.500 tỷ đồng),và VCB (2.000 tỷ đồng).

Các doanh nghiệp bất động sản như VHM (4.000 tỷ đồng), Vạn Hương Investoco (2.000 tỷ đồng), CTCP Quản lý Bất động sản Việt Nam (1.700 tỷ đồng), NLG (1.000 tỷ đồng), và IDI (1.000 tỷ đồng) cũng đóng góp đáng kể, cùng với các doanh nghiệp như VJC (1 nghìn tỷ đồng) và VDS (0,9 nghìn tỷ đồng).

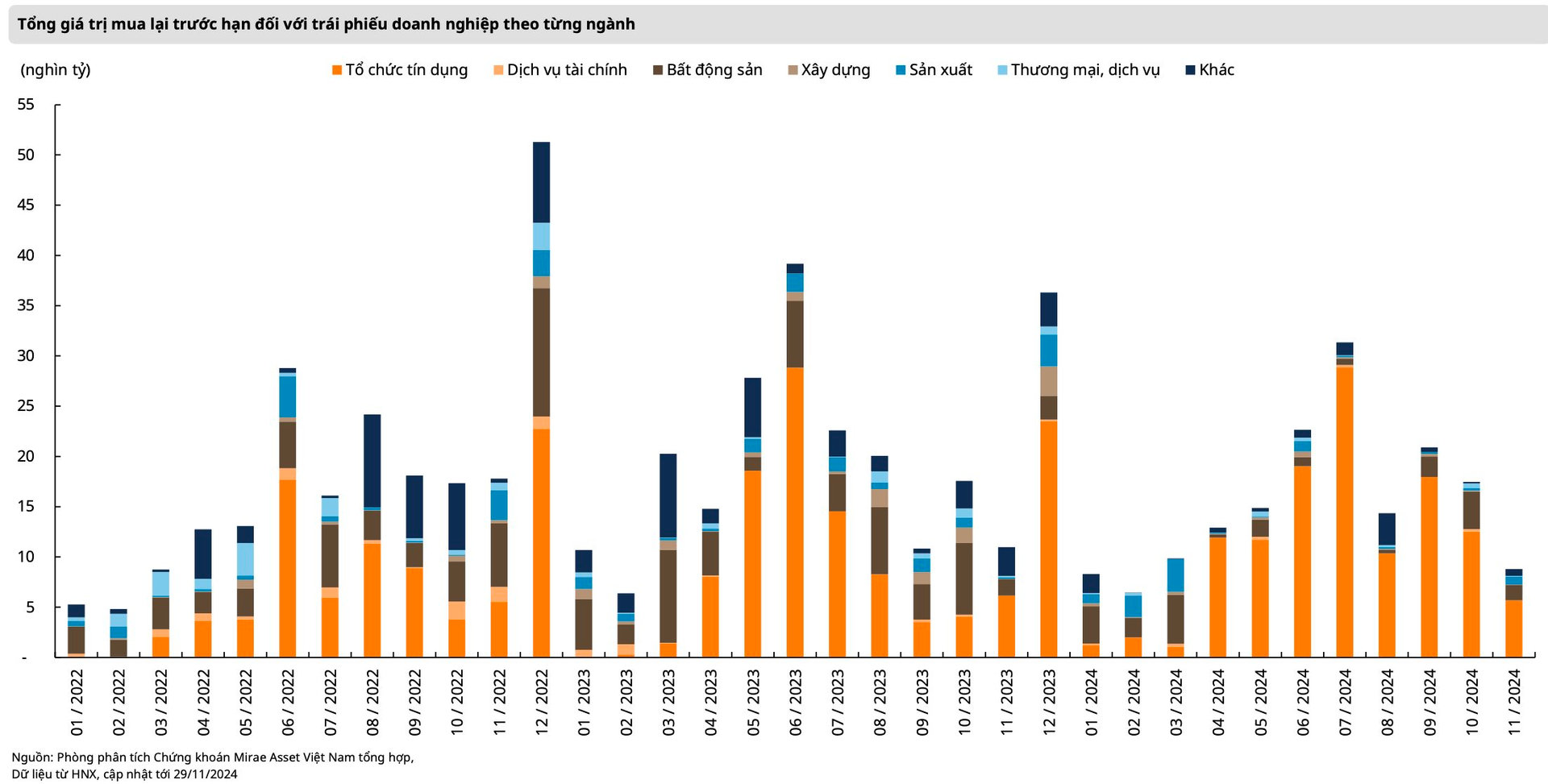

Mặt khác, Sở Giao dịch Chứng khoán Hà Nội (HNX) ghi nhận 52 giao dịch mua lại trái phiếu trước hạn trong tháng 11 với tổng giá trị đạt 5.750 tỷ đồng. Các ngân hàng thương mại dẫn đầu xu hướng này, với OCB (1.800 tỷ đồng), ABB (1.300 tỷ đồng) và TPB (340 tỷ đồng) đi đầu. Các tổ chức phi ngân hàng đáng chú ý tham gia vào hoạt động mua lại trước hạn bao gồm Phong Điện Yang Trung (650 tỷ đồng) và Bất động sản Cát Liên Hoa (640 tỷ đồng).

Luỹ kế từ đầu năm, tổng giá trị phát hành trái phiếu doanh nghiệp đã đạt 355.000 tỷ đồng (tăng 49,5% so với cùng kỳ). Trong khi đó, tổng giá trị mua lại sớm đạt 168.000 tỷ đồng, giảm 16% so với cùng kỳ. Động thái mua lại trước hạn đến từ các tổ chức tín dụng chiếm gần 73% tổng giá trị; các lĩnh vực bất động sản và sản xuất đứng sau, lần lượt đóng góp 13% và 5,4%.

Điểm nhấn trong hoạt động mua lại trái phiếu trước hạn ghi nhận các tổ chức phát hành thuộc các lĩnh vực như Bất động sản Nhà ở, Năng lượng và dịch vụ đã hoàn trả tổng cộng 1.148 tỷ đồng tiền nợ gốc cho các trái chủ; tiêu biểu như việc Bất động sản Cát Liên Hoa, Địa ốc Mai Viên, Neo Floor và Phong Điện Yang Trung đã hoàn trả toàn bộ số tiền gốc còn lại của một số trái phiếu cho các trái chủ.

Ở chiều ngược lại, Tập đoàn Đầu tư I.P.A tiếp tục huy động đợt trái phiếu lần thứ 5 trong năm 2024 với tổng giá trị huy động trong năm đạt gần 3.300 tỷ đồng nhằm thanh toán các khoản nợ trái phiếu sắp đến hạn. Đây đều là các khoản trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản bảo đảm và không phải là khoản nợ thứ cấp của doanh nghiệp (trái phiếu“4 không”).

Điều này cho thấy các áp lực về nợ trái phiếu đáo hạn tiếp tục tạo sức ép đối với các doanh nghiệp bất động sản (đặc biệt là các khoản nợ đến từ các khoản trái phiếu “3 không”– không xếp hạng tín nhiệm, không bảo lãnh thanh toán và không có tài sản bảo đảm), vốn đã từng gặp khó khăn khi thị trường bất động sản rơi vào trạng thái đóng băng do vấn đề về pháp lý, khả năng hấp thụ dự án mới suy giảm và tình trạng vỡ nợ trái phiếu hoặc buộc phải thương lượng với trái chủ nhằm dời thời hạn thanh toán.

Xem thêm tại cafef.vn