Cơ cấu phát hành trái phiếu đa dạng hơn

Thống kê của FiinRatings cho thấy, tại thị trường sơ cấp, giá trị phát hành tháng 10/2024 giảm đáng kể so với tháng trước do quy mô phát hành trái phiếu của các tổ chức tín dụng (TCTD) chậm lại, đạt 33.000 tỷ đồng với 38 đợt phát hành, giảm 41,4% so với tháng trước nhưng tăng 1,6% so với cùng kỳ năm ngoái.

Đây là tháng có giá trị phát hành thấp nhất kể từ tháng 7 năm nay, chủ yếu do hoạt động của nhóm ngành dẫn dắt thị trường là nhóm tổ chức tín dụng chậm lại, sau khi đã phát hành đáng kể trong tháng trước để đáp ứng các tỷ lệ an toàn cuối quý III của Ngân hàng Nhà nước Việt Nam.

|

| Cơ cấu phát hành trên thị trường sơ cấp tháng 10/2024 |

| Tình hình chậm trả vẫn tiếp diễn với một số doanh nghiệp, song giá trị ghi nhận tại tháng 10/2024 tiếp tục tăng chậm. Tỷ lệ TPDN có vấn đề (bao gồm chậm trả và được tái cấu trúc) đạt 19% (tăng 10 điểm cơ bản so với tháng trước). |

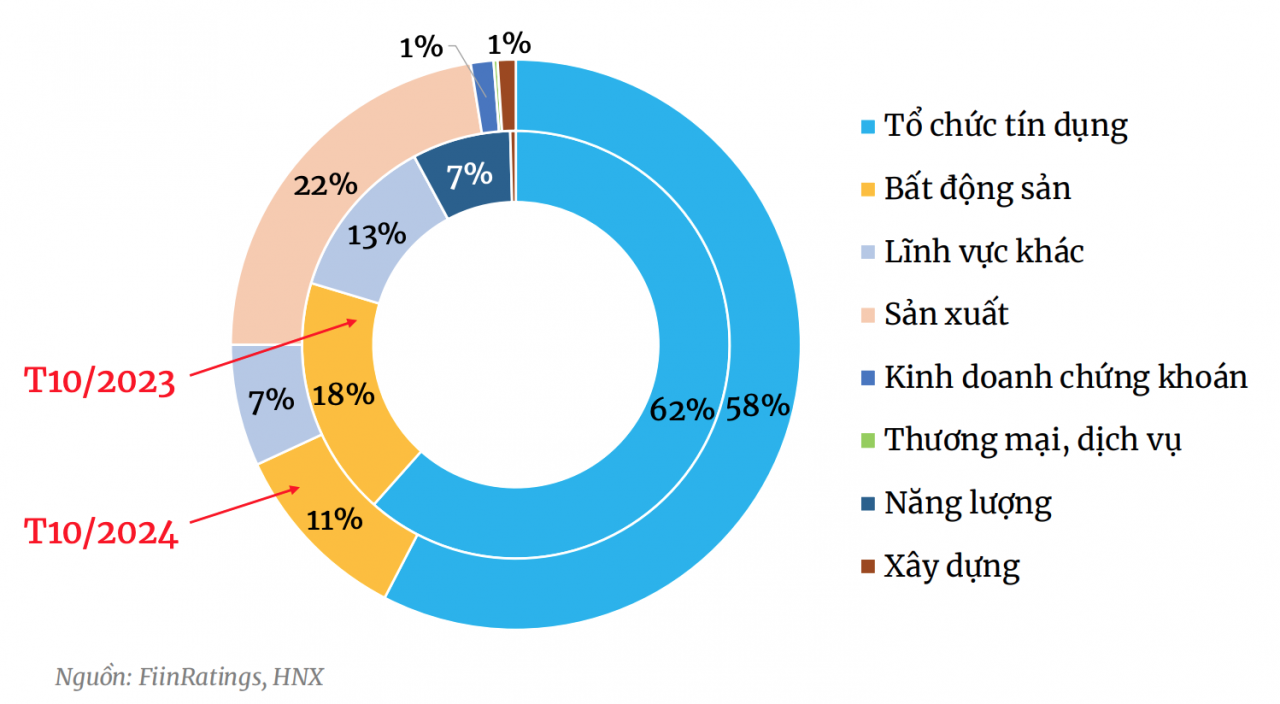

Đặc biệt, cơ cấu phát hành theo ngành nghề có phần đa dạng hơn khi trái phiếu của TCTD giảm tỷ trọng còn 58% so với mức trên 80% các tháng trước đây do nhiều nhóm ngành khác đã phát hành những lô trái phiếu có giá trị lớn trong tháng 10. Hoạt động mua lại trái phiếu doanh nghiệp trong tháng 10/2024 đạt gần 17,5 nghìn tỷ đồng, giảm 14,5% so với tháng trước.

Đối với thị trường thứ cấp, thanh khoản trên thị trường thứ cấp tăng nhẹ trở lại trong tháng 10/2024, đạt mức bình quân 5.100 tỷ đồng/ngày. Trong đó, ngân hàng và bất động sản vẫn chiếm phần lớn giá trị giao dịch của tháng, với lần lượt tỷ trọng đạt 45,9% và 29,3%. Dữ liệu cho thấy, giao dịch trên thị trường thứ cấp sôi động nhất ở các kỳ hạn 1-3 năm đối với trái phiếu ngân hàng và 3-5 năm đối với trái phiếu phi ngân hàng.

Áp lực đáo hạn trong giai đoạn cuối năm 2024 đạt 54,4 nghìn tỷ đồng, đặc biệt là tháng 12 khoảng hơn 43 nghìn tỷ đồng và tập trung vào nhóm doanh nghiệp phi tài chính, cụ thể là ngành bất động sản và sản xuất (chủ yếu trong lĩnh vực sản xuất công nghiệp và ô tô). Trong đó, FiinRatings đánh giá có khoảng 10 nghìn tỷ đồng nợ gốc trái phiếu có nguy cơ chậm trả đến cuối năm đến từ một vài doanh nghiệp bất động sản có tình hình tài chính không tốt.

Sự sôi động trở lại của trái phiếu xanh

FiinRatings thông tin thêm, tính từ đầu năm đến 20/11/2024, đã có 4 lô trái phiếu xanh được phát hành theo Nguyên tắc Xanh của Hiệp hội Thị trường vốn Quốc tế (ICMA) với tổng giá trị gần 6,9 tỷ đồng, chiếm khoảng 2% tổng giá trị phát hành trong kỳ. Các lô trái phiếu này đều được các tổ chức độc lập thực hiện đánh giá xác nhận.

|

| Cơ cấu phát hành trái phiếu doanh nghiệp đa dạng hơn, trái phiếu xanh sôi động trở lại. Ảnh: T.L |

| Tháng 10 vừa qua ghi nhận lô trái phiếu 1.000 tỷ đồng do Công ty cổ phần Đầu tư và Phát triển Đa quốc gia I.D.I phát hành (thuộc lĩnh vực thủy sản) được bảo lãnh thanh toán bởi GuarantCo. Đây cũng là lô trái phiếu xanh đầu tiên được phát hành bởi một doanh nghiệp phi tài chính. |

Giai đoạn 2016-2023, Việt Nam đã phát hành khoảng 1,1 tỷ USD (khoảng gần 27 nghìn tỷ đồng) trái phiếu xanh, xã hội và bền vững.

Trái phiếu do tổ chức phi ngân hàng phát hành thuộc nhóm này hiện có số dư khiêm tốn với các đợt phát hành từ EVNFinance (1.725 tỷ đồng), BIDV (2.500 tỷ đồng), Vinpearl (425 triệu USD), và BIM Land (101 triệu USD), chiếm 1,8% tổng giá trị thị trường, thấp hơn đáng kể so với mức 5-7% của các nước trong khu vực như Thái Lan, Malaysia và Philippines.

Năm 2024, với 4 lô trái phiếu xanh được phát hành, thị trường đang chứng kiến sự sôi động trở lại của trái phiếu xanh, xã hội và bền vững. Việt Nam đang trong quá trình xây dựng dự thảo để ban hành khung phân loại trái phiếu xanh và tín dụng xanh nhưng các giao dịch trái phiếu xanh được phát hành trong thời gian gần đây có phần khởi sắc hơn nhờ vào khung pháp lý cơ bản bước đầu và đặc biệt là sự tự nguyện của các thành viên trên thị trường.

Thực tế các giao dịch trái phiếu xanh gần đây cho thấy đã từng bước góp phần nâng cao chất lượng hàng hóa cho thị trường trái phiếu doanh nghiệp, các chuyên gia của FiinRatings đánh giá./.