Cơ hội đầu tư cổ phiếu ngân hàng: Phù hợp đầu tư dài hạn

Tổng quan sức khỏe ngành Ngân hàng quý I/2024

Soi kỹ về báo cáo tài chính quý I/2024 của các ngân hàng, có thể thấy kết quả kinh doanh chưa tăng theo sát giá cổ phiếu vừa qua. Tăng trưởng tín dụng toàn ngành 3 tháng đầu năm chỉ đạt 0,98%, thấp hơn nhiều so với con số 3,9% cùng kỳ năm 2023. Trong bối cảnh tăng trưởng tín dụng thấp, lợi nhuận sau thuế các ngân hàng niêm yết tăng 9,6% so với cùng kỳ năm trước.

Tổng thu nhập hoạt động các ngân hàng niêm yết trong quý I/2024 tăng khiêm tốn 7,6% so với cùng kỳ năm 2023, trong đó, thu nhập lãi thuần và thu nhập ngoài lãi tăng lần lượt 8,1% và 5,6%.

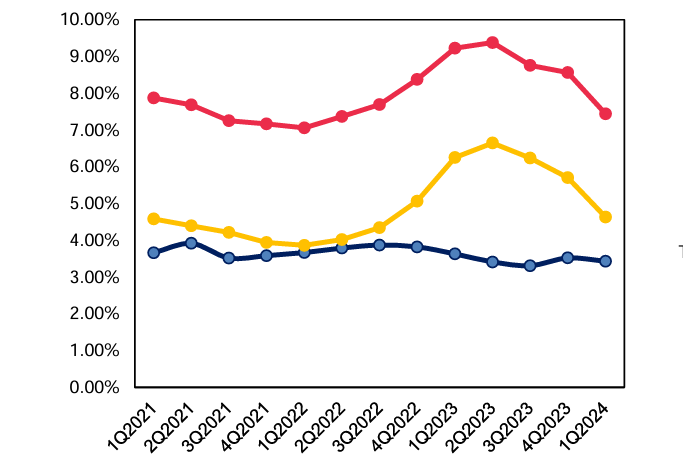

Tỷ lệ thu nhập lãi thuần (NIM) trung bình toàn ngành trong quý I/2024 ở mức 3,4%, giảm 20 điểm cơ bản so với cùng kỳ năm ngoái và giảm 9 điểm cơ bản so với quý IV/2023.

Chất lượng tài sản hệ thống ngân hàng đang có xu hướng giảm. Tỷ lệ nợ xấu trên tổng dư nợ (NPL) trung bình của các ngân hàng niêm yết ở mức 2,17% cuối quý I/2024, nhích lên so với con số 1,93% cuối năm 2023. Tỷ lệ nợ nhóm 2 cũng tăng nhẹ lên mức 2,10% so với 1,94% cuối năm 2023.

Quy mô nợ xấu của các ngân hàng niêm yết tăng 48,5% so với cùng kỳ năm 2023, trong khi chi phí trích lập chỉ tăng nhẹ 5,4% khiến tỷ lệ bao nợ xấu (LLR) suy giảm đáng kể. LLR trung bình chỉ đạt 87,5% cuối quý I/2024, giảm đáng kể so với mức 94,6% cuối 2023 và 120,7% cuối quý I/2023. Hiện chỉ còn 5 nhà băng duy trì được mức bao phủ trên ngưỡng 100% là Vietcombank, BIDV, VietinBank, Techcombank, Bac A Bank.

Theo dự báo của Trung tâm Phân tích Công ty Chứng khoán MB (MBS), sự phục hồi của tín dụng là tương đối chậm, đặc biệt là dư nợ dành cho nhóm khách hàng cá nhân. Điều này có thể khiến NIM của các ngân hàng bán lẻ như VPB, VIB… không thể phục hồi như dự báo. Ngoài ra, chất lượt tài sản cũng cần tiếp tục được theo dõi vì đang tiệm cận vùng đỉnh quý III/2023.

Nắm giữ và tích sản cổ phiếu

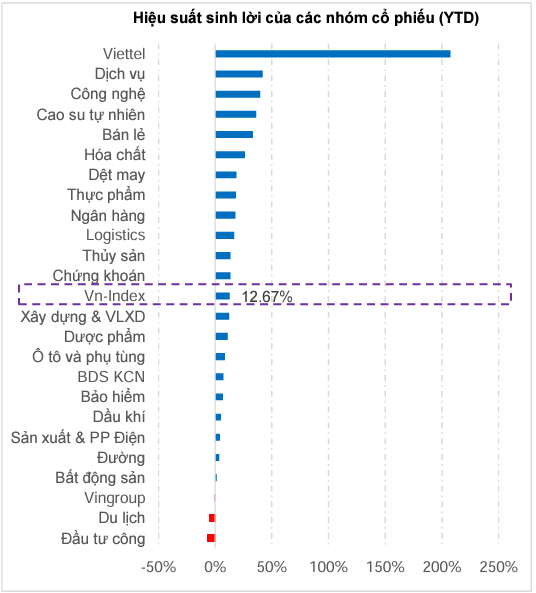

Ngân hàng là một trong những nhóm ngành có mức độ tăng trưởng khá tốt, được coi là “cổ phiếu vua” do chiếm khoảng 30% vốn hóa thị trường, nên có tác động rất lớn đến chỉ số chung.

Trong những tháng đầu năm 2024, nhiều cổ phiếu ngân hàng hỗ trợ kéo điểm chỉ số VN-Index tiệm cận vùng cao mới quanh 1.300 điểm, như: TCB, BID, CTG, MBB, ACB, VIB…

Tuy nhiên, vai trò dẫn dắt của nhóm ngành Ngân hàng những phiên gần đây không còn ở vị thế độc tôn. Dòng tiền bắt đầu có xu hướng luân chuyển sang các nhóm ngành khách chưa tăng mạnh.

Trong bối cảnh lợi nhuận quý I/2024 phân hóa mạnh, kết quả kinh doanh chưa phản ánh đúng như kỳ vọng ban đầu, trong khi khó khăn còn đó cho nợ xấu. Do vậy, thị trường cần thời gian cho đà tích lũy vượt đỉnh một cách bền vững với sự phát triển mới của làn sóng vốn mới gia nhập vào thị trường Việt Nam, đó là những gì thể hiện ở định giá của nhóm ngân hàng. Xét về định giá, cả P/E và P/B Ngành đều chưa chạm tới mức trung bình từ 2013 nên cổ phiếu ngân hàng vẫn đang giao dịch ở mức khá hấp dẫn.

Theo Trung tâm phân tích Công ty Chứng khoán VPBank (VPBankS Research), trong ngắn hạn, giá cổ phiếu Ngân hàng sẽ có những biến động, rung lắc nhất định. Tuy nhiên, tăng trưởng lợi nhuận và theo đó là vốn chủ sở hữu sẽ phục hồi dần trong quý cuối năm và tăng trưởng năm 2024 sẽ có sự vượt trội trên nền thấp của năm 2023.

Hơn nữa, ngành Ngân hàng có quan hệ rất mật thiết tới nền kinh tế. Theo đó, VPBankS Research khuyến nghị nhà đầu tư nên tích lũy cổ phiếu Ngân hàng cho dài hạn; lựa chọn các ngân hàng có bộ đệm vốn tốt như BID, CTG, VCB; MBB, VPB.

Như vậy, với tầm nhìn dài hơi 3-5 năm, nhà đầu tư không cần phân tích và suy nghĩ nhiều. Nắm giữ và tích sản cổ phiếu nhóm ngân hàng top đầu là điều cần làm ngay lúc này.

Xem thêm tại tapchitaichinh.vn