Cơ hội đầu tư nào cho CTD, KBC và NKG?

Cổ phiếu CTD khả quan với giá mục tiêu 79,300 đồng/cp

Theo đánh giá của CTCK VNDIRECT (VND), khi dòng vốn FDI mạnh mẽ đầu tư vào sản xuất tại Việt Nam sẽ kéo theo nhu cầu xây dựng nhà máy ở mức tăng trưởng trung bình 7%/năm trong giai đoạn 2023-2026.

Rào cản lớn nhất để gia nhập thị trường này đối với các nhà thầu nội là việc đảm bảo tốt cùng lúc cả hai yếu tố là chất lượng công trình và tốc độ thi công, về mặt này CTCP Xây dựng Coteccons (HOSE: CTD) đang là một trong những ứng viên sáng giá nhất trong ngành.

VND ước tính giá trị hợp đồng xây dựng công nghiệp của CTD sẽ đạt mức tăng trưởng kép 9.4% trong giai đoạn 2023-2026. Niên độ tài chính (NĐTC) 2023-2024, doanh thu xây dựng công nghiệp của CTD kỳ vọng đạt 8,538 tỷ đồng và 10,946 tỷ đồng vào NĐTC 2025-2026; tăng lần lượt 49% và 7% so với cùng kỳ; chiếm hơn 47% và 46% tổng doanh thu của Công ty.

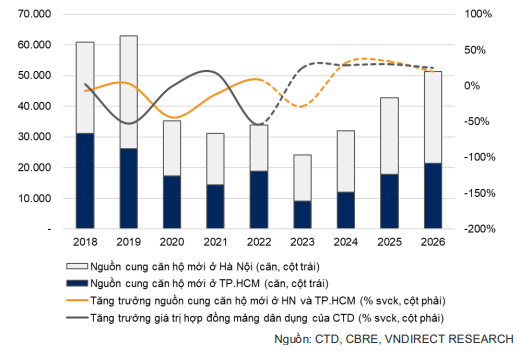

Bên cạnh đó, VND kỳ vọng nguồn cung mới trên thị trường bất động sản (BĐS) nhà ở sẽ phục hồi rõ nét hơn trong năm 2024-2025, đồng nghĩa nhu cầu xây dựng sẽ tăng lên. Ước tính giá trị hợp đồng mảng xây dựng dân dụng của CTD giai đoạn 2023-2026 sẽ đạt tốc độ tăng trưởng kép hàng năm 18.6%.

Dự phóng doanh thu mảng xây dựng dân dụng của CTD đạt 9,324 tỷ trong NĐTC 2023-2024, giảm 10% so với cùng kỳ, trước khi tăng trưởng trở lại 16% lên 10,780 tỷ đồng vào NĐTC 2024-2025 và tăng 19% lên 12,804 tỷ đồng trong NĐTC 2025-2026.

Ước tính lợi nhuận ròng của CTD sẽ đạt 339 tỷ đồng trong NĐTC 2023-2024 và 490 tỷ đồng NĐTC 2025-2026, tương ứng với mức tăng trưởng kép hàng năm 20.2% trong giai đoạn 2023-2026.

Từ tiềm năng tăng trưởng trên, VND khuyến nghị khả quan cho cổ phiếu CTD và tiềm năng tăng giá 20.5% tới giá mục tiêu là 79,300 đồng/cp.

Xem thêm tại đây

Mua cổ phiếu KBC với giá mục tiêu 12 tháng 42,400 đồng/cp

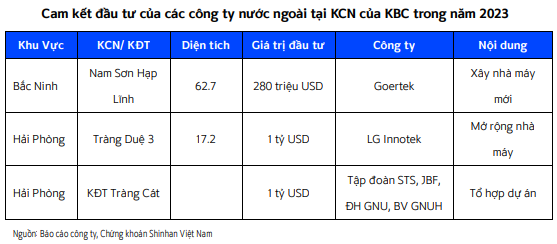

Theo CTCK Shinhan Việt Nam (SSV), dòng vốn FDI có vai trò quan trọng đối với Tổng Công ty Phát triển Đô thị Kinh Bắc - CTCP (HOSE: KBC) do 90% khách thuê KCN là doanh nghiệp nước ngoài.

Với triển vọng đầu tư cơ sở hạ tầng mạnh mẽ và chiến lược nâng tầm mối quan hệ với các nước như Mỹ, Nhật Bản lên đối tác chiến lược toàn diện, dòng vốn FDI dự kiến sẽ tiếp tục đổ vào Việt Nam, qua đó củng cố nhu cầu thuê KCN.

KBC sở hữu quỹ đất KCN có thể khai thác trong tương lai lên đến 1,700 ha. Trong đó KCN Tràng Duệ 3 và các KCN Long An dự kiến sẽ được khai thác kể từ năm 2024, là nguồn thu lớn cho Công ty. Bên cạnh đó, giá thuê đất KCN của KBC cũng ghi nhận mức tăng trưởng trung bình một năm khoảng 15%.

Kể từ năm 2024, dự án KĐT Tràng Cát dự kiến sẽ đóng góp quan trọng vào kết quả kinh doanh của KBC. SSV dự kiến KBC sẽ bàn giao mỗi năm khoảng 20-30 ha diện tích đất dự án, đóng góp khoảng 6,500-9,500 tỷ đồng doanh thu và 2,300-4,700 tỷ đồng lợi nhuận cho Công ty.

Cho cả năm 2023, dự phóng doanh thu KBC đạt 7,258 tỷ đồng và lãi sau thuế 2,960 tỷ đồng, lần lượt tăng 419% và 88% so với cùng kỳ. Trong đó, nguồn doanh thu và lợi nhuận chủ yếu đến từ mảng cho thuê đất khu công nghiệp (KCN) - chiếm 86% tổng doanh thu, tập trung ở KCN Quang Châu & Quang Châu mở rộng, KCN Tân Phú Trung, KCN Nam Sơn Hạp Lĩnh.

Sang năm 2024, kết quả kinh doanh của KBC kỳ vọng sẽ bùng nổ nhờ sự tăng trưởng mạnh mẽ đến từ cả hai mảng bất động sản KCN và chuyển nhượng bất động sản khu đô thị (KĐT). Doanh thu dự kiến đạt 13,905 tỷ đồng và lãi sau thuế 5,109 tỷ đồng, lần lượt tăng 92% và 73% so với cùng kỳ.

Kết luận, SSV khuyến nghị mua cổ phiếu KBC với giá mục tiêu 12 tháng là 42,400 đồng/cp, tương ứng với mức sinh lời 34%.

Xem thêm tại đây

Nắm giữ cổ phiếu NKG với giá mục tiêu 25,300 đồng/cp

CTCK KB Việt Nam (KBSV) cho rằng, kênh xuất khẩu vẫn sẽ tạo động lực tăng trưởng cho CTCP Thép Nam Kim (HOSE: NKG) trong thời gian tới nhờ giá bán cạnh tranh và các nhà sản xuất nội địa tiếp tục giữ công suất sản xuất ở mức thấp để duy trì biên lợi nhuận.

Bên cạnh đó, giá tôn mạ cũng sẽ được cải thiện trong 2024 khi Chính phủ Trung Quốc có kế hoạch kích thích kinh tế trong 2024, trong đó, nhu cầu tiêu thụ của ngành thép sẽ được điều hướng sang lĩnh vực ô tô (nguyên liệu thép đầu vào chính là tôn mạ) giúp gia tăng nhu cầu và cải thiện giá. KBSV kỳ vọng sự dịch chuyển này sẽ có tác động tích cực lên giá thép và kênh xuất khẩu của NKG trong 2024.

Mặt khác, NKG dự kiến khởi động lại nhà máy Nam Kim Phú Mỹ (công suất 1.2 triệu tấn/năm, vốn đầu tư 4,500 tỷ đồng) trong 2024. Trong kịch bản cơ sở, KBSV kỳ vọng nhà máy sẽ đi vào vận hành giai đoạn 1 trong 2025 với công suất 400,000 tấn/năm và sẽ đạt công suất 100% trong 2028, giúp doanh thu và lãi ròng tăng trung bình 15-16% trong giai đoạn 2026-2028.

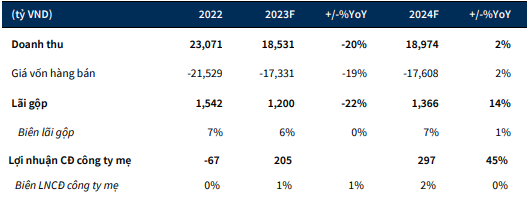

Điểm lại kết quả kinh doanh quý 3/2023, NKG ghi nhận doanh thu giảm 4% so với cùng kỳ, còn 4,262 tỷ đồng do giá thép giảm trung bình 16%, tuy nhiên lãi ròng đạt 24 tỷ đồng, trong khi cùng kỳ lỗ 419 tỷ đồng do hàng tồn kho giá cao, giá bán giảm trong giai đoạn cuối năm 2022.

KBSV cho rằng biên lãi gộp của NKG sẽ cải thiện trong quý 4/2023 nhờ NKG gia tăng hàng tồn kho giá rẻ từ quý 3 và giá tôn mạ có xu hướng tăng trong quý 4 tại thị trường nội địa lẫn quốc tế.

Dự phóng kết quả kinh doanh năm 2023-2024 của NKG  Nguồn: KBSV |

Từ những luận điểm trên, KBSV khuyến nghị nắm giữ cổ phiếu NKG với giá mục tiêu 25,300 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Xem thêm tại vietstock.vn