Cổ phiếu đáng chú ý ngày 22/8: BMP, DBC, VCB

Chứng khoán KB Việt Nam (KBSV): Khuyến nghị mua BMP

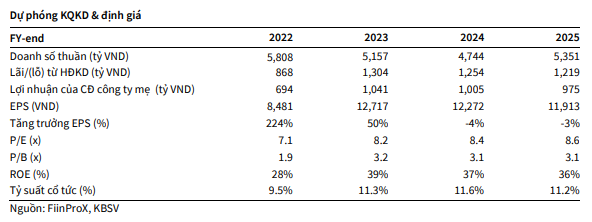

KBSV khuyến nghị mua cổ phiếu CTCP Nhựa Bình Minh (BMP), giá mục tiêu 118.500 đồng/cp theo luận điểm đầu tư:

Nhu cầu tiêu thụ vật liệu xây dựng nội địa đã dần hồi phục từ đầu năm, KBSV kỳ vọng sản lượng tiêu thụ ống nhựa sẽ hồi phục mạnh mẽ hơn trong nửa cuối năm 2024, đặc biệt khi giai đoạn cuối năm thường là mùa cao điểm của ngành. Theo đó, nhóm phân tích ước tính sản lượng tiêu thụ của BMP đạt 44.625 tấn (+25% svck).

Giá PVC resin được dự báo tiếp tục duy trì ở vùng đáy trong 6-9 tháng tới do nhu cầu tiêu thụ thấp tại thị trường Trung Quốc, chịu ảnh hưởng bởi thị trường bất động sản trầm lắng. Điều này tạo cơ hội cho BMP tiếp tục duy trì biên lãi gộp ở mức cao trong thời gian tới, KBSV dự phóng biên lãi gộp của công ty trong năm 2024/2025 đạt 42,5%/40%.

Trong 5 năm gần đây, BMP luôn duy trì tỷ lệ chi trả cổ tức tiền mặt ở mức cao (97-99%) với lợi suất hấp dẫn (9,5%/11,3% trong năm 2022/2023). KBSV giả định BMP tiếp tục duy trì tỷ lệ chi trả cổ tức ở mức 97% trong năm 2024/2025 và dự phóng lợi suất cổ tức trong giai đoạn trên đạt 11,6%/11,2%.

|

| KBSV phân tích chỉ tiêu tài chính BMP |

Chứng khoán Agriseco (AGR): Khuyến nghị tăng tỷ trọng DBC

AGR khuyến nghị tăng tỷ trọng cổ phiếu CTCP Tập đoàn Dabaco (DBC), giá mục tiêu 32.000 đồng/cp theo luận điểm đầu tư:

Diễn biến giá lợn và giá thức ăn chăn nuôi hỗ trợ hoạt động kinh doanh. Cụ thể, giá lợn tăng mạnh và hiện đang ở mức 65.000 đồng/kg, tăng khoảng 30% từ đầu năm và cao hơn khoảng 15% so với cùng kỳ. Nguyên nhân do tình trạng hụt cung bởi làn sóng bán tháo từ đợt bùng phát dịch tả lợn châu Phi khá nghiêm trọng giai đoạn cuối năm 2023, cùng với nhu cầu tăng cao. Về giá thức ăn chăn nuôi, giá các nguyên liệu như lúa mỳ, ngô, ngũ cốc giảm sâu giúp doanh nghiệp tiết giảm được chi phí đầu vào.

DBC sẽ được hưởng lợi từ luật chăn nuôi và chiếm thị phần từ các hộ chăn nuôi nhỏ lẻ. Luật Chăn nuôi có hiệu lực từ năm 2020 nghiêm cấm hành vi chăn nuôi trong khu vực không được phép chăn nuôi của thành phố, thị xã, thị trấn, khu dân cư. Theo quy định, đến ngày 1/1/2025 các cơ sở chăn nuôi trong khu vực không được phép sẽ phải di dời, điều này khiến nhiều hộ sẽ phải treo chuồng, ảnh hưởng tới nguồn cung và càng thúc đẩy xu hướng thị phần từ nhỏ lẻ chuyển sang các doanh nghiệp lớn hoàn thiện chuỗi giá trị.

Mở rộng công suất đón đầu xu thế: DBC đã đầu tư tăng công suất với các dự án trang trại chăn nuôi quy mô lớn như Dự án chăn nuôi Thanh Hóa (công suất: 5.600 lợn nái, 77.400 lợn thương phẩm); Dự án lợn giống Phú Thọ - giai đoạn 3 (công suất: 4.800 lợn nái, hơn 70.000 lợn thương phẩm). Tổng công suất 2 dự án tăng khoảng 25% so với trước đó.

Cập nhật tiến độ dự án vaccine Dacovac-ASF2 phòng bệnh dịch tả lợn châu Phi (ASF): DBC đã triển khai xây dựng nhà máy sản xuất vắc xin với công suất 200 triệu liều/năm và đang trong giai đoạn hoàn thiện cuối cùng. Doanh nghiệp dự kiến sẽ hoàn tất kiểm nghiệm và đánh giá GMP để hướng đến mục tiêu thương mại hóa giai đoạn tới. Đây kỳ vọng sẽ là mảng đem lại biên lợi nhuận cao cho DBC.

Chứng khoán DSC: Khuyến nghị mua VCB

DSC khuyến nghị mua cổ phiếu Ngân hàng TMCP Ngoại thương Việt Nam (VCB), giá mục tiêu 103.300 đồng/cp theo luận điểm đầu tư:

FDI là thế mạnh và động lực tăng trưởng tín dụng trước khi tín dụng bán lẻ hồi phục. Đứng trước làn sóng FDI, Việt Nam đang trở thành điểm đến hấp dẫn đối với các doanh nghiệp nước ngoài. Với lợi thế của một ngân hàng quốc doanh có thị phần giao dịch ngoại hối và thanh toán quốc tế cao đầu ngành, VCB đã đón đầu được xu hướng này khi là ngân hàng có dư nợ cho vay đối với các doanh nghiệp FDI đạt hơn 100.000 tỷ đồng, cao nhất hệ thống và nhóm khách hàng này cũng duy trì được tốc độ tăng trưởng trung bình 5 năm tích cực với 26%/năm, hỗ trợ cho tăng trưởng tín dụng của VCB trong bối cảnh tín dụng bán lẻ suy yếu.

Chất lượng tài sản và khả năng sinh lời hấp dẫn: VCB sở hữu bảng cân đối kế toán lành mạnh cùng với chính sách quản trị rủi ro chặt chẽ giúp ngân hàng duy trì được tỷ lệ nợ xấu thấp (dao động quanh 1%) cùng với bộ đệm dự phòng cao nhất ngành. Nhờ đó mà VCB có khả năng chống chọi tốt hơn nhiều so với các ngân hàng khác trong hệ thống trước bối cảnh nợ xấu diễn biến khó lường.

Mặc dù quy mô lớn đầu ngành nhưng VCB vẫn duy trì được khả năng sinh lời hấp dẫn, với tỷ lệ ROE trung bình 5 năm đạt 25%/năm, vượt trội không chỉ với các ngân hàng trong nước mà còn so với top các ngân hàng lớn nhất khu vực Đông Nam Á.

DSC ước tính kết quả kinh doanh năm 2024 của VCB với tổng thu nhập hoạt động đạt 70.685 tỷ đồng (+4,4% svck) và lợi nhuận trước thuế đạt 43.031 tỷ đồng (+4,3% svck).

Xem thêm tại nguoiquansat.vn