Cổ phiếu khu công nghiệp năm 2024: Vẫn kỳ vọng đón sóng từ dòng vốn FDI?

SSI Research vừa có báo cáo triển vọng cổ phiếu bất động sản khu công nghiệp, nhấn mạnh những thông tin về dòng vốn FDI, dòng tiền tích cực và thông tin phê duyệt các dự án mới sẽ tiếp tục hỗ trợ giá cổ phiếu khu công nghiệp niêm yết.

CẦU NHIỀU CUNG HẠN CHẾ, GIÁ CHO THUÊ TĂNG

Nhu cầu khu công nghiệp dự kiến sẽ phục hồi trong năm 2024. Nguồn vốn FDI sẽ tiếp tục duy trì mức tăng trưởng trong năm 2024, tập trung vào lĩnh vực sản xuất như các doanh nghiệp sản xuất và chất bán dẫn, năng lượng tái tạo.

Nhiều chủ đầu tư khu công nghiệp niêm yết đã ký Biên bản ghi nhớ (“MOU”) về việc cho thuê đất công nghiệp với các khách thuê mới trong nửa cuối năm 2023, do đó các hợp đồng MOU này sẽ được chuyển thành hợp đồng chính thức và ghi nhận doanh thu trong năm 2024.

Đối với các khu công nghiệp ở miền Bắc, nhu cầu thuê đất khu công nghiệp dự kiến sẽ cao trong năm 2024, được thúc đẩy nhờ xu hướng chuyển dịch cơ sở sản xuất từ Trung Quốc sang Việt Nam, chủ yếu trong ngành điện tử và bán dẫn. Tính đến 9T2023, theo CBRE, Apple có 11 cơ sở sản xuất thiết bị âm thanh tại Việt Nam và các nhà cung cấp của Apple, như Lux Share, Foxconn, Compal và GoTek hiện đang vận hành 32 nhà máy tại Việt Nam.

Các khu công nghiệp ở miền Nam có thể ghi nhận sự phục hồi kỹ thuật từ mức nền thấp trong năm 2023, với các doanh nghiệp thuê đất công nghiệp chính là các doanh nghiệp sản xuất (dệt may, gỗ, da giày), logistics và thực phẩm, đồ uống.

Trong khi đó, nguồn cung đất khu công nghiệp cho thuê hạn chế. Trong 11 khu công nghiệp đã được Thủ tướng Chính phủ phê duyệt chủ trương đầu tư năm 2019, chỉ có 1 khu công nghiệp đó là KCN Phú Thuận tại tỉnh Bến Tre sẽ đi vào hoạt động trong năm 2024. Điều này là do chi phí giải phóng mặt bằng cao hơn và khó khăn trong việc bồi thường đất dân cư. Chi phí đền bù tiếp tục tăng và ban giải phóng mặt bằng địa phương chậm trong thủ tục di dời và các quy định phức tạp về định giá quyền sử dụng đất.

Đặc biệt, trường hợp chuyển từ đất nông nghiệp sang đất khu công nghiệp phải đấu giá. Vì vậy, nguồn cung khu công nghiệp mới vẫn còn hạn chế trong năm 2024 các khu công nghiệp mới có thể đi vào hoạt động sau 2-5 năm sau khi được Thủ tướng Chính phủ phê duyệt.

Trong năm 2024, SSI Research cho rằng nguồn cung khu công nghiệp vẫn hạn chế do các vấn đề về định giá đất, đấu giá chuyển đổi đất nông nghiệp thành đất khu công nghiệp và đền bù giải phóng mặt bằng vẫn gặp khó khăn.

Theo CBRE, nguồn cung khu công nghiệp mới ở phía Bắc dự báo sẽ đạt 528 ha tại 3 Khu công nghiệp ở tỉnh Bắc Ninh và Hải Dương. Nguồn cung khu công nghiệp mới tại miền Nam đạt 1.506 ha tại các tỉnh Bình Dương và Long An như KCN NTC3 (NTC: HOSE), KCN Cây Trường (BCM: HOSE), VSIP 3 giai đoạn 2 (VSIP), Phú Thuận (chủ đầu tư KCN là đơn vị quản lý dự án trực thuộc tỉnh Bến Tre).

Quy hoạch đất khu công nghiệp cấp tỉnh giai đoạn 2021-2030 đang được trình Chính phủ và một số địa phương đã được phê duyệt quy hoạch. Tuy nhiên, tiến độ đền bù giải phóng mặt bằng chậm và việc nộp tiền sử dụng đất kéo dài, dự báo nguồn cung mới nói trên có thể đi vào hoạt động trong năm 2026 sau khi các chủ đầu tư khu công nghiệp hoàn tất thủ tục pháp lý và giải phóng mặt bằng.

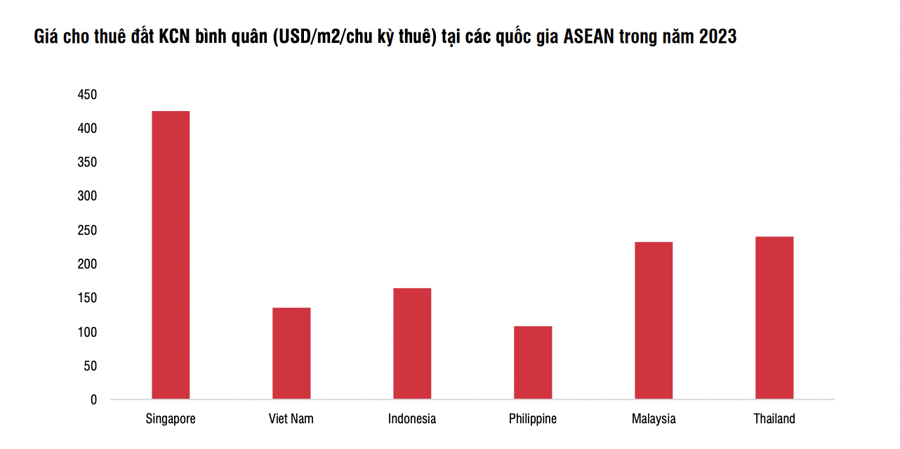

Cầu tăng trong khi nguồn cung hạn chế có thể thúc đẩy giá thuê đất tại các khu công nghiệp dự kiến tăng trung bình 5% so với cùng kỳ trong năm 2024. Giá thuê khu công nghiệp trong nước so với các nước trong khu vực Đông Nam Á đã thu hẹp, tuy nhiên giá thuê khu công nghiệp của Việt Nam vẫn thấp hơn 21% so với giá thuê trung bình ở Indonesia, quốc gia có mức độ tương quan cao nhất với Việt Nam trong số các quốc gia ASEAN.

SSI dự báo giá cho thuê bình quân trong năm 2024 của các khu công nghiệp Việt Nam có thể tăng 5% sau khi giá thuê tăng mạnh trong năm 2023. Các Khu công nghiệp mới đi vào hoạt động sẽ có giá cho thuê thấp hơn cùng khu vực nhằm thu hút lượng khách thuê lớn.

LỢI NHUẬN NHIỀU DOANH NGHIỆP TIẾP TỤC TĂNG MẠNH

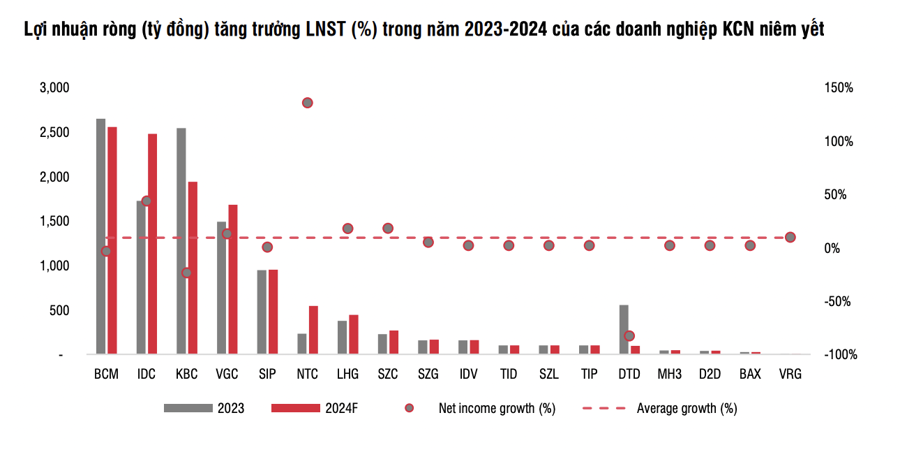

Lợi nhuận của các khu công nghiệp niêm yết có sự phân hóa rõ ràng trong năm 2024. SSI Research dự báo lợi nhuận sau thuế của các doanh nghiệp khu công nghiệp niêm yết trong năm 2024 sẽ tăng 9,3%.

Tuy nhiên, có một số công ty kỳ vọng sẽ ghi nhận mức tăng trưởng vượt trội hơn so với toàn ngành bao gồm: NTC, ước tính lợi nhuận sau thuế đạt 545 tỷ đồng tăng 135% do khu công nghiệp NTU 3 sẽ đi vào hoạt động trong nửa cuối năm 2024 với diện tích cho thuê dự kiến là 30 ha.

Với IDC, ước tính lợi nhuận trước thuế đạt 2,4 nghìn tỷ đồng tăng 43% nhờ ghi nhận doanh thu từ các MOU và hợp đồng cho thuê ký từ nửa cuối năm 2023 tại Khu công nghiệp Hựu Thạnh với diện tích đạt 35 ha (tăng 35%) và khoản 376 tỷ đồng lợi nhuận bất thường từ tiến độ chuyển nhượng lô đất thương mại tại khu đô thị mở rộng Phường 6, TP Tân An, Long An cho Aeon Việt Nam.

Định giá. P/E và P/B của các chủ đầu tư khu công nghiệp lần lượt là 14,8x và 2,75x trong năm 2023 – đây là mức cao nhất kể từ năm 2019. Những thông tin về dòng vốn FDI và giá thuê khu công nghiệp tăng đã được phản ánh lên giá cổ phiếu trong năm 2023. Trong năm 2024, thông tin về dòng vốn FDI, dòng tiền tích cực và thông tin phê duyệt các dự án mới sẽ tiếp tục hỗ trợ giá cổ phiếu khu công nghiệp niêm yết.

Một số rủi ro bao gồm: Dòng vốn FDI có thể chững lại do ảnh hưởng của suy thoái kinh tế thế giới, đặc biệt ở lĩnh vực sản xuất chiếm trên 65% tổng vốn FDI; tỷ lệ lấp đầy của các trung tâm công nghiệp trọng điểm như Bình Dương, Đồng Nai và Bắc Ninh đã đạt trên 85%. Nếu tiến độ giải phóng mặt bằng kéo dài có thể dẫn đến nguồn cung đất còn lại tại các khu công nghiệp hạn chế, ảnh hưởng đến việc cho thuê diện tích lớn; và việc chính phủ phê duyệt các khu công nghiệp mới có thể bị trì hoãn.

Xem thêm tại vneconomy.vn