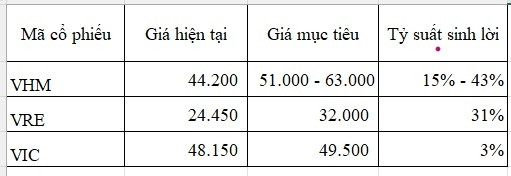

Cổ phiếu ‘nhà’ Vingroup hút dòng tiền - VHM, VRE, VIC có tiềm năng sinh lời hàng chục %

Nhóm Vingroup tăng tốt trong đầu phiên sáng ngày 10/4. Cổ phiếu VHM tăng 3,05%, đóng góp 1,33 /điểm vào chỉ số chung. Khối lượng đạt 6 triệu cổ phiếu, gấp 6 lần thanh khoản cùng thời điểm phiên 9/4. Cổ phiếu VIC tăng 1,05% và VRE tăng 1,24%.

Trước đó, các CTCK đã đưa ra các nhận định tích cực cho nhóm cổ phiếu nhà Vingroup với mục tiêu lợi nhuận cao tới 43%.

|

| CTCK dự phóng giá mục tiêu cho VHM, VRE, VIC |

Vinhomes (VHM) - triển vọng từ các dự án chủ chốt

VCBS, MAS và VPBS cùng nhận định tích cực và đưa khuyến nghị mua VHM với giá mục tiêu lần lượt là 51.494, 63.000, 58.300 đồng/cp theo luận điểm đầu tư:

Phần còn lại tại các dự án Ocean Park 2&3 sẽ mang về hơn 66.000 tỷ đồng doanh thu và là nguồn đóng góp quan trọng đến kết quả kinh doanh của VHM trong giai đoạn 2024 – 2025.

Hoạt động bán hàng của VHM sôi nổi hơn trong năm 2024 nhờ thị trường BĐS dần hồi phục và doanh nghiệp nối lại kế hoạch mở bán các dự án đại đô thị mới. Trong đó, dự án Vinhomes Vũ Yên có thể đem về trên 100.000 tỷ đồng dòng tiền bán hàng trong 3 – 4 năm tới.

Cùng quan điểm, MAS cho rằng 3 dự án lớn tiếp theo của VHM dự kiến ra mắt vào năm 2024 có mức độ hiện diện lớn tại Hà Nội (Wonder Park & Cổ Loa) và Hải Phòng (Vũ Yên). Ngoài ra, môi trường lãi suất thuận lợi và lợi suất cho thuê căn hộ ổn định hỗ trợ tốc độ bán hàng.

Theo VPBS, VHM đang có định giá hấp dẫn đối với công ty đầu ngành (PE 2024F 6,0 lần, PB 2024F 0,9 lần).

Về kỹ thuật, FPTS khuyến nghị các nhà đầu tư có thể tận dụng những rung lắc kiểm định lực cung tiếp diễn để giải ngân cổ phiếu VHM quanh vùng giá 43.000 đồng/cp cho kỳ vọng đón đầu nhịp tăng giá mới. Ngưỡng Stoploss được xác định bên dưới mức 42.000 đồng/cp - tương ứng với vùng hỗ trợ tạo bởi cận dưới của kênh giá trung hạn.

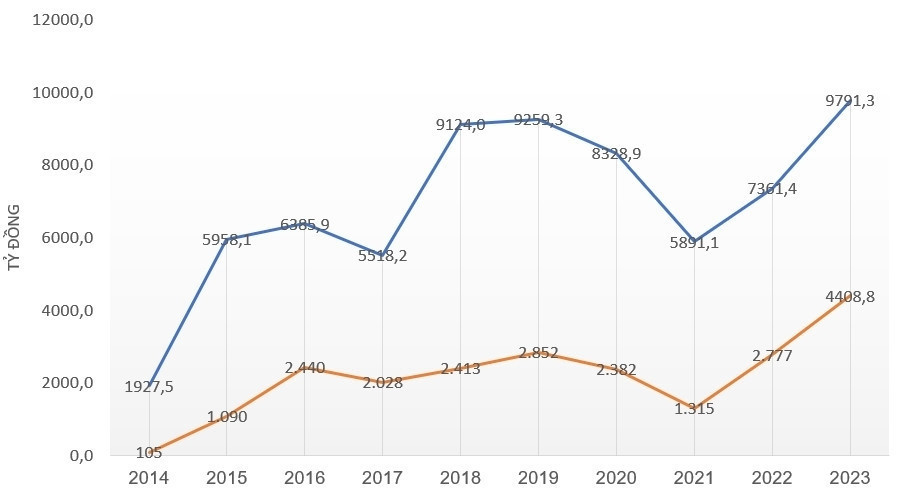

Vincom Retail (VRE) - doanh thu từ cho thuê bất động sản sẽ tăng mạnh

MAS khuyến nghị các nhà đầu tư cân nhắc giải ngân đối với cổ phiếu VRE tại mức giá 32.000 đồng/cp.

|

| Đơn vị: Tỷ đồng |

Năm 2024, Vincom Retail đặt kế hoạch doanh thu thuần 9.500 tỷ đồng và lợi nhuận sau thuế 4.420 tỷ đồng, gần tương đương với kết quả thực hiện năm 2023. Trước đó, nhiều công ty chứng khoán có phân tích, nguồn thu nhập từ bất động sản của VRE sẽ ít phát sinh trong các năm tới, tuy nhiên, doanh thu từ cho thuê bất động sản sẽ tăng mạnh.

Tại ngày 31/12/2023, Vincom Retail đang sở hữu và vận hành hệ thống 83 TTTM Vincom trên cả nước, hiện diện tại 44 tỉnh, thành phố với tổng diện tích mặt sàn bán lẻ lên tới 1,75 triệu m2.

Doanh nghiệp đặt mục tiêu sẽ khai trương 6 TTTM mới, bao gồm 2 TTTM Vincom Mega Mall và 4 TTTM Vincom Plaza, với tổng diện tích mặt sàn bán lẻ khoảng 171.000 m2, nâng tổng số lên 89 TTTM tại 48/63 tỉnh thành tới cuối năm 2024, giữ vững vị thế dẫn đầu thị trường bất động sản bán lẻ tại Việt Nam về quy mô và độ phủ.

Vingroup (VIC) - lợi nhuận năm 2024 có thể gấp đôi cùng kỳ

VCI duy trì khuyến nghị KHẢ QUAN đối với cổ phiếu VIC với giá mục tiêu là 49.500 đồng/cp.

Trong năm 2024, VCI dự báo lợi nhuận của VIC đạt 11.300 tỷ đồng (-18% YoY), chủ yếu nhờ mảng bán bất động sản (BĐS) và cho thuê bán lẻ, cùng với khoản tài trợ của Chủ tịch HĐQT dành cho VinFast (Nasdaq: VFS). Nhóm quan sát kỳ vọng niềm tin của người mua nhà và sức mua của người tiêu dùng sẽ cải thiện trong năm 2024, hỗ trợ các mảng BĐS của VIC bao gồm VHM, VRE và Vinpearl.

Tuy nhân, bản thân Vingroup lên kế hoạch doanh thu năm nay đạt 200.000 tỷ đồng, lợi nhuận sau thuế thu nhập doanh nghiệp 4.500 tỷ đồng, tăng lần lượt 23,8% và 119% so với thực hiện năm 2023.

VIC đã mở rộng hoạt động kinh doanh từ hệ sinh thái BĐS sang sản xuất xe điện với VinFast, đòi hỏi vốn đầu tư lớn. Nhóm phân tích dự báo vốn đầu tư xây dựng cơ bản (capex) cho VinFast trong giai đoạn 2024-2025 trung bình đạt 20.900 tỷ đồng mỗi năm, chủ yếu đến từ mức tăng nợ vay ròng trung bình của VIC (không gồm VHM và VRE) ở mức 35.900 tỷ đồng mỗi năm trong cùng kỳ.

Xem thêm tại nguoiquansat.vn