Cổ phiếu PDR giảm hơn 34% từ đỉnh của năm

Như vậy, so với mức đỉnh 32.950 đồng/cp hồi đầu tháng 4/2024, cổ phiếu PDR đã giảm hơn 34%.

Cổ phiếu PDR có chiều hướng đi xuống cùng kết quả kinh doanh của doanh nghiệp.

Theo BCTC hợp nhất quý III/2024, doanh thu thuần từ bán hàng và cung cấp dịch vụ sụt giảm tới 99% chỉ còn 2,6 tỷ đồng, đồng nghĩa với việc Phát Đạt gần như 'trắng doanh thu' trong quý.

Bên cạnh đó, doanh thu hoạt động tài chính lại tăng vọt từ 550 triệu lên 194 tỷ đồng. Phần doanh thu này đến từ lãi chuyển nhượng cổ phần tại công ty liên kết.

Không chỉ bán tài sản trong quý III/2024, tại quý II trước đó, Phát Đạt cũng đã phải bán 25% cổ phần tại BIDICI thu về gần 770 tỷ đồng. Trong BCTC, công ty cũng báo lãi 202 tỷ đồng trong phần doanh thu tài chính.

|

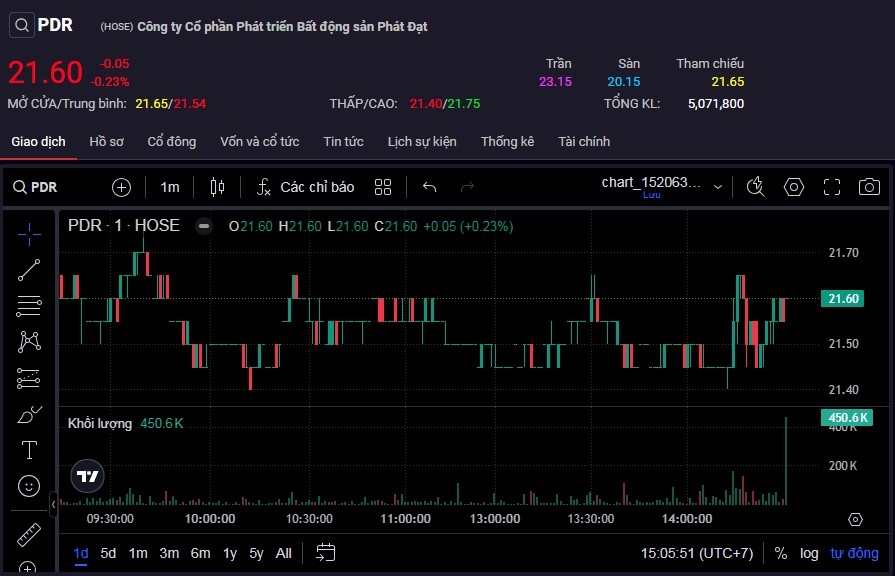

Cổ phiếu PDR giảm về mức 21.600 đồng/cp trong phiên 28/10. |

Hoạt động thanh lý tài sản đã giúp Phát Đạt có thêm nguồn tiền chi trả cho chi phí bán hàng và chi phí quản lý doanh nghiệp, lần lượt chiếm 4,3 tỷ và 44 tỷ đồng. Nhờ đó, Phát Đạt vẫn báo lãi quý III đạt 51,2 tỷ đồng, nhưng giảm một nửa so với cùng kỳ. Nếu không nhờ khoản doanh thu tài chính 194 tỷ đồng, Phát Đạt cầm chắc thua lỗ trong kỳ kinh doanh này.

Lũy kế doanh thu 9 tháng đầu năm, công ty có lãi sau thuế đạt 153,6 tỷ đồng, giảm 61%.

Hoạt động kinh doanh 9 tháng đầu năm ảm đạm, Phát Đạt có xu hướng tăng cường các khoản nợ vay để duy trì hoạt động.

Tính đến 30/9/2024, nợ phải trả của Phát Đạt hơn 11.606 tỷ đồng. Trong đó, nợ vay chiếm hơn 4.410 tỷ đồng, tăng hơn 1.000 tỷ đồng sau 9 tháng, tương đương tăng đến 42% so với đầu năm. Bao gồm nợ vay ngắn hạn hơn 1.366 tỷ đồng và hơn 3.048 tỷ đồng nợ vay dài hạn. Các khoản vay chủ yếu tại các ngân hàng, với tài sản đảm bảo từ các dự án. Nợ vay tăng nhanh khiến doanh nghiệp phải chi gần 213 tỷ đồng chi phí lãi vay sau 9 tháng.

Ngoài khoản vay từ các ngân hàng MB, Vietinbank thì Phát Đạt cũng vay từ các cá nhân, công ty tài chính. Trong đó, khoản vay với ACA Vietnam Real Estate III LP tính đến ngày 30/9/2024 là 30 triệu USD (tương đương hơn 732 tỷ đồng). Kỳ hạn trả gốc là 23/3/2025 với lãi suất 8%/năm. Hình thức vay là tín chấp. Mục đích vay nhằm tài trợ các dự án của công ty con.

Không chỉ vậy, Phát Đạt có các khoản thuế phải nộp bao gồm: Thuế thu nhập doanh nghiệp 88,7 tỷ đồng; thuế thu nhập cá nhân 5,5 tỷ đồng và thuế khác 1,8 tỷ đồng.

Trong khi đó, tiền mặt của Phát Đạt "vỏn vẹn" ghi nhận 40,2 triệu đồng, tiền gửi ngân hàng còn hơn 220,6 tỷ đồng, giảm 44% so với hồi đầu năm.

Nợ vay tăng mạnh, Phát Đạt đã thông qua việc triển khai phương án phát hành cổ phiếu để hoán đổi nợ.

Cụ thể, Phát Đạt dự kiến hoán đổi gần 34,1 triệu cổ phiếu với tỷ lệ hoán đổi 1:20.000, tức 1 cổ phiếu sẽ hoán đổi 20.000 đồng nợ. Cổ phiếu được hoán đổi sẽ bị hạn chế chuyển nhượng trong thời gian 1 năm kể từ ngày kết thúc đợt phát hành. Thời gian phát hành dự kiến trong quý IV/2024 - quý I/2025, và sau khi Ủy ban Chứng khoán Nhà nước (UBCKNN) có thông báo về việc nhận được đủ hồ sơ đăng ký phát hành cổ phiếu để hoán đổi nợ của công ty.

Nếu hoán đổi thành công, vốn điều lệ của Phát Đạt dự kiến tăng thêm 340,95 tỷ đồng, tương ứng từ 8.731,4 tỷ đồng lên 9.072,35 tỷ đồng. Đáng chú ý, theo Công văn số 659/UBCK-PTTT ngày 25/1/2024 của UBCKNN, tỷ lệ sở hữu nước ngoài tối đa tại công ty là 50%.

Theo đó, toàn bộ số cổ phiếu phát hành để hoán đổi nợ trong đợt phát hành này được phân phối cho bên vay là ACA Vietnam Real Estate III LP với tỷ lệ sở hữu dự kiến sau khi phát hành là 3,76% (tính theo tổng số cổ phần đang lưu hành của Phát Đạt tại thời điểm ngày 2/10/2024 là 873,14 triệu cổ phần).

Châu Giang

Xem thêm tại vnbusiness.vn