CTCK gợi ý 3 cổ phiếu bất động sản khu công nghiệp tiềm năng trong năm 2024

CTCP Chứng khoán Agribank - Agriseco (AGR) vừa công bố báo cáo cập nhật ngành bất động sản khu công nghiệp với đánh giá triển vọng năm 2024 sẽ khởi sắc nhờ dòng vốn FDI duy trì tăng trưởng tốt và giá thuê tiếp tục xu hướng đi lên.

|

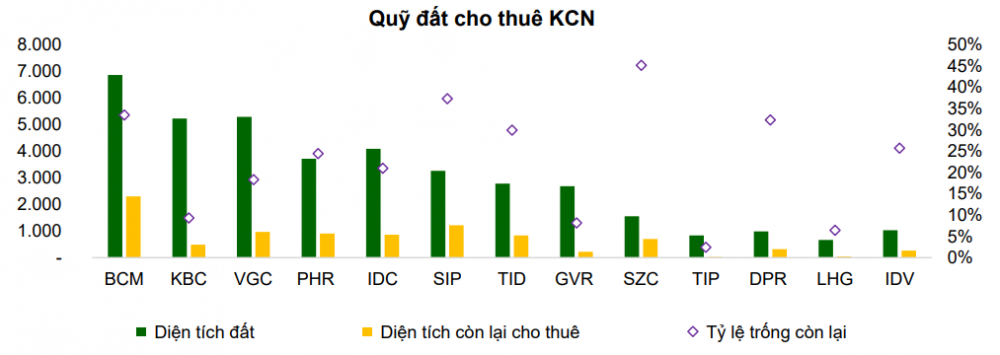

| Quỹ đất khu công nghiệp của các doanh nghiệp (Nguồn: Agriseco Research) |

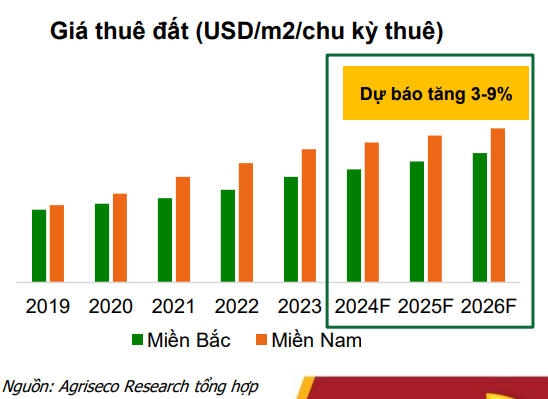

Triển vọng tích cực ở nhóm các doanh nghiệp có quỹ đất sẵn sàng cho thuê lớn và đã ký hợp đồng ghi nhớ từ trước hoặc có quỹ đất tại các tỉnh thành cấp 2. Giá thuê dự kiến tăng khoảng 3-9% tại các tỉnh có vị trí thuận lợi và hưởng lợi từ các dự án mở rộng hạ tầng giao thông như Bắc Ninh, Hải Phòng, Vũng Tàu, Đồng Nai.

|

| Giá thuê đất KCN được dự báo tăng 3-9% (Nguồn: Agriseco Research) |

Agriseco lựa chọn các cổ phiếu dựa trên tiêu chí doanh nghiệp có quỹ đất sẵn sàng cho thuê lớn tại các khu vực tiềm năng; chỉ số P/B, P/E ở mức hợp lý so với trung bình ngành; doanh thu chưa thực hiện cao hoặc các hoạt động kinh doanh có chuyển biến tích cực; kế hoạch kinh doanh năm 2024 khả quan.

Tổng công ty IDICO - CTCP (IDC): Giá mục tiêu 65.000đ/cp

IDC là doanh nghiệp phát triển khu công nghiệp với quỹ đất lớn khoảng 3.200ha, trong đó gần 600ha diện tích đất thương phẩm, tập trung ở các tỉnh thu hút vốn FDI như Long An, Vũng Tàu, Bắc Ninh gồm: KCN Phú Mỹ II, Phú Mỹ II mở rộng, KCN Hựu Thạnh, Cầu Nghìn.

Về triển vọng kinh doanh năm 2024, Agriseco kỳ vọng hoạt động cho thuê sẽ tích cực nhờ diện tích cho thuê đã ký ghi nhớ và chưa ghi nhận tính đến cuối 2023 còn lớn khoảng 156ha ở các KCN Hựu Thạnh, Phú Mỹ 2, Cầu Nghìn với giá thuê dự kiến tăng 5-10% so với cùng kỳ. Mảng điện của IDC cũng sẽ tăng trưởng nhờ giá bán điện tăng và sản lượng thủy điện hồi phục.

Thêm vào đó, mảng bất động sản ghi nhận tiền từ chuyển nhượng dự án Khu dân cư phường 6, Tân An cho Aeon Mall với giá trị ước tính hơn 300 tỷ đồng. Điều này sẽ tác động tích cực đến dòng tiền của IDC trong năm 2024.

Ngoài ra, IDC có kế hoạch phát triển thêm quỹ đất khoảng 2.000 - 3.000ha ở các tỉnh Bà Rịa - Vũng Tàu, Tiền Giang, Hải Phòng được kỳ vọng sẽ duy trì đà tăng trưởng của IDC trong dài hạn. Dự án KCN Mỹ Xuân B1 mở rộng 164ha và KCN Tân Phước 450ha dự kiến sẽ nối tiếp quỹ đất hiện tại nếu được chấp thuận chủ trương đầu tư, thúc đẩy tăng trưởng của IDC trong dài hạn.

Tổng Công ty Phát triển Đô Thị Kinh Bắc - CTCP (KBC): Giá mục tiêu 37.000đ/cp

Agriseco đánh giá doanh thu và lợi nhuận của KBC sẽ tăng trưởng so với năm 2023 nhờ doanh thu cho thuê KCN hiện hữu đã ký MOU năm 2023 hơn 30ha (KCN Nam Sơn Hạp Lĩnh, Quang Châu mở rộng, Tân Phú Trung). Ngoài ra, Kinh Bắc dự kiến ghi nhận cho thuê KCN Tràng Duệ 3 là động lực tăng trưởng nếu dự án được phê duyệt chủ trương đầu năm trong năm nay.

Cùng với đó, FDI đăng ký vào TP. HCM, Bắc Giang, Bắc Ninh – nơi tập trung nhiều dự án của KBC tiếp tục tăng. Tuy nhiên, việc đạt kế hoạch đề ra đầu năm sẽ gặp nhiều thách thức do bối cảnh chung thị trường bất động sản.

Về trung và dài hạn, KBC vẫn tiềm năng nhờ quỹ đất gối đầu với quy mô hơn 2.400ha (tăng thêm 675ha nhờ triển khai thêm các dự án mới: KCN Phú Bình, Tràng Duệ 3, Tân Tập, Nam Tân Tập, Phú Bình, CCN Hưng Yên) nằm tại các tỉnh thu hút vốn FDI cao trải dài từ Bắc vào Nam. Dự án KĐT Tràng Cát khi được khởi công dự kiến cũng là nguồn thu chính cho KBC trong 5 – 10 năm tới.

Kết phiên 15/5, giá cổ phiếu KBC đứng mức 30.250 đồng/cp, tăng nhẹ so với đầu phiên. Với mục tiêu giá 37.000 đồng/cp, cổ phiếu này sẽ còn có thể tăng thêm 22,3%.

CTCP Sonadezi Châu Đức (SZC): Giá mục tiêu 45.000đ/cp

Agriseco đánh giá kế hoạch kinh doanh 2024 của Sonadezi khả quan nhờ doanh thu bán dự án KDC Hữu Phước và cho thuê KCN Châu Đức. Tổng doanh thu chưa thực hiện tính đến cuối năm 2023 đạt 328 tỷ đồng (+11% so với đầu năm) và người mua trả trước ghi nhận 357 tỷ đồng.

AGR kỳ vọng doanh số bàn giao dự án KDC Hữu Phước sẽ cải thiện trong 2024 nhờ việc SZC tiếp tục bàn giao các căn shophouse còn lai tại giai đoạn 1 (25,2ha) và mở bán giai đoạn 2 (13,5ha) khi thị trường BĐS Vũng Tàu hồi phục trở lại.

Giá thuê tại KCN Châu Đức năm 2024 dự báo tăng khoảng 10-15% so với cùng kỳ nhờ lợi thế giá thuê thấp hơn so với các KCN khác trong cùng khu vực và cơ sở hạ tầng cải thiện hơn khi cao tốc Biên Hòa – Vũng Tàu dần được hoàn thành.

Đáng chú ý, kế hoạch thoái vốn của Tổng công ty Sonadezi tại SZC xuống còn 46,84% trong giai đoạn 2024 – 2025 kỳ vọng sẽ giúp SZC huy động nguồn lực tài chính để phát triển các KCN mới.

Ngoài ra, SZC còn có quỹ đất thương phẩm lớn gồm KCN (700ha) và KĐT (250ha) tại Vũng Tàu. Giai đoạn 3 - 5 năm tới sẽ là thời điểm SZC ghi nhận doanh thu từ KCN và KĐT Châu Đức nhờ tiềm năng tăng giá thuê đất KCN 10%/năm và sự hồi phục thị trường bất động sản Vũng Tàu. Quỹ đất của SZC có vị trí thuận lợi nằm gần cao tốc Biên Hòa – Vũng Tàu kỳ vọng sẽ tạo lợi thế cạnh tranh bền vững cho doanh nghiệp.

Xem thêm tại nguoiquansat.vn