‘Cuộc đua’ tăng trưởng tín dụng nhóm ngân hàng 2024: Lợi thế từ bước đệm 2023 vững chắc

‘Cuộc đua’ tăng trưởng tín dụng nhìn từ kế hoạch kinh doanh 2024

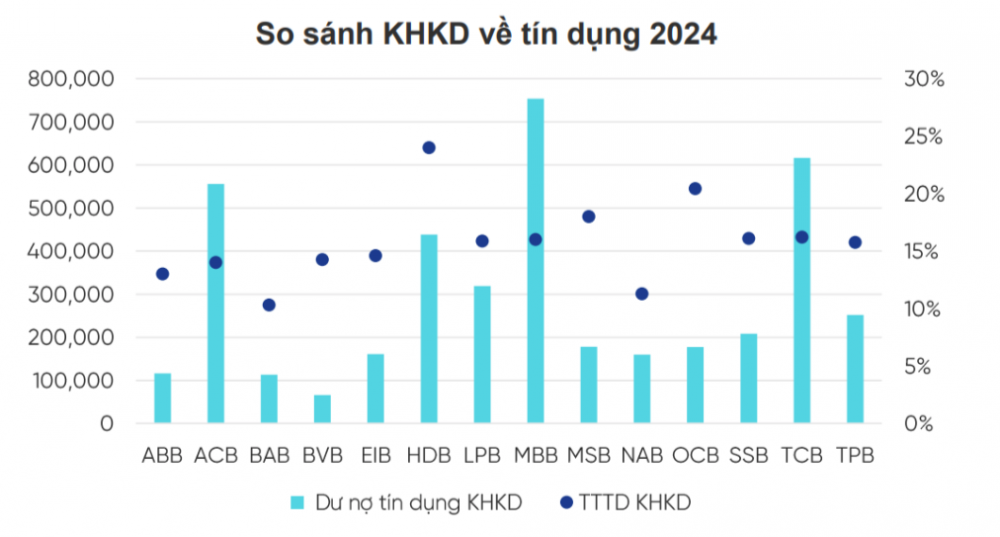

Theo Báo cáo ngành Ngân hàng từ CTCK MBS, mặc dù tăng trưởng tín dụng trong 3 tháng đầu năm 2024 vẫn còn khá chậm nhưng những dấu hiệu tích cực đến từ hoạt động xuất khẩu và dòng vốn FDI cho thấy tín dụng có thể được đẩy mạnh trong phần còn lại năm 2024. Do đó, MBS dự báo tăng trưởng tín dụng (TTTD) cả năm có thể thực hiện tương đương với kế hoạch được NHNN đề ra từ đầu năm (14-15%).

|

| Kế hoạch kinh doanh về tín dụng 2024 của một số ngân hàng (Nguồn: VPBankS) |

Bám sát thực tế ngành, theo số liệu của VPBankS, trung bình các ngân hàng trình ĐHĐCĐ kế hoạch tăng trưởng tín dụng khoảng 16%. Chuyên gia cho hay, một số ngân hàng tư nhân vẫn duy trì kế hoạch TTTD cao là các ngân hàng có room tín dụng lớn như HDBank (HDB), MBBank, VIB, VPBank (VPB).

Theo đó, HDBank trình kế hoạch dư nợ tín dụng tăng trưởng 24%, tỷ lệ nợ xấu được kiểm soát dưới 2%. MBBank (MBB) dự báo tăng trưởng 15-16% trong năm 2024, tùy thuộc theo hạn mức của Ngân hàng Nhà nước (NHNN); VPBank trình kế hoạch dư nợ cấp tín dụng hợp nhất đạt 752.104 tỷ đồng, tăng trưởng 25% so với thực hiện 2023.

Kế hoạch tăng trưởng tín dụng của VIB đã được thông qua tại Đại hội đồng cổ đông thường niên 2024. Theo đó, tại Đại hội diễn ra sáng 2/4, cổ đông ngân hàng nhất trí thông qua mục tiêu tổng dư nợ tín dụng tăng trưởng 20%, đạt 320.600 tỷ đồng trong năm 2024.

Bước đệm vững chắc từ tăng trưởng năm 2023

Tại Hội nghị tổng kết ngành Ngân hàng năm 2023 và định hướng nhiệm vụ năm 2024, Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng cho biết, năm 2023 diễn ra với nhiều khó khăn, thách thức trong bối cảnh kinh tế thế giới tăng trưởng chậm, lạm phát cao… Trong nước, các động lực tăng trưởng xuất khẩu, đầu tư, tiêu dùng đều gặp thách thức do cầu thế giới thấp; doanh nghiệp gặp nhiều khó khăn do đơn hàng, thị trường sụt giảm…

Trước khó khăn đó, nhiều giải pháp, chính sách, chương trình tín dụng đã được Ngân hàng Nhà nước (NHNN) triển khai nhằm đảm bảo cung ứng đủ vốn cho nền kinh tế. Với hệ thống các chỉ đạo và giải pháp đồng bộ, đến 31/12/2023, tín dụng tăng trưởng 13,71% so với cuối năm 2022 - con số khá tích cực trong thời điểm được coi là “cơn gió ngược” của ngành ngân hàng.

Trước bối cảnh nhu cầu tín dụng suy yếu, Báo cáo triển vọng ngành Ngân hàng của VPBankS cho biết, trong quý IV/2023, tăng trưởng tín dụng được ghi nhận rất tích cực ở một số ngân hàng tư nhân bán lẻ như: VPBank, ACB, HDBank và VIB, cho thấy dấu hiệu phục hồi từ niềm tin người tiêu dùng và nhu cầu tín dụng của các hộ kinh doanh.

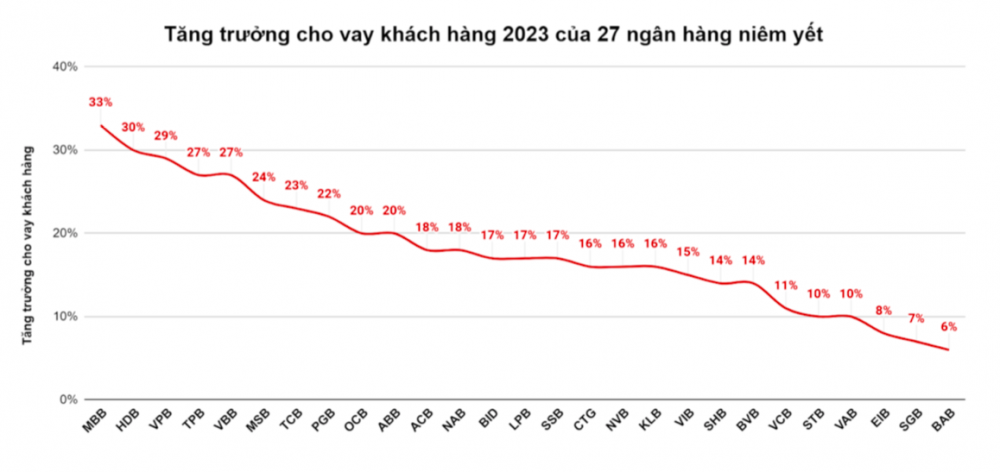

Thống kê từ báo cáo tài chính của 27 ngân hàng niêm yết cho thấy, số dư cho vay khách hàng (trước dự phòng rủi ro) cuối năm 2023 đạt 10,04 triệu tỷ đồng, tăng 17,7% so với cuối năm 2022. Trong đó, “điểm sáng” là tất cả các nhà băng đều ghi nhận tăng trưởng dương.

|

| Tăng trưởng cho vay khách hàng (trước dự phòng rủi ro) năm 2023 của 27 ngân hàng niêm yết |

Hiện MBBank ghi nhận tốc độ tăng trưởng cho vay khách hàng cao nhất. Tại thời điểm 31/12/2023, nhà băng này cho vay hơn 611.049 tỷ đồng, tăng 33% so với đầu năm. Đây cũng là ngân hàng có quy mô cho vay lớn nhất trong nhóm ngân hàng tư nhân.

Theo sau MBBank, HDBank đứng vị trí thứ 2 với số dư cho vay khách hàng đạt 343.404 tỷ đồng, bứt phá 30% so với cùng kỳ. Đây là kết quả tích cực từ chiến lược cho vay bán lẻ đa năng, tập trung vào phân khúc khách hàng nông nghiệp và khu vực loại 2 của HDBank. Ngoài ra, chiến lược này giúp ngân hàng kiểm soát nợ xấu tốt hơn so với trung bình ngành, với tỷ lệ nợ xấu riêng lẻ chỉ 1,5%, thuộc nhóm nợ xấu thấp nhất hệ thống.

Bên cạnh MBBank và HDBank, VPBank (29%), TPBank (27%), VietBank (27%), MSB (24%), Techcombank (23%), PGBank (22%), OCB (20%), ABBank (20%) cũng nằm trong top 10 ngân hàng tăng trưởng cho vay khách hàng cao.

Có thể thấy, những ngân hàng thuộc TOP tăng trưởng tín dụng như HDBank, VPBank, MBBank… đều đưa ra kế hoạch cao trong năm 2024. Hiểu thế mạnh của riêng mình, kiên định với chiến lược cho vay cùng “bước đệm” tăng trưởng vững chắc sau một năm “vượt bão” kỳ vọng sẽ tạo lợi thế lớn trong “cuộc đua” tăng trưởng tín dụng năm tiếp theo trong nhóm ngân hàng.

Xem thêm tại nguoiquansat.vn