Danh mục CANSLIM dựa theo kết quả kinh doanh quý IV/2023

CANSLIM và nguyên tắc

CANSLIM là một bộ nguyên tắc để lựa chọn các cổ phiếu tăng trưởng theo xu hướng, trong đó mỗi chữ cái tượng trưng cho một nguyên tắc khác nhau. Được phát triển bởi William O’Neil – Phù thủy chứng khoán phố Wall, CANSLIM được sử dụng để hỗ trợ các quyết định đầu tư thông qua việc xác định các cổ phiếu tăng trưởng hiệu quả.

Hệ thống đầu tư sinh lợi CANSLIM là sự kết hợp hài hòa của cả yếu tố phân tích cơ bản và phân tích kỹ thuật. CANSLIM là viết tắt của 7 chữ cái với 7 yếu tố thường xuất hiện ở những cổ phiếu có mức tăng trưởng mạnh mẽ trong nhiều năm và lịch sử giao dịch, bao gồm:

C: EPS quý hiện tại (Tỷ lệ tăng trưởng tối thiểu là 18% - 20%).

A: Tỷ lệ tăng trưởng lợi nhuận hàng năm (ROE đạt từ 17% trở lên, tỷ lệ tăng trưởng EPS hàng năm từ 25%).

N: Sản phẩm mới, đội ngũ lãnh đạo mới và đỉnh giá mới.

S: Cung và cầu. Cổ phiếu có lượng hàng trôi nổi ít sẽ tăng giá mạnh hơn. Được các NĐT săn lùng.

L: Là cổ phiếu “dẫn đầu” hay “đội sổ”.

I: Sự quan tâm của các tổ chức, định chế tài chính lớn đến Cổ phiếu.

M: Xu hướng thị trường, 75% các Cổ phiếu sẽ đi theo Xu hướng thị trường chung.

Đến nay, CANSLIM vẫn là một trong những phương pháp kinh điển trong đầu tư chứng khoán. Nhiều nhà đầu tư ưa thích áp dụng phương pháp đầu tư CANSLIM thông qua tìm kiếm các cổ phiếu dựa theo kết quả kinh doanh: Tốt về cơ bản, khỏe về dòng tiền, có tăng trưởng doanh số và tăng trưởng lợi nhuận cao, ROE cao...

Lọc cổ phiếu “khỏe”, có kết quả kinh doanh tốt

Sau 2 tháng đầu năm 2024, thị trường chứng khoán đã đạt những mốc tăng đáng kể, mở đầu cho một con sóng tăng mới. Điểm tựa chính chính là sự phục hồi từ nội tại nền kinh tế - kết quả kinh doanh của các doanh nghiệp.

Nhìn lại tổng quan bức tranh kết quả kinh doanh quý IV/2023, lợi nhuận phần lớn các doanh nghiệp tiếp tục phục hồi nhưng doanh thu vẫn cần cải thiện.

Tổng lợi nhuận sau thuế quý IV/2023 toàn sàn (1.130 doanh nghiệp niêm yết) tăng mạnh 35,3% so với quý IV/2022 và tăng 4,8% so với quý III/2023, ghi nhận mức lợi nhuận cao nhất trong vòng 5 quý. Như vậy, lợi nhuận đã lấy lại mức tăng trưởng dương sau 4 quý liên tiếp đi lùi.

Lũy kế cả năm 2023, tổng lợi nhuận sau thuế toàn thị trường giảm nhẹ -3,5% so với năm 2022, gần tương đương năm 2021 và cao hơn 36% so với năm 2019 là giai đoạn trước đại dịch COVID-19.

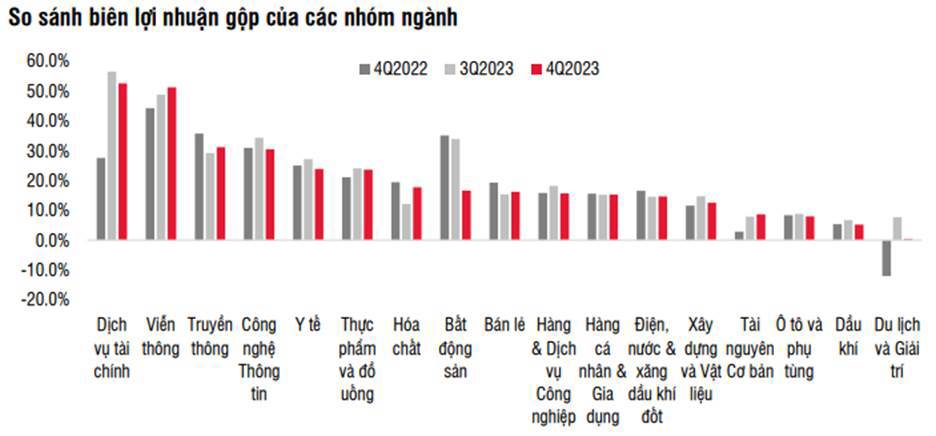

Biên lợi nhuận gộp phục hồi đáng kể ở các nhóm ngành Dịch vụ tài chính, Tài nguyên cơ bản, Thực phẩm và đồ uống, Xây dựng, Du lịch và Giải trí, cho thấy các nhóm ngành này đã vượt qua đáy lợi nhuận và dần lấy lại đà tăng trưởng.

Xét theo từng nhóm ngành cụ thể, Ngân hàng và Công nghệ thông tin là các ngành vững nhất trong giai đoạn khó khăn vừa qua. Ngành Ngân hàng gần đạt mức đỉnh lợi nhuận vào quý IV/2023 và công nghệ thông tin tiếp tục lập đỉnh lợi nhuận mới.

Biên lợi nhuận gộp của nhóm Dịch vụ tài chính dẫn đầu toàn thị trường, tiếp theo là ngành Viễn thông, ngành Tài nguyên cơ bản tăng 34% so với quý trước, ghi nhận mức lợi nhuận cao nhất trong 6 quý. Biên lợi nhuận gộp của nhóm này cải thiện lên 8,6% so với mức 2,8% trong quý IV/2023.

Chi tiết hơn về doanh nghiệp, Top 5 doanh nghiệp có mức tăng trưởng lợi nhuận sau thuế so với cùng kỳ cao nhất là: NTL (+8.886%), PET (+4.186%), BCM (+3.542%), CII (+3.008%), ELC (+2.665%).

Trong bối cảnh thanh khoản thị trường hồi phục dần, biên lợi nhuận gộp cao cùng kỳ vọng triển khai thành công hệ thống giao dịch KRX là chất xúc tác lớn giúp nhóm 2 đại diện nhóm chứng khoán hiện diện trong danh mục.

Các cổ phiếu còn lại có những câu chuyện riêng đặc biệt như: Chuyển dịch FDI; câu chuyện giá đường neo cao; chu kỳ thép hồi phục hay nhóm ngân hàng vẫn chiếm tỷ trọng lớn trong cơ cấu lợi nhuận toàn thị trường. Đặc biệt, HPG là cổ phiếu duy nhất trên thị trường đạt cả 3 tiêu chí về tăng trưởng doanh thu, biên lợi nhuận gộp, EPS trong 3 quý liên tiếp.

Xem thêm tại tapchitaichinh.vn