Đất Xanh tăng thêm vốn giúp công ty con của Bất động sản Hà An trả nợ trái phiếu

CTCP Tập đoàn Đất Xanh (mã XG, sàn HoSE) mới đây công bố nghị quyết của HĐQT về việc điều chỉnh phương án sử dụng vốn chi tiết thu được từ đợt chào bán cổ phiếu cho cổ đông hiện hữu năm 2024.

Theo đó, căn cứ vào tình hình sử dụng vốn thực tế, lãnh đạo Tập đoàn Đất Xanh điều chỉnh tăng giá trị góp vốn vào công ty con thêm 201 tỷ đồng và giảm tương ứng phần dự kiến dành cho vốn lưu động của Công ty.

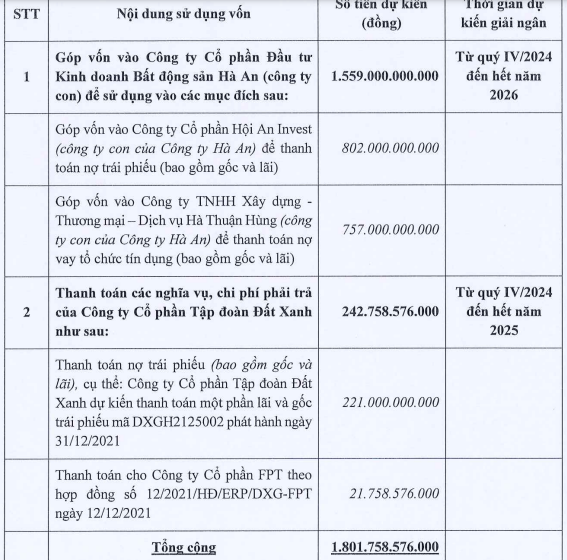

Cụ thể, Đất Xanh ưu tiên góp 1.559 tỷ đồng vào Bất động sản Hà An, tăng hơn so với mức 1.358 tỷ đồng trước đó. Trong đó, 802 tỷ đồng được "rót" vào Hội An Invest để thanh toán gốc, lãi trái phiếu; góp 757 tỷ đồng vào Xây dựng – Thương mại – Dịch vụ Hà Thuận Hùng để thanh toán gốc, lãi nợ vay tổ chức tín dụng. Dự kiến giải ngân từ quý IV/2024 đến hết năm 2026 (thời hạn cũ đến hết năm 2025). Tỷ lệ sở hữu tại công ty con vẫn sẽ giữ nguyên 99,99% vốn điều lệ.

Gần 243 tỷ đồng còn lại để thanh toán các nghĩa vụ, chi phí phải trả trong thời gian từ quý IV/2024 đến hết năm 2025; bao gồm lần lượt dành 221 tỷ đồng thanh toán nợ trái phiếu mã DXGH2125002 phát hành ngày 31/12/2021; 21.7 tỷ đồng sẽ thanh toán cho CTCP FPT (HOSE: FPT) theo hợp đồng từ năm 2021.

Nguồn: DXG

Trường hợp số tiền thu được từ đợt chào bán cổ phiếu không đủ để sử dụng cho toàn bộ mục đích dự kiến như phương án trên, Công ty sẽ thực hiện phân bổ vốn lần lượt theo mức độ ưu tiên như đã đề cập. HĐQT có thể quyết định điều chỉnh việc giải ngân tùy thuộc vào nhu cầu của mục đích nào đến trước.

Với nguồn vốn thiếu hụt, DXG sẽ cân đối bổ sung các nguồn khác như sử dụng vốn tự có, vốn trái phiếu, vốn vay từ các tổ chức tín dụng và tổ chức/cá nhân khác.

Trước đó, ngày 31/05, Đất Xanh thông qua việc triển khai phương án chào bán hơn 150,1 triệu cổ phiếu (tỷ lệ 20,83% trên tổng số cổ phiếu đang lưu hành) với giá 12.000 đồng/cổ phiếu cho cổ đông hiện hữu, qua đó dự thu về hơn 1.800 tỷ đồng.

Ngoài ra, tại ĐHĐCĐ thường niên 2024, DXG còn thông qua phương án chào bán riêng lẻ 93,5 triệu cổ phiếu với giá tối thiểu 18.600 đồng/cổ phiếu cũng nhằm bổ sung vốn và tăng tỷ lệ sở hữu tại công ty con. Khi hoàn tất cả 2 phương án trên, doanh nghiệp bất động sản sẽ tăng vốn điều lệ từ hơn 7.200 tỷ đồng lên hơn 9.600 tỷ đồng.

Bất động sản Hà An được biết đến là chủ đầu tư dự án Gem Sky World. Ngoài ra, Hà An còn là chủ đầu tư nhiều dự án quan trọng của DXG như Opal Skyline, Opal Boulevard, Opal Luxury, Datxanhhomes Riverside (tiền thân là dự án Gem Riverside)…

Năm 2023, Bất động sản Hà An có kết quả kinh doanh ấn tượng với lãi sau thuế gần 378 tỷ đồng, gấp 5,5 lần năm 2022.

Tại thời điểm 31/12/2023, Hà An có vốn chủ sở hữu 9.954 tỷ đồng, tăng 4% so với đầu năm. Nợ phải trả khoảng 12.940 tỷ đồng, trong đó dư nợ trái phiếu ở mức 1.194 tỷ đồng.

Xem thêm tại cafef.vn