Doanh nghiệp địa ốc dần trở lại kênh trái phiếu

Công ty CP Đầu tư Nam Long vừa thông qua phương án phát hành trái phiếu doanh nghiệp với tổng giá trị phát hành tối đa là 550 tỷ đồng. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền, có tài sản đảm bảo. Kỳ hạn trái phiếu là 5 năm.

Trong đó, Nam Long dự kiến dùng 100 tỷ đồng góp vốn bổ sung vào Nam Long Commercial Property – thành viên phụ trách mảng bất động sản của Nam Long, tập trung phát triển, quản lý và khai thác các sản phẩm bất động sản thương mại tại các dự án của Công ty.

Toàn bộ 450 tỷ đồng còn lại được góp vốn bổ sung vào Nam Long Land - đơn vị chuyên cung cấp các dịch vụ liên quan như thủ tục pháp lý, thiết kế sản phẩm, xây dựng, marketing, bán hàng.

Trước đó, hai doanh nghiệp “họ Vin” tiếp tục dẫn đầu xu hướng hồi phục khi chiếm phần lớn quy mô phát hành trái phiếu.

Trong đó, Tập đoàn Vingroup đã hoàn tất hai đợt chào bán cuối cùng để thu về thêm 4.000 tỷ đồng, nâng tổng giá trị trái phiếu lên 8.000 tỷ đồng nhằm cơ cấu nợ. Tương tự, Vinhomes cũng đã hoàn thành kế hoạch sau khi bán thêm lô trái phiếu 2.000 tỷ đồng, đưa tổng giá trị phát hành từ đầu năm lên 10.000 tỷ đồng.

Ngoài ra, Công ty TNHH Hoàng Trúc My và Công ty CP IDTT là hai cái tên mới trong năm nay. Trong đó, Hoàng Trúc My bán lô trái phiếu duy nhất giá trị 200 tỷ đồng, lãi suất 12%/năm trong vòng 5 năm. Công ty này là chủ đầu tư của dự án khu nhà ở 22/12 thuộc TP. Thuận An, tỉnh Bình Dương.

Công ty CP IDTT cũng huy động 200 tỷ đồng trong 3 năm. Hiện IDTT đang đầu tư một số dự án tại tỉnh Long An như khu công nghiệp Thủ Thừa (188,9ha), khu tái định cư thị trấn Thủ Thừa (6 ha), Garden Riverside (26,2 ha) và Garden Central Park (19,6 ha).

Cuối tháng 3 vừa qua, Công ty CP Tư vấn thương mại dịch vụ địa ốc Hoàng Quân Mê Kông đã thông báo hoàn tất đợt chào bán trái phiếu để huy động số tiền 500 tỷ đồng.

Công ty này là chủ đầu tư nhiều dự án như khu công nghiệp Bình Minh - Vĩnh Long (132 ha), khu dân cư Bình Minh (30 ha) và khu nhà ở Chung cư CC1 (13,5 ha), CC2 (7,5 ha), CC3 (1,35 ha), CC4 (0,91 ha) - Bình Minh, khu nhà ở Vĩnh Long (1,1 ha), dự án khu kinh tế phi hải quan tỉnh Trà Vinh (500 ha), Hoàng Quân Plaza...

Cùng ở giai đoạn quý I/2024, DIC Corp đã phát hành thành công 1.600 tỷ đồng qua kênh trái phiếu. Đánh dấu việc DIC Corp quay lại kênh huy động vốn này sau hai năm tạm ngưng.

Toàn bộ số tiền thu về sẽ được DIC Corp thực hiện đầu tư vào ba dự án đang dang dở gồm khu đô thị du lịch Long Tân, chung cư A5 thuộc khu trung tâm Chí Linh và giai đoạn 2, 3 của dự án khu phức hợp Cap Saint Jacques.

Việc các doanh nghiệp quay lại huy động vốn trên thị trường trái phiếu diễn ra trong bối cảnh nền lãi suất cho vay đã giảm và dần ổn định, thị trường bất động sản có dấu hiệu “ấm dần” cùng với việc các doanh nghiệp công bố loạt dự án mới cũng như kế hoạch tái khởi động các dự án có sẵn.

Theo báo cáo của FiinRatings, tuy áp lực đáo hạn và hoàn thành nghĩa vụ nợ sau khi thực hiện giãn hoãn hoặc cơ cấu vẫn còn, hãng đánh giá tín nhiệm ghi nhận các doanh nghiệp vẫn đang đáp ứng đúng tiến độ.

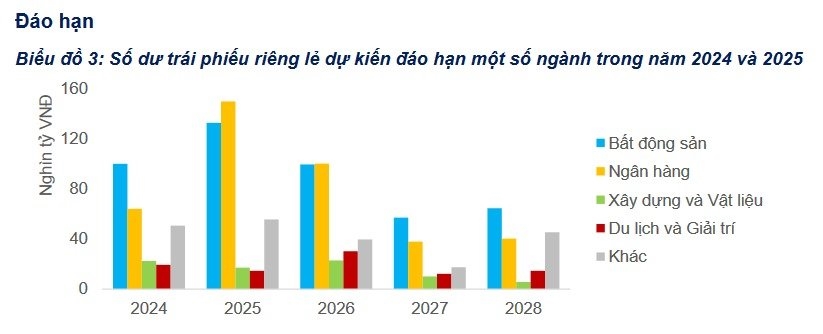

Tính đến ngày 2/5/2024, ước lượng giá trị trái phiếu doanh nghiệp đáo hạn còn lại trong năm đạt hơn 257.000 tỷ đồng. Trong đó, giá trị trái phiếu của nhóm ngành bất động sản đạt hơn 100.000 tỷ đồng, chiếm gần 39% tổng khối lượng đáo hạn và tương đương 2/3 số dư vào đầu tháng 12/2023.

Áp lực trả nợ đối với các nhà phát hành là doanh nghiệp ngành này trong năm 2024 - 2025 là khá lớn, đặc biệt là đối với các trái phiếu chậm trả gốc, lãi có thời hạn đáo hạn gốc vào năm 2022 và 2023 và được cơ cấu tối đa 2 năm theo Nghị định 08/2023.

Thách thức vẫn còn hiện hữu khi thị trường chưa hoàn toàn phục hồi và những thay đổi về chính sách có độ trễ nhất định, có thể khiến doanh nghiệp khó khăn trong thu xếp dòng tiền trả nợ.

Xem thêm tại theleader.vn