Dự báo lợi nhuận quý 2/2024: Ngân hàng tăng trưởng chậm lại, bán lẻ tăng bứt tốc 379%

Mùa kết quả kinh doanh quý 2 đang đến gần, Chứng khoán MBS dự báo lợi nhuận toàn thị trường có thể đạt mức tăng 9,5% so với cùng kỳ trong Q2/2024 hỗ trợ bởi mức nền thấp cùng kỳ trong khi sản xuất và tiêu dùng có sự phục hồi nhẹ.

Lợi nhuận ngành ngân hàng được dự báo tăng trưởng chậm lại ở mức 12% quý 1/2024 tăng 14% so với cùng kỳ. Các ngành đạt mức tăng trưởng lợi nhuận nổi bật gồm bán lẻ tăng 379%, vật liệu cơ bản tăng 63% tới từ mức nền thấp năm ngoái.

Một số ngành ước tính tăng trưởng lợi nhuận giảm như Bất động sản Khu công nghiệp giảm 26% do mức nền cao năm ngoái hay dầu khí giảm 2% do kết quả kém tích cực ở các doanh nghiệp hạ nguồn.

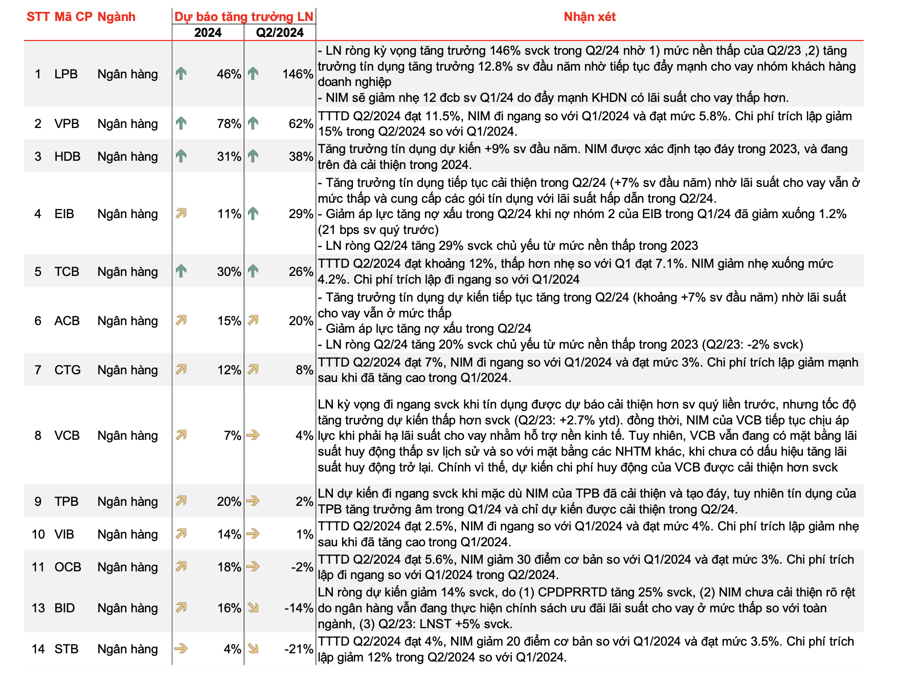

Cụ thể, ngành ngân hàng tốc độ tăng trưởng lợi nhuận có thể giảm nhẹ. NIM sẽ tiếp tục chịu áp lực giảm khi lãi suất cho vay dự báo sẽ giảm thêm trong khi lãi suất huy động đã tăng nhẹ ở hầu hết các ngân hàng. Tăng trưởng tín dụng trong Quý 2 dự báo sẽ khả quan hơn so với Quý 1 (20/6/2024 tăng trưởng tín dụng ước đạt 4,17% so với mức 0,26% vào cuối Quý 1/24) nhưng vẫn thấp hơn so với cùng kỳ, do đó nhìn chung thu nhập lãi thuần vẫn chưa thể tăng mạnh.

Thu nhập ngoài lãi vẫn ảm đạm và chưa thể phục hồi khi chỉ dựa chủ yếu vào mảng thu phí và xử lý nợ. Hoạt động kinh doanh ngoại hối với chứng khoán dự báo sẽ không có mức tăng trưởng cao khi tình hình thị trường càng lúc càng khó khăn. Chi phí trích lập dự phòng vẫn sẽ tiếp tục tăng khi nợ xấu có dấu hiệu tăng lại trong Quý 2 này. NPL tăng và LLR giảm là xu hướng chung toàn ngành.

Nhìn chung lợi nhuận sau thuế của các ngân hàng sẽ có mức tăng trưởng không cao, mức tăng nổi bật ở một số ngân hàng có tăng trưởng tín dụng tốt như LPB, VPB, HDB; một số ngân hàng ghi nhận lợi nhuận sau thuế tăng trưởng âm do lợi nhuận sau thuế cùng kỳ năm ngoái ở mức cao như STB, BID.

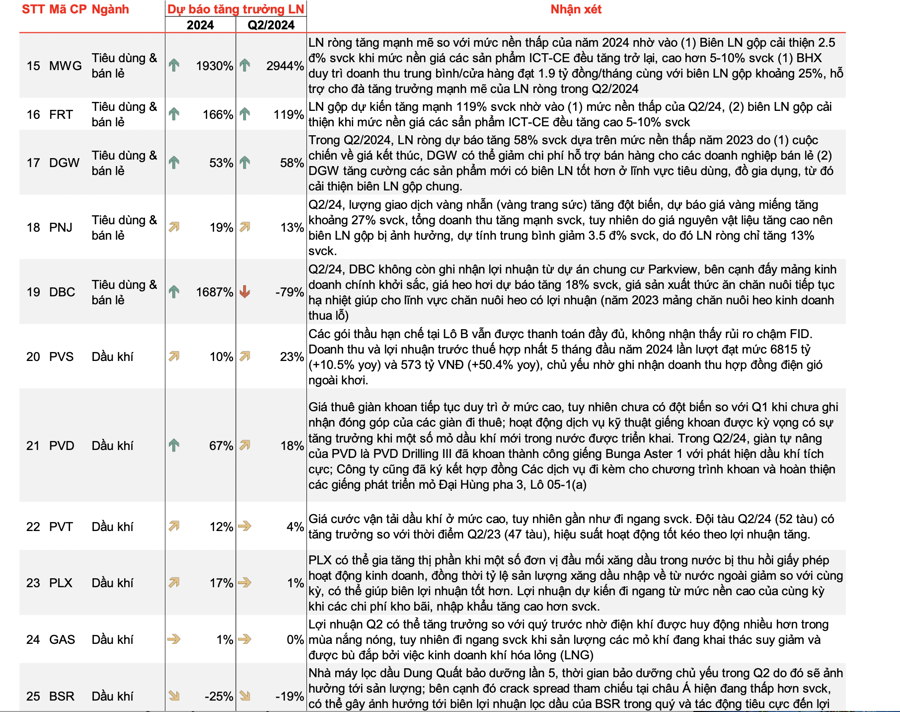

Ngành bán lẻ phục hồi từ mức nền thấp. Bán lẻ ICT-CE tiếp tục tăng trưởng chậm, điểm sáng từ lĩnh vực điện máy ghi nhận tăng trưởng 2 chữ số do thời tiết nắng gắt, nhu cầu lắp máy lạnh gia tăng.

Các nhà bán lẻ tăng mức nền giá sản phẩm so với cùng kỳ sẽ giúp biên lợi nhuận gộp cải thiện hơn, từ đó lợi nhuận ròng mảng ICT-CE cải thiện rõ rệt so với cùng kỳ. Bán lẻ trang sức, giá vàng Q2/24 biến động mạnh, tăng mạnh 27 % so với cùng kỳ và tăng 15% từ T2/24-T5/24, thúc đẩy nhu cầu giao dịch vàng nhẫn, từ đó doanh thu bán lẻ trang sức dự kiến tăng trưởng 12%.

Tuy nhiên, giá nguyên vật liệu và tỷ trọng bán vàng miếng, vàng nhẫn gia tăng sẽ ảnh hưởng đến biên lợi nhuận gộp của doanh nghiệp bán lẻ trang sức, dự kiến giảm khoảng 3%. Bán lẻ dược phẩm: Quy mô nhà thuốc gia tăng sẽ giúp doanh thu bán lẻ dược phẩm tăng tốt hơn so với cùng kỳ. Dự kiến Long Châu sẽ mở thêm 83 cửa hàng, nâng tổng số cửa hàng lên 1.670, tăng trưởng doanh thu 34%; An Khang duy trì tổng số nhà thuốc, tổng kết, doanh thu bán lẻ dược phẩm dự kiến tăng trưởng khoảng 57%.

Ngành dầu khí triển vọng khu vực thượng nguồn vẫn tích cực. Q2/2024, các doanh nghiệp ngành dầu khí có thể tiếp tục duy trì trạng thái phân hóa lợi nhuận.

Nhóm cổ phiếu thượng nguồn (PVD, PVS) có thể ghi nhận lợi nhuận tăng tốt so với cùng kỳ khi khối lượng công việc tăng, trong đó PVS ghi nhận lợi nhuận từ hoạt động chế tạo chân đế điện gió ngoài khơi. Lợi nhuận của PVD không có nhiều đột biến so với quý trước khi giá thuê các giàn JU ổn định và chưa ghi nhận đóng góp của các giàn thuê mới.

Dự kiến lợi nhuận của các nhóm cổ phiếu trung nguồn (GAS, PVT) sẽ đi ngang so với cùng kỳ khi Q2 là thời điểm huy động điện khí nhiều hơn, kéo theo sản lượng khí (khí khô, khí hóa lỏng) của GAS có thể cao hơn Q1; cước vận tải dầu khí nhìn chung không tăng đột biến so với cùng kỳ trong khi đội tàu chưa được mở rộng nhanh như dự kiến.

Ở khu vực hạ nguồn, lợi nhuận của PLX và BSR phân hóa rõ ràng khi PLX có thể ghi nhận lợi nhuận đi ngang từ mức nền cao của cùng kỳ còn BSR bị ảnh hưởng tiêu cực tới sản lượng và lợi nhuận khi nhà máy bảo dưỡng trong Quý 2.

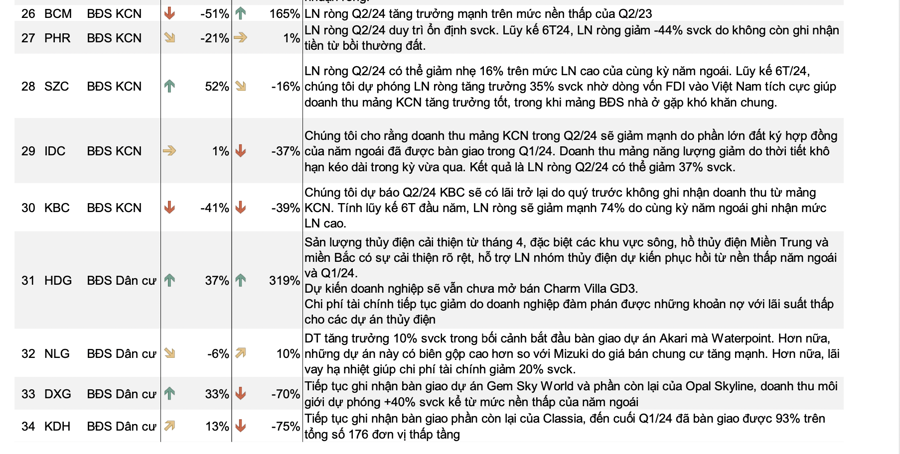

Ngành vật liệu cơ bản sẽ tiếp tục duy trì đà phục hồi trong Quý 2 này với điểm sáng nổi bật từ nhóm các doanh nghiệp thép. Nhóm thép cho thấy mức phục hồi lợi nhuận đáng kể so với cùng kỳ trong bối cảnh giá nguyên vật liệu hạ nhiệt tác động tích cực đến biên lợi nhuận gộp của doanh nghiệp.

Giá nguyên liệu than và quặng giảm lần lượt 18% và 20% so với cùng kỳ trong khi giá thép chỉ giảm 7% giúp biên gộp tăng lên mức trung bình 12% (so với 5% của năm 2023). Giá nguyên vật liệu có thể duy trì ở mức thấp như hiện nay trong bối cảnh nguồn cung ổn định và nhu cầu nhập hàng tồn kho nguyên vật liệu tại Trung Quốc giảm mạnh (do cắt giảm sản lượng thép).

Bên cạnh đó, sản lượng tiêu thụ cải thiện trong bối cảnh nhu cầu nội địa hồi phục. Sự hồi phục của nhu cầu và sản lượng tiêu thụ nội địa có thể tiếp tục duy trì tích cực như hiện nay khi nguồn cung bất động sản dự kiến sẽ đẩy mạnh kể từ Quý 3. Khả năng tăng giá thép có thể xảy ra trong Quý 3 nhờ nhu cầu cải thiện cũng như áp lực giảm giá của Trung Quốc hạ nhiệt.

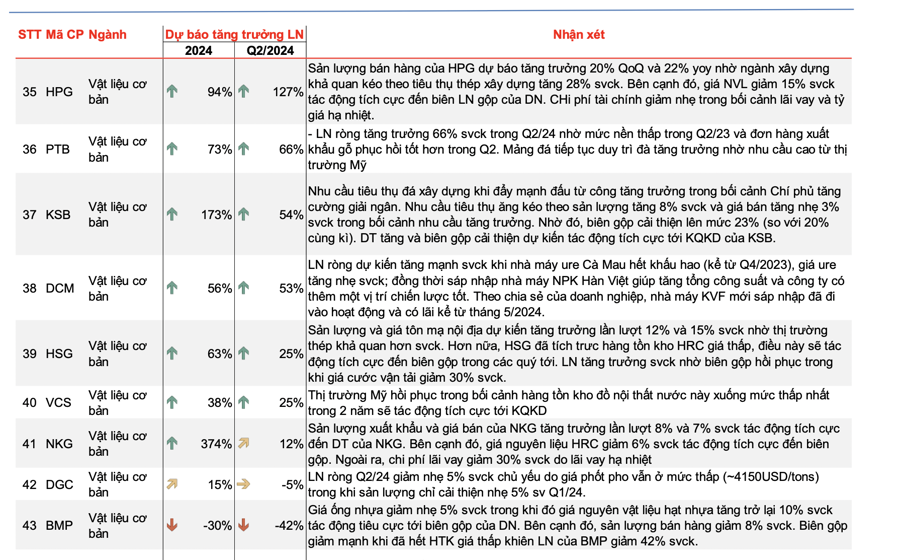

Ngành bất động sản phục hồi nhưng phân hóa. Kết quả kinh doanh của nhóm bất động sản dân cư sẽ chưa chứng kiến sự đột phá trong Quý 2 do thiếu dự án để bàn giao và tình trạng pháp lý của các dự án vẫn chưa thay đổi nhiều trước thời điểm ban hành các luật liên quan (dự kiến ngày 1/8/2024).

Các yếu tố như lãi suất, chi phí bán hàng giảm sẽ hỗ trợ phần nào cho lợi nhuận Quý 2 này. Lợi nhuận ròng toàn ngành nhiều khả năng đi ngang chủ yếu nhờ VHM khi doanh nghiệp có dự án đang bàn giao, có tình trạng pháp lý rõ ràng đi kèm với sự phát triển của các cơ sở hạ tầng xung quanh.

Một số doanh nghiệp khác có thể chứng kiến mức giảm so với cùng kỳ từ 50-70% như KDH, DXG do doanh thu bàn giao dự án sụt giảm khi so với mức nền cao của quý 2 năm 2023. Phân khúc đất nền và bất động sản nghỉ dưỡng sẽ tiếp tục trầm lắng trong thời gian sắp tới do mang tính đầu cơ và gặp nhiều vấn đề về pháp lý.

Xem thêm tại vneconomy.vn