Dự báo lợi nhuận quý II/2024 của 11 ngân hàng: Ai là kẻ chiến thắng?

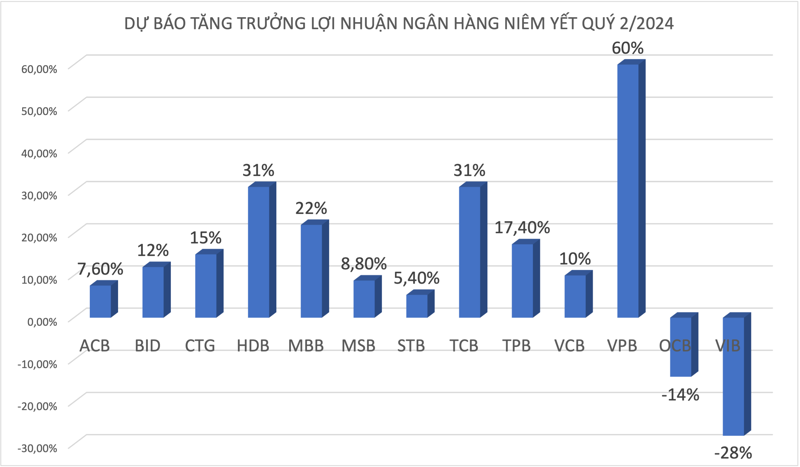

Theo báo cáo ước tính kết quả kinh doanh quý II/2024 của SSI Research mới công bố, SSI dự báo có 9 nhà băng sẽ ghi nhận lợi nhuận tăng trưởng từ 4-60% trong quý II/2024. Ngược lại, hai ngân hàng được cho rằng sẽ gặp nhiều khó khăn do NIM giảm và chi phí dự phòng tăng gồm OCB và VIB.

VPBank, Techcombank, HDBank dẫn đầu tăng trưởng

VPBank (VPB) được SSI dự báo đạt tăng trưởng lợi nhuận khoảng 60% trong quý II/2024, dẫn đầu danh sách. Theo báo cáo, trong quý này, nhà băng có thể ghi nhận mức lợi nhuận đạt 4.200 tỷ đồng, do FE Credit có thể đạt được điểm hòa vốn.

Trước đó, tại ĐHĐCĐ năm 2024, ông Nguyễn Đức Vinh - Tổng Giám đốc của VPBank cho biết: "Chúng tôi đã có lộ trình bù lỗ cho FE Credit. Dự kiến năm nay, doanh nghiệp này có thể lãi hơn 1.200 tỷ đồng. Lợi nhuận các năm tiếp theo, từ 2025 trở đi có thể rơi vào mức 3.000-4.000 tỷ đồng".

Techcombank (TCB) là nhà băng tiếp theo sau VPBank được SSI kỳ vọng đạt tăng trưởng trên 30% trong quý này. Nhóm phân tích đánh giá, Techcombank sẽ duy trì đà tăng tốt trong quý II, đạt 10 - 11% so với đầu năm với NIM và tỷ lệ nợ xấu được kỳ vọng sẽ tương đối ổn định so với quý trước.

Về lợi nhuận, thu nhập ngoài lãi dự báo sẽ duy trì ổn định trong bối cảnh hoạt động bảo lãnh và phát hành trái phiếu, lợi nhuận bất thường từ kinh doanh trái phiếu Chính phủ có thể không lớn như trong quý I. Do vậy, SSI ước tính lợi nhuận trước thuế của Techcombank có thể đạt 7.000 tỷ đồng, tăng 31% so với cùng kỳ nhưng giảm 5% nếu so với quý liền trước.

|

| Dự báo lợi nhuận tăng trưởng lợi nhuận ngân hàng quý II/2024 (Nguồn: SSI Rearch) |

Ấn tượng kế tiếp là HDBank (HDB). SSI dự báo nhà băng này có thể đạt 3.500-3.600 tỷ đồng lợi nhuận, tăng từ 28-31% so với cùng kỳ nhờ tăng trưởng tín dụng trong quý II/2024. Tuy nhiên, NIM quý II/2024 có thể giảm so với quý I/2024.

HDBank và Công ty TNHH GS 25 Vietnam mới đây cũng vừa ký Thỏa thuận hợp tác về chương trình tài trợ nhà đầu tư nhận nhượng quyền kinh doanh chuỗi cửa hàng tiện lợi GS25 trên toàn quốc.

Theo đó, HDBank sẽ tài trợ cho doanh nghiệp hoàn toàn mới thành lập với giá trị tài trợ lên tới 1.6 tỷ/1 cửa hàng, trong đó HDBank sẽ tài trợ 100% phí đặt cọc hàng hóa; tỷ lệ tài trợ lên tới 95% giá trị tài sản đảm bảo với thời gian tài trợ lên tới 5 năm. Đặc biệt, khách hàng tham gia chương trình được ưu đãi lãi suất ưu đãi thấp hơn 1%/năm so với lãi suất cho vay thông thường của HDBank.

Đây là giải pháp tài chính duy nhất và trọn gói trên thị trường, hỗ trợ tối đa cho các doanh nghiệp mới thành lập với hàng loạt ưu đãi và đặc quyền tài chính vượt trội.

Sau HDBank, MBBank (MBB) được SSI dự báo lợi nhuận trước thuế dự kiến đạt 7,5 nghìn tỷ đồng, tăng 21,8% so với cùng kỳ. Theo đó, tăng trưởng tín dụng ước đạt 5,5% so với đầu năm, trong khi tăng trưởng huy động chỉ tăng 2% so với đầu năm. Ngân hàng đã giải quyết xong trường hợp hạ nhóm nợ do liên đới từ CIC trong quý I/2024, điều này giúp cả NIM và NPL đều được cải thiện trong QII/2024.

Với nhóm Big4, SSI Research dự báo, cả 3 "ông lớn" gồm Vietcombank (VCB), BIDV (BID), VietinBank (CTG) đều sẽ đạt tăng trưởng lợi nhuận lần lượt từ 8-10%, 12% và 15% so với cùng kỳ.

Tiếp đó, MSB được dự báo lợi nhuân trước thuế quý II/2024 sẽ đạt 2,1-2,2 nghìn tỷ đồng, tăng3,9-8,8% so với cùng kỳ. Theo đó, SSI cho rằng, thu từ nợ xấu đã xóa sẽ là nguồn thu nhập quan trọng của MSB trong quý II/2024 với tổng số tiền ít nhất là 800 tỷ đồng. Mặc dù tăng trưởng tín dụng có thể đạt 10% so với đầu năm vào quý II, NIM có thể giảm nhẹ so với quý I/2024.

Tại ACB, lợi nhuận trước thuế quý II được dự báo có thể đạt 5.000 - 5.200 tỷ đồng, tăng 3,5-7,6% so với cùng kỳ nhờ tăng trưởng tín dụng ổn định, đạt ít nhất 9% so với đầu năm. Tuy nhiên, các chuyên gia phân tích cũng dự báo NIM của ACB có thể giảm nhẹ so với quý trước do ngân hàng hạ lãi suất nhằm kích cầu tín dụng, trong khi tỷ lệ nợ xấu có thể nhích nhẹ.

VIB cùng OCB đi lùi

Ở chiều ngược lại, SSI dự báo 2 ngân hàng có thể ghi nhận đà tăng trưởng lợi nhuận kém khả quan hơn trong quý II/2024 là VIB và OCB.

Cụ thể, tại VIB, việc giảm lãi suất để kích cầu tín dụng có thể giúp ngân hàng đạt mức tăng trưởng tín dụng 3% so với đầu năm. Tuy nhiên, động thái này cũng có thể khiến NIM giảm trong quý II/2024 do chi phí tín dụng cao.

Riêng OCB, tỷ lệ NIM và nợ xấu dự kiến sẽ duy trì ổn định so với quý trước, tăng trưởng tín dụng sẽ đạt 7-8% so với đầu năm. Tuy nhiên, theo SSI, chi phí dự phòng có thể tăng đáng kể trong quý II/2024 làm lợi nhuận trước thuế giảm 5-14% so với cùng kỳ, đạt 1.350-1.500 tỷ đồng.

Xem thêm tại nguoiquansat.vn