Gần 100.000 tỷ lợi nhuận chưa phân phối của Vietcombank và cơ chế tăng vốn chủ động cho Big4

Vietcombank có gần 100.000 tỷ đồng lợi nhuận chưa phân phối

Dự kiến ngày 30/11/2024, Quốc hội sẽ biểu quyết thông qua Nghị quyết Kỳ họp thứ 8, Quốc hội khóa XV, trong đó có quyết định về: Chủ trương đầu tư bổ sung vốn nhà nước tại Ngân hàng Thương mại cổ phần Ngoại thương Việt Nam (Vietcombank).

Trước đó, ngày 23/10/2024, Phó Thủ tướng Chính phủ kiêm Bộ trưởng Bộ Tài chính Hồ Đức Phớc đã thừa ủy quyền của Thủ tướng Chính phủ trình bày trước Quốc hội Tờ trình về chủ trương đầu tư bổ sung vốn nhà nước tại Vietcombank.

Theo đó, Chính phủ đề xuất cho phép Vietcombank được sử dụng lợi nhuận còn lại sau thuế, sau trích lập để tăng vốn điều lệ thông qua hình thức trả cổ tức bằng cổ phiếu. Với phương án này, phần lợi nhuận được chia cho cổ đông Nhà nước bằng cổ phiếu là 20.695 tỷ đồng (làm tròn). Đây được xem là phần đầu tư bổ sung vốn nhà nước vào Vietcombank.

Nếu được Quốc hội thông qua, Vietcombank có thể sớm phát hành cổ phiếu để trả cổ tức, tăng vốn điều lệ thêm 27.666 tỷ đồng (gồm cả vốn của Nhà nước và cổ đông khác), tương ứng với tỷ lệ chi trả 49,5%. Sau khi phát hành, vốn điều lệ của Vietcombank sẽ đạt 83.557 tỷ đồng – đứng đầu hệ thống ngân hàng.

Với vai trò là trụ cột của hệ thống, góp phần hỗ trợ thực hiện các chính sách của Nhà nước và thúc đẩy phát triển kinh tế, Vietcombank hiện rất cần tăng vốn để giữ vững vai trò dẫn dắt hệ thống ngân hàng Việt Nam. Tuy nhiên, vì đặc thù hoạt động, quá trình tăng vốn của ngân hàng này cần phải được NHNN, Bộ Tài chính, Chính phủ, Quốc hội phê duyệt. Thêm nữa, việc này phải đi xin từng năm, theo trình tự khiến cho thời gian phê duyệt bị kéo dài.

Thực tế, sau đợt phát hành gần 857 triệu cổ phiếu vào tháng 8/2023 để trả cổ tức còn lại của năm 2019 và 2020, Vietcombank hiện vẫn chưa thực hiện đợt chi trả cổ tức nào trong năm 2024 dù đang triển khai thực hiện cùng lúc nhiều kế hoạch tăng vốn từ nguồn lợi nhuận chưa phân phối các năm trước.

Hồi đầu năm nay, HĐQT Vietcombank đã phê duyệt phương án phân phối lợi nhuận năm 2022 theo nguyên tắc phê duyệt của Ngân hàng Nhà nước. Cụ thể, ngân hàng này sẽ sử dụng 21.680 tỷ đồng lợi nhuận còn lại của năm 2022 để trả cổ tức bằng cổ phiếu theo phương án phân phối lợi nhuận đã được ĐHĐCĐ thường niên năm 2023 thông qua.

Trước đó, Đại hội đồng cổ đông (ĐHĐCĐ) bất thường Vietcombank năm 2023 cũng đã thông qua kế hoạch tăng vốn tối đa 27.685 tỷ đồng từ lợi nhuận còn lại của 2021 và lợi nhuận còn lại lũy kế đến trước năm 2018 (Hiện Chính phủ đang trình Quốc hội).

Tại ĐHĐCĐ thường niên 2024, Vietcombank cho biết lợi nhuận sau thuế riêng lẻ của ngân hàng trong năm 2023 là 32.438 tỷ đồng. Sau khi được điều chỉnh tăng từ lợi nhuận năm trước và trích lập các quỹ, lợi nhuận còn lại là 24.987 tỷ đồng. Theo tờ trình đã được Đại hội cổ đông thông qua, Vietcombank sẽ dùng toàn bộ số lợi nhuận này để chia cổ tức. Tuy nhiên, việc chia cổ tức theo hình thức nào (cổ phiếu hay tiền mặt) không được nêu trong văn bản. Đồng thời, ngân hàng cũng cần sự phê duyệt của cơ quan nhà nước có thẩm quyền để có thể chia cổ tức.

Trong bối cảnh các kế hoạch tăng vốn phải chờ các cơ quan có thẩm quyền phê duyệt, quỹ lợi nhuận chưa phân phối của Vietcombank liên tục mở rộng qua các năm nhưng bị các NHTMCP lớn như VPBank và Techcombank bỏ xa về vốn điều lệ.

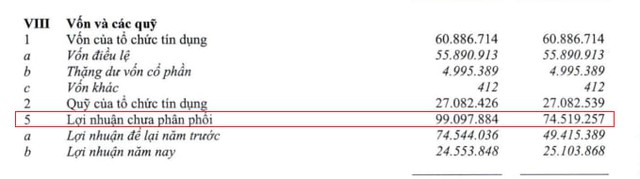

Lợi nhuận chưa phân phối của Vietcombank tính đến 30/9/2024 (Nguồn: BCTC riêng quý 3)

Tính đến cuối quý 3/2024, lợi nhuận chưa phân phối của Vietcombank ở mức gần 99.100 tỷ đồng, đứng đầu hệ thống ngân hàng Việt Nam và gấp 3 - 4 lần các ngân hàng tư nhân lớn như Techcombank (37.800 tỷ đồng), VPBank (23.600 tỷ đồng). Trong khi đó, vốn điều lệ của Vietcombank chỉ ở mức 55.891 tỷ đồng, thấp hơn nhiều so với Techcombank (70.450 tỷ đồng) và VPBank (79.339 tỷ đồng).

Đề xuất cơ chế tăng vốn chủ động cho nhóm Big4

Trước tình trạng cứ phải thấp thỏm chờ tăng vốn hàng năm, lãnh đạo các NHTM trong nhóm Big 4 đề nghị Chính phủ, Quốc hội có cơ chế dài hơi để các ngân hàng này có thể tăng vốn bền vững và chủ động hơn.

Trong phiên thảo luận tổ trong khuôn khổ Kỳ họp thứ 8, Quốc hội khóa XV sáng ngày 26/10 về chủ trương đầu tư bổ sung vốn nhà nước tại Vietcombank, ông Phạm Đức Ấn, đại biểu Quốc hội đoàn Hà Nội và cũng là Chủ tịch Hội đồng Thành viên (HĐTV) Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank), cho rằng cần có cơ chế cho phép các ngân hàng thương mại cổ phần Nhà nước chủ động tăng vốn.

Ông Ấn cho biết Agribank, cùng với Vietcombank, VietinBank và BIDV là 4 ngân hàng thương mại Nhà nước (Big4) với dư nợ chiếm khoảng 44,5% toàn hệ thống. Nhóm ngân hàng này “có vai trò dẫn dắt, thực thi chính sách tiền tệ rất tốt cũng như luôn đi dầu, là một công cụ rất quan trọng của Ngân hàng Nhà nước (NHNN) để điều tiết thị trường”.

Theo quy định hiện hành, các ngân hàng thương mại phải đạt hệ số an toàn vốn (CAR) từ 8% trở lên. Hệ số CAR được đo lường bởi công thức: Vốn tự có/tổng tài sản rủi ro (chủ yếu là dư nợ tín dụng). Có nghĩa là muốn tăng tín dụng thì vốn tự có phải tăng tương ứng. Hiện nay, mỗi ngân hàng trong nhóm big 4 nếu muốn tăng trưởng 10%/năm thì phải tăng vốn mỗi năm trên 10.000 tỷ đồng. Theo quy định hiện hành, cứ bổ sung vốn nhà nước từ 10.000 tỷ đồng trở lên sẽ phải trình Quốc hội thông qua.

“Nếu 4 ngân hàng thương mại nhà nước năm nào cũng phải xin ý kiến các bộ ngành trình Chính phủ rồi Chính phủ trình Quốc hội thông qua thì sẽ tốn rất nhiều thủ tục và mất nhiều thời gian của Quốc hội. Thay vì năm nào cũng phải xem xét phương án tăng vốn cho các ngân hàng thì nên xây dựng một cơ chế cho phép các ngân hàng thương mại nhà nước được tăng vốn từ nguồn lợi nhuận giữ lại”, ông Phạm Đức Ấn đề xuất.

Tại phiên thảo luận, đại biểu Hoàng Văn Cường (đoàn Đại biểu Quốc hội TP. Hà Nội) nhất trí với chủ trương đầu tư bổ sung vốn nhà nước tại Vietcombank theo tờ trình của Chính phủ để đảm bảo hệ số an toàn vốn (CAR) cho ngân hàng.

Theo ông Cường, CAR = Vốn tự có/(Tổng tài sản Có rủi ro) x 100%. Trong đó, vốn tự có bao gồm vốn điều lệ và lợi nhuận còn lại sau thuế, sau trích lập dự phòng.

“Phần lợi nhuận sau thuế có thể chia ngay cho cổ đông trong đó có cổ đông Nhà nước nhưng chia thì cổ đông hưởng, không chia mà chuyển thành vốn điều lệ thì trở thành vốn cố định của ngân hàng. Hiện nay, hơn một nửa vốn tự có của Vietcombank không nằm ở vốn cố định mà nằm ở phần lợi nhuận tích luỹ. Như vậy, CAR của ngân hàng không bền vững. Nếu không chuyển lợi nhuận tích luỹ thành vốn cố định thì sang năm ngân sách cần lại huy động số tiền đó, như vậy CAR sụt giảm”, đại biểu Hoàng Văn Cường nói.

Đại biểu Hoàng Văn Cường đồng tình với đại biểu Phạm Đức Ấn nên cân nhắc và xem xét lại quy định hiện nay đối với trường hợp ngân hàng nói riêng và doanh nghiệp Nhà nước nói chung phải xin tăng vốn điều lệ từ nguồn lợi nhuận tích luỹ.

“Tiền của doanh nghiệp làm ăn có lãi thì họ quyết định tăng vốn dựa trên Nghị quyết Đại hội đồng cổ đông. Tới đây, sửa Luật Đầu tư vốn Nhà nước vào doanh nghiệp phải nghiên cứu sửa đổi quy định này”, đại biểu Hoàng Văn Cường khuyến nghị và cho rằng nếu mỗi lần ngân hàng thương mại cổ phần Nhà nước tăng vốn trên 10.000 tỷ đồng lại phải làm thủ tục như hiện nay thì quá rườm rà, gây lãng phí thời gian và nguồn lực

Xem thêm tại cafef.vn