Gần 4 tỷ USD đang nằm chờ mua ở các công ty chứng khoán

Thống kê của FiinTrade từ báo cáo tài chính quý 2/2024 của 62 công ty chứng khoán đại diện 99% quy mô vốn chủ sở hữu của toàn ngành cho thấy số dư tiền gửi của nhà đầu tư chứng khoán giảm lần đầu tiên sau 4 quý gia tăng mạnh mẽ trước đó từ Q2/2023 đến Q1/2024, cho dù số lượng tài khoản nhà đầu tư cá nhân mở mới duy trì tăng.

Theo đó, số dư tiền gửi tính đến cuối quý 2/2024 đạt 94.100 tỷ đồng tương đương gần 4 tỷ USD, giảm so với khoảng 104.000 tỷ đồng cuối quý 1/2024. Tuy nhiên, con số này vẫn đang nằm ở mức cao so với kỷ lục cũ được thiết lập quý 4/2021 là 92.100 tỷ đồng.

Trong quý 2/2024, nhà đầu tư cá nhân mua ròng 39,6 nghìn tỷ đồng trên HOSE, vượt xa phần dư nợ margin tăng thêm trong cùng quý (22,6 nghìn tỷ đồng). Danh mục mua ròng của nhà đầu tư cá nhân chủ yếu là các cổ phiếu đầu ngành và/hoặc vốn hóa lớn mà chịu áp lực bán ròng của khối ngoại, tập trung ở nhóm Vingroup (bao gồm VHM, VRE, VIC), Ngân hàng (STB, MSB, VCB, CTG, HDB, BID), Chứng khoán (VND, VCI, SSI), FPT, VNM, GAS, DGC.

Dư nợ cho vay giao dịch ký quỹ (margin) đạt gần 218,9 nghìn tỷ đồng tại thời điểm 30/6/2024, tăng +53,4% so với cùng kỳ năm 2023 và +11,5% so với cuối quý 1/2024. Đây là mức dư nợ cho vay margin cao nhất trong lịch sử.

Đáng chú ý, dư nợ cho vay margin tăng thấp hay thậm chí giảm ở nhóm công ty chứng khoán có tệp khách hàng cá nhân lớn (bao gồm công ty chứng khoán VPS, VPBank, MBS…) trong khi tăng mạnh ở nhóm phục vụ khách hàng tổ chức (bao gồm HCM).

Tỷ lệ đòn bẩy (Tỷ lệ giữa Margin/Tổng vốn hóa): bất ngờ bật tăng lên mức 9,4% tại thời điểm cuối quý 2/2024 từ mức 8,5% của quý 1 trước đó. Cụ thể, quy mô vốn hóa (tính theo tỷ lệ free-float) giảm nhẹ (-1,4 nghìn tỷ đồng) trong khi dư nợ cho vay tăng mạnh (+22,6 nghìn tỷ đồng).

Tỷ lệ dư nợ margin/Giá trị giao dịch bình quân: nhích nhẹ lên mức 10,4 lần, nhưng vẫn ở mức thấp so với giai đoạn thanh khoản sôi động (11-12,6 lần), chủ yếu do thanh khoản cải thiện không đáng kể và gần như đi ngang trong quý 2 (không đồng pha với diễn biến về dư nợ cho vay margin).

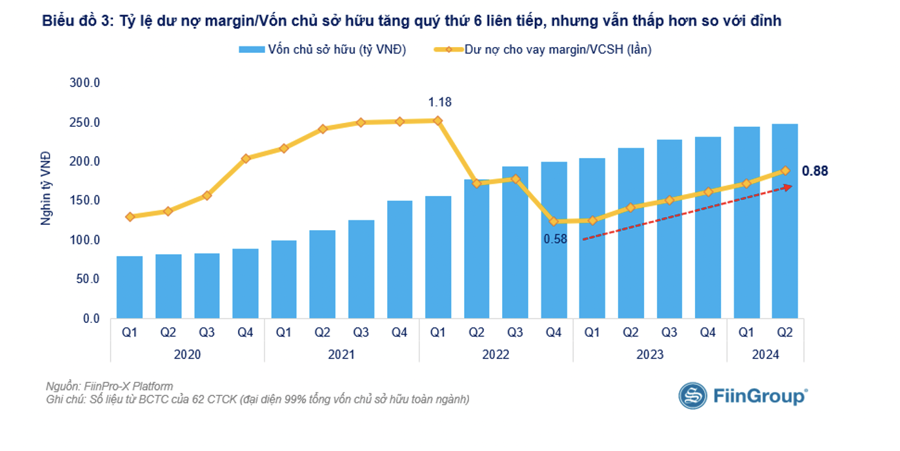

Tỷ lệ dư nợ margin/Tổng vốn chủ sở hữu: tăng quý thứ 6 liên tiếp và đạt 0,88 lần tại thời điểm 30/6/2024, thấp hơn đáng kể so với mức 1,2 lần tại thời điểm cuối quý 1/2022. Điều này cho thấy dư địa đẩy mạnh nghiệp vụ cho vay margin vẫn còn khá nhiều nếu chỉ xét trên quy mô vốn chủ sở hữu.

Tuy nhiên, việc đáp ứng tỷ lệ dư nợ margin/tổng vốn chủ sở hữu chỉ là điều kiện cần và điều kiện đủ để công ty chứng khoán có thể đẩy mạnh mảng cho vay margin đó là phải còn nguồn để cho vay. Theo báo cáo tài chính, nguồn vốn chủ của công ty chứng khoán cũng được phân bổ khá nhiều vào các mảng kinh doanh khác, trong đó có hoạt động Tự doanh (cổ phiếu, trái phiếu, giấy tờ có giá…). Do đó, dư địa về nguồn vốn để đẩy mạnh cho vay margin, trên thực tế, không còn nhiều.

Bình luận về con số margin trên thị trường, các chuyên gia của Công ty FITD cho rằng margin tăng nhưng không căng, xu hướng tăng vẫn còn tiếp diễn trong thời gian tới. Lượng margin tăng chủ yếu đến từ nhu cầu của nhóm nhà đầu tư là các ông chủ doanh nghiệp và các ngân hàng, trong khi không tới từ nhu cầu cá nhân. Tuy nhiên, điều này có thể gây rủi ro cho thị trường như tạo hiệu ứng tâm lý chung toàn thị trường về margin.

Ông Nguyễn Thế Minh, Giám đốc khối Nghiên cứu và Phân tích của Chứng khoán Yuanta cho rằng quy mô vốn chủ sở hữu tăng lên dẫn đến nhà đầu tư được vay nhiều hơn so với thời điểm 2021 khi đó các công ty chứng khoán chưa tăng nhiều vốn chủ, vốn điều lệ. Đoạn này margin thị trường chưa tăng full ở các công ty chứng khoán nên dư địa cho vay thêm rất nhiều.

"Đặc biệt, danh mục cho vay margin ở công ty chứng khoán bây giờ rất lành, trước đây dư nợ căng nhất chủ yếu ở bất động sản, đây là nhóm rủi ro nhưng bây giờ dư nợ ở các công ty bất động sản không nhiều, không ai dám cho vay, danh mục margin công ty chứng khoán chủ yếu là cho vay nhóm sản xuất, ngân hàng.

Margin thậm chí còn lên cao nữa chứ không chỉ thấp ở mức này, còn lập kỷ lục nữa nhưng rất lành, không phải lúc để lo", ông Minh nhấn mạnh.

Xem thêm tại vneconomy.vn