Giá cổ phiếu cao lịch sử, đơn đặt hàng thấp, triển vọng nào cho nhóm dệt may?

Theo đó, tăng trưởng kinh tế toàn cầu dự kiến sẽ chưa có nhiều khởi sắc trong năm 2024, điều này sẽ dẫn đến việc người tiêu dùng giảm chi tiêu và việc bổ sung lại các khoản tiết kiệm trở nên khó khăn hơn. Tỷ lệ tiết kiệm cá nhân ở Mỹ và Châu Âu đều giảm xuống.

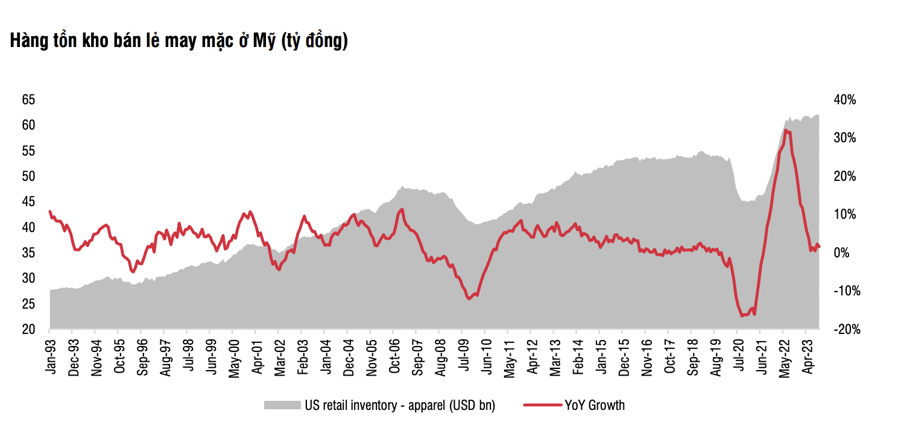

“Không chắc chắn” là từ để mô tả cảm giác của các thương hiệu thời trang và nhà cung cấp cho năm 2024. Các nhà bán lẻ thời trang đang phải đối mặt với nhiều thách thức khác nhau, bao gồm mức tồn kho cao, nhu cầu tiêu dùng thấp và cạnh tranh gia tăng. Do đó, các thương hiệu thời trang có thể sẽ đẩy mạnh việc phòng thủ trong kinh doanh, và các nhà cung cấp sẽ phải chịu ảnh hưởng lớn hơn từ nhu cầu đơn hàng giảm xuống khi vấn đề nay lan truyền đến khắp chuỗi cung ứng.

Hơn nữa, quản lý hàng tồn kho và kiểm soát chi phí sẽ tiếp tục là trọng tâm chính với các nhà bán lẻ. Điều này sẽ dẫn tới rút ngắn thời gian đặt hàng và suy giảm giá bán cho các doanh nghiệp gia công hàng dệt may.

Theo khảo sát các doanh nghiệp bán lẻ lớn, Việt Nam vượt trội hơn so với Bangladesh về chất lượng và năng lực sản xuất, nhưng Bangladesh có lợi thế về giá thành và thuế, đặc biệt trong giai đoạn nhu cầu suy yếu.

Bangladesh là quốc gia kém phát triển nhất (LDC) được miễn thuế xuất khẩu vào Châu Âu (chương trình EU GSP). Trong khi Việt Nam có EVFTA, nhưng những quy định đặt ra từ nguồn gốc xuất xứ vải trở đi (sản phẩm may mặc xuất khẩu phải được sản xuất từ vải sản xuất tại Việt Nam) là trở ngại cho ngành - cụ thể, 70% vải được nhập khẩu từ Trung Quốc.

Mức lương tối thiểu ở Bangladesh hiện là 75 USD/tháng, trong khi mức lương tối thiểu ở Việt Nam và Trung Quốc lần lượt là 199 USD/tháng và 300 USD/tháng. Theo phân tích của GlobalData, bất chấp những lợi thế mà các doanh nghiệp sản xuất Bangladesh đang có, Việt Nam vẫn tiếp tục xếp hạng cao hơn về chất lượng sản phẩm, năng suất lao động và thời gian giao hàng, đây là những yếu tố quan trọng hơn đối với các nhà bán lẻ trong giai đoạn nền kinh tế phục hồi.

Theo quan điểm của SSI Research, dự báo của VITAS về tăng trưởng xuất khẩu khá lạc quan, với kim ngạch xuất khẩu đạt 44 tỷ USD (tăng 9% so với cùng kỳ) cho năm 2024. Lưu ý rằng VITAS từng dự báo giá trị xuất khẩu đạt từ 45-47 tỷ USD (tăng 7%-11% so với cùng kỳ) cho năm 2023, so với giá trị xuất khẩu thực tế là 40,3 tỷ USD (giảm 10% so với cùng kỳ). Vinatex đặt kế hoạch kinh doanh năm 2024 ở mức thận trọng hơn, với doanh thu thuần và lợi nhuận trước thuế kế hoạch lần lượt tăng 1,6% và 3,5% so với cùng kỳ.

Trong Q4/2023, giá bán trung bình và sản lượng tiêu thụ đều cải thiện so với quý trước nhưng vẫn hồi phục ở mức thấp và mức tồn kho của doanh nghiệp Mỹ vẫn ở mức cao, mặc dù đây là mùa cao điểm. Trong Q1/2024, giá bán trung bình giảm khoảng 20-30% và lượng đơn đặt hàng đều ở mức thấp.

Tăng trưởng vải nhập khẩu vẫn yếu trong Q4/2023 dù đã có mức nền so sánh thấp trong Q4/2022, điều này cho thấy nhu cầu xuất khẩu hàng may mặc trong Q1/2024 vẫn chưa có nhiều khởi sắc. Trong tháng 12/2023, theo S&P Global, PMI Việt Nam đạt 48,9 điểm và vẫn ở mức thấp kể từ dịch COVID-19 đến nay. Theo đó, các nhà sản xuất kỳ vọng sự phục hồi có thể diễn ra vào nửa cuối năm 2024.

Về diễn biến cổ phiếu, định giá hiện đang ở mức cao trong lịch sử, P/E dao động quanh mức 9x-10x cho năm 2024. Kỳ vọng phục hồi chuyển từ nửa cuối năm 2023 sang nửa cuối năm 2024, tuy nhiên lợi nhuận vẫn suy yếu. SSI cho rằng quá trình phục hồi sẽ diễn ra chậm hơn dự kiến do chi tiêu không thiết yếu thường có thời gian phục hồi kéo dài. Kỳ vọng mức tăng trưởng lợi nhuận từ 20-30% so với cùng kỳ cho năm 2024 (cao hơn so với thị trường chung).

"Lợi nhuận sẽ dần phục hồi trong suốt cả năm, nhưng khó có thể quay trở lại mức năm 2022 trong năm 2024. Giá cổ phiếu hiện tại gần như đã phản ánh hầu hết quá trình phục hồi lợi nhuận", SSI nhấn mạnh.

Xem thêm tại vneconomy.vn