Giảm kỳ vọng phục hồi

Sau gần 3 tháng đầu năm 2024, khi giá thép thế giới quay đầu giảm, lượng tiêu thụ trong nước chưa hồi phục và doanh nghiệp vẫn gặp khó khăn với lượng tồn kho giá cao, các đơn vị phân tích đang có cái nhìn thận trọng hơn về triển vọng ngành thép.

Theo Hiệp hội Thép Việt Nam (VSA), trong tháng 2/2024, sản lượng thép bán ra trong nước đạt 594.811 tấn, giảm 41% so với tháng 1 và giảm 33% so với cùng kỳ năm 2023.

Đầu tháng 3/2024, trước sự cạnh tranh gay gắt về thị phần, các nhà máy thép đã có các thông báo điều chỉnh giảm giá bán để mở rộng hoặc giữ thị phần. VSA cho rằng, hiện nay, các nhà máy trong nước đối mặt với nhiều khó khăn do giá tồn kho cao, giá bán thấp, chi phí tài chính tăng.

Tại đại hội cổ đông thường niên mới đây của Công ty cổ phần Tập đoàn Hoa Sen (Hoa Sen, mã chứng khoán HSG), Chủ tịch Hội đồng quản trị Lê Phước Vũ cho biết, năm 2024, giá thép có khả năng thấp hơn đáy của năm 2023, nên thay vì kế hoạch lãi 700 tỷ đồng trong niên độ tài chính 2023 - 2024 như dự tính ban đầu, Công ty đã đặt kế hoạch lãi 400 - 500 tỷ đồng để phòng ngừa kịch bản xấu.

Công ty Chứng khoán Rồng Việt nhận định: “Năm 2024, thị trường thép Việt Nam chịu ảnh hưởng tiêu cực từ thị trường Trung Quốc (đặc biệt là thép xây dựng). Trong đó, không chỉ cạnh tranh về bán hàng với các nhà sản xuất thép nội địa, thép Trung Quốc còn ảnh hưởng đến giá thép Việt Nam, bởi có sự tương quan cao giữa hai thị trường”.

|

Các nhận định thận trọng về triển vọng ngành thép được đưa ra trong bối cảnh giá thép thế giới có diễn biến giảm, đồng thời áp lực thép giá rẻ ở Trung Quốc đưa sang Việt Nam gia tăng.

Thống kê từ ngày 21/11/2023 đến 26/3/2024, giá thép thế giới giảm 12,4%, từ 4.019 CNY/tấn xuống 3.521 CNY/tấn, về lại vùng đáy tháng 5/2023; từ ngày 26/12/2023 đến ngày 25/3/2024, giá thép cuộn cán nóng (HRC) thế giới giảm 23,9%, từ 1.137 USD/tấn xuống 865 USD/tấn.

Trong 2 tháng đầu năm 2024, xuất khẩu thép của Trung Quốc tăng 32,6% so với cùng kỳ năm 2023, đạt 15,9 triệu tấn, mức kỷ lục kể từ năm 2016 tới nay.

Các nhà phân tích cho biết, Trung Quốc sản xuất khoảng 55% lượng thép toàn cầu, do đó, ngay cả một sự gia tăng nhỏ trong xuất khẩu cũng có thể dẫn đến áp lực về giá trên thị trường thế giới. Lần cuối cùng xuất khẩu thép của Trung Quốc đạt mức cao như 2 tháng đầu năm nay là trong thời kỳ kinh tế suy thoái 2015 - 2016.

Nguyên nhân chính khiến giá thép tại Trung Quốc giảm là thị trường bất động sản nước này vẫn chìm trong khó khăn nên nhu cầu thép yếu, buộc các nhà sản xuất thép phải đẩy mạnh xuất khẩu.

Trước đợt giảm giá thép trong gần 3 tháng qua, hồi cuối năm 2023, các đơn vị phân tích và VSA có dự báo khá tích cực về triển vọng hồi phục của ngành thép Việt Nam.

Trong đó, VSA dự báo, hoạt động sản xuất thép của Việt Nam năm 2024 có thể tăng 10% và năm 2025 tăng 8%, khi nhu cầu sử dụng thép của các ngành kinh tế trong nước phục hồi, một phần là nhờ hoạt động giải ngân vốn đầu tư công được đẩy mạnh trong lĩnh vực kết cấu hạ tầng giao thông.

Bộ phận Nghiên cứu và Tư vấn đầu tư Công ty Chứng khoán SSI (SSI Research) nhận định, lợi nhuận các công ty thép đã chạm đáy trong năm 2023 và sẽ phục hồi trong 2 - 3 năm tới.

SSI Research kỳ vọng, lợi nhuận của các công ty thép sẽ đạt mức tăng trưởng cao trong năm 2024, đến từ mức nền thấp trong năm 2023 nhờ sản lượng tiêu thụ có triển vọng cải thiện, đặc biệt tại Công ty cổ phần Tập đoàn Hòa Phát, Hoa Sen. Bên cạnh đó, biên lợi nhuận gộp sẽ tăng trở lại từ mức thấp trong nhiều năm do giá thép nhiều khả năng đã kết thúc xu hướng giảm của những năm trước.

Bài toán quản trị tồn kho

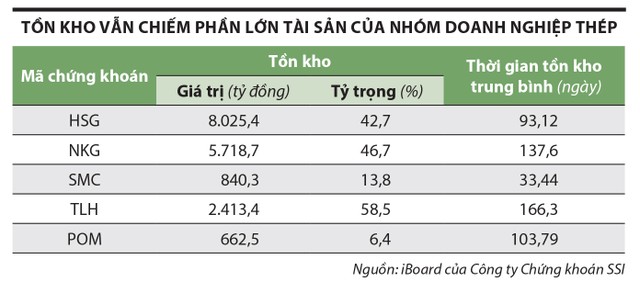

Tính tới cuối năm 2023, Thép Tiến Lên có giá trị tồn kho chiếm 58,5% tổng tài sản; tỷ lệ này tại Thép Nam Kim là 46,7%, tại Hoa Sen là 42,7%.

Về đặc tính của nhóm doanh nghiệp thép, đây là nhóm sản xuất và thương mại nên luôn duy trì lượng tồn kho nhất định liên quan tới nguyên liệu và thành phẩm thép. Trong đó, Công ty cổ phần Thép Nam Kim (mã chứng khoán NKG), Hoa Sen, Công ty cổ phần Thép Pomina (mã chứng khoán POM) có thể xem là nhóm sản xuất. Ngược lại, nhóm thương mại bao gồm Công ty cổ phần Đầu tư Thương mại SMC (mã chứng khoán SMC), Công ty cổ phần Tập đoàn Thép Tiến Lên (mã chứng khoán TLH).

Ngoại trừ Đầu tư Thương mại SMC và Thép Pomina gặp khó khăn về tài chính, nợ vay lớn, kinh doanh thua lỗ, lượng tồn kho thép thấp do đang trong quá trình tái cơ cấu, bán bớt tài sản và thu hẹp kinh doanh để ổn định dòng tiền, thì nhiều doanh nghiệp thép có tỷ trọng tồn kho tương đối lớn.

Tính tới cuối năm 2023, Thép Tiến Lên có giá trị tồn kho 2.413,4 tỷ đồng, chiếm 58,5% tổng tài sản; Thép Nam Kim tồn kho 5.718,7 tỷ đồng, chiếm 46,7% tổng tài sản; Hoa Sen tồn kho 8.025,4 tỷ đồng, chiếm 42,7% tổng tài sản…

Với thời gian lưu kho trung bình từ 3 - 5 tháng, tức doanh nghiệp mất chừng đó thời gian để giải phóng hàng tồn kho, cũng như nhập hàng mới với giá thấp hơn. Theo đó, việc giá thép bắt đầu giảm từ cuối tháng 11/2023 tới nay, đồng nghĩa áp lực tồn kho giá cao có thể kéo dài sang quý II/2024.

Áp lực tồn kho còn đến từ động thái tăng tích trữ tồn kho trong nửa cuối năm 2023 như Hoa Sen tăng tồn kho 28,4%, từ 6.248,83 tỷ đồng (chiếm 37,8% tổng tài sản) lên 8.025,35 tỷ đồng (chiếm 42,7% tổng tài sản); tại Thép Nam Kim, đơn vị này tăng 9,4% hàng tồn kho, từ 5.228,86 tỷ đồng (chiếm 42,9% tổng tài sản) lên 5.718,7 tỷ đồng (chiếm 46,7% tổng tài sản).

Có thể thấy, việc tăng tích trữ tồn kho nửa cuối năm 2023 của doanh nghiệp thép đã không gặp thời; giá thép giảm trong gần 3 tháng trở lại đây gây áp lực ngược trở lại, thay vì kỳ vọng giá tăng sẽ được hưởng lợi.