Giải mã sức nóng của tỉ giá

- Để phổ biến các vấn đề tài chính xanh, tín chỉ carbon, các nhà phát hành cần quan tâm việc sử dụng vốn ra sao, hiệu quả thế nào, khả năng trả nợ, dự án đã được thẩm định chặt chẽ...

- Thời gian vay áp dụng đối với người mua nhà nên kéo dài 20 năm để người thu nhập thấp có khả năng tích góp trả nợ.

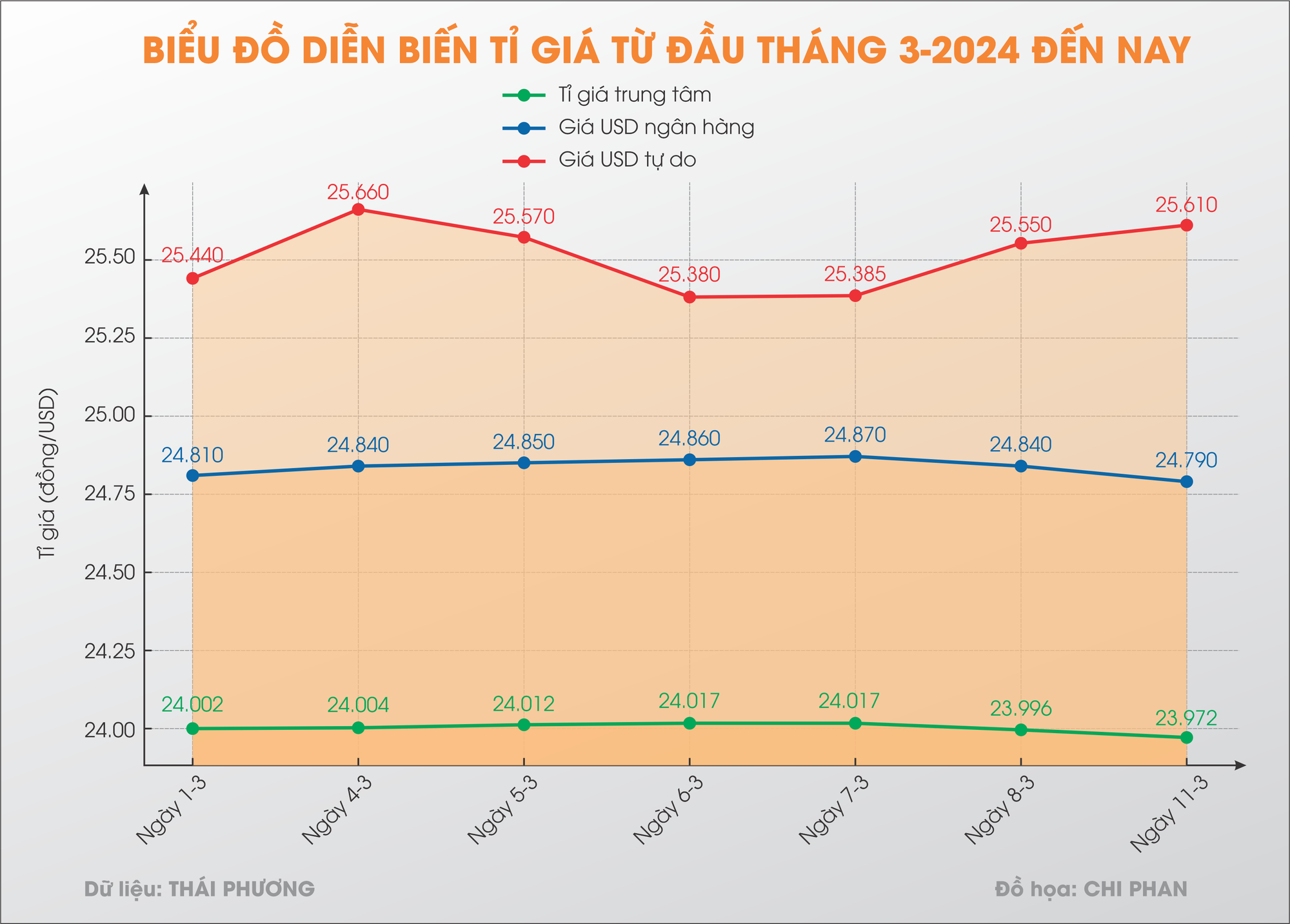

Tỉ giá trung tâm ngày 11-3 tuy giảm 24 đồng/USD so với cuối tuần trước, chỉ còn 23.972 đồng/USD, song vẫn trong xu hướng tăng nếu tính từ đầu năm đến nay. Tại các ngân hàng (NH) thương mại, giá USD mua vào - bán ra ở mức 24.430 - 24.770 đồng/USD, giảm khoảng 70 đồng/USD so với cuối tuần trước.

Giá USD "chợ đen" tăng vọt

Đáng chú ý, giá USD trên thị trường tự do ngày 11-3 không những không giảm mà còn tăng mạnh khoảng 300 đồng, lên 25.530 - 25.610 đồng/USD, cao hơn giá của các NH thương mại khoảng 900 đồng/USD.

Theo chuyên gia tài chính - TS Nguyễn Trí Hiếu, giá USD có xu hướng tăng, đặc biệt là diễn biến tăng vọt của USD trên thị trường không chính thức, là do nhu cầu ngoại tệ tăng mạnh. TS Nguyễn Trí Hiếu chỉ ra 2 nguyên nhân dẫn tới tình trạng cầu ngoại tệ tăng trong thời điểm này.

Thứ nhất, chênh lệch giá vàng trong nước và thế giới ở mức cao, đẩy áp lực tăng tỉ giá mạnh mẽ, nhất là trên thị trường tự do. Chưa kể, lâu nay vẫn có lo ngại chênh lệch giá vàng trong nước và thế giới ở mức cao sẽ thúc đẩy nhập lậu vàng, kéo theo nhu cầu USD "chợ đen" tăng.

Thứ hai, các kênh đầu tư cá nhân trong nước hiện không còn sức hấp dẫn, khiến dòng vốn rời bỏ kênh đầu tư truyền thống. Thị trường bất động sản vẫn im ắng; thị trường chứng khoán có tăng nhưng biên độ lợi nhuận không lớn và chưa bền vững; lãi suất tiền gửi NH đang thấp kỷ lục...

"Theo quan sát của tôi, có một dòng tiền đang chuyển vào kênh đầu tư rất rủi ro nhưng hứa hẹn lợi nhuận rất cao là tiền điện tử, ngoại hối. Điều này kích thích nhu cầu sử dụng USD để giao dịch tăng lên, khiến tỉ giá quy đổi trên thị trường tự do tăng mạnh dù tỉ giá trung tâm đã giảm nhẹ và vẫn được kiểm soát tốt" - TS Nguyễn Trí Hiếu phân tích.

Tỉ giá USD/VNĐ trên thị trường “chợ đen” biến động mạnh hơn khá nhiều so với giá USD liên ngân hàng

Tại thị trường liên NH, đại diện một số NH cho biết cung - cầu ngoại tệ không mất cân đối, khách hàng muốn mua bao nhiêu USD cũng có. Tuy nhiên, do lãi suất USD trên thị trường quốc tế hiện ở mức hơn 5%, cao hơn lãi suất bình quân VNĐ liên NH khoảng 0,5 điểm %, nên để bù đắp lãi suất thấp, một số NH có nguồn ngoại tệ dồi dào đã tăng giá bán USD khi các NH khác cần mua để bán lại cho khách hàng. Điều này kéo giá USD trên thị trường tăng lên. Còn tỉ giá trung tâm có xu hướng tăng là do đồng tiền của các nước có quan hệ thương mại sâu sắc với Việt Nam tăng giá khi giá trị đồng USD có thời điểm sụt giảm.

Ở góc nhìn khác, bà Trần Thị Hà My, Kinh tế trưởng Công ty Chứng khoán Rồng Việt, cho rằng tỉ giá tăng nóng trong đầu năm 2024 không phải là diễn biến bất thường. Yếu tố gây áp lực lên tỉ giá vào cuối năm 2023 vẫn tiếp diễn trong nửa đầu năm nay, bao gồm: sức mạnh đồng USD duy trì cao, chính sách thắt chặt tiền tệ ở các quốc gia, chênh lệch khá cao giữa lãi suất USD và VNĐ. "Ở trong hệ thống NH, nhu cầu USD tăng gắn với nhập khẩu tăng mạnh trở lại ở khối doanh nghiệp (DN) nội. Khả năng nhập siêu sẽ tiếp tục tăng trong bối cảnh đơn hàng dần hồi phục" - bà My dự đoán.

Nhiều bệ đỡ ổn định tỉ giá

Dù tỉ giá tăng khá nhanh nhưng các dữ liệu kinh tế cho thấy vẫn có nhiều yếu tố hỗ trợ tốt cho tỉ giá. Cụ thể, theo Bộ Công Thương, năm 2024, cả nước đặt mục tiêu xuất khẩu đạt 377 tỉ USD, nhập khẩu 362 tỉ USD, tương ứng thặng dư thương mại 15 tỉ USD. Từ đó, hệ thống NH sẽ có nguồn cung ngoại tệ rất lớn cho thị trường. Bên cạnh đó, theo số liệu của Tổng cục Thống kê, năm 2023, nước ta thu hút 36,6 tỉ USD vốn đầu tư nước ngoài (FDI), giải ngân đạt 23 tỉ USD và có thể tăng nhiều hơn trong năm nay.

TS Nguyễn Trí Hiếu nhận định việc Việt Nam kêu gọi đầu tư vào công nghiệp bán dẫn, năng lượng xanh... cùng với triển vọng tăng trưởng của nền kinh tế và kỳ vọng từ việc thiết lập các mối quan hệ ngoại giao mới sẽ giúp thu hút vốn FDI. Ngoài ra, lượng kiều hối chuyển về hằng năm ổn định ở mức 15 - 16 tỉ USD và hoạt động đón khách du lịch nước ngoài hồi phục sẽ là bệ đỡ cho sự ổn định của tỉ giá.

Ông Trần Minh Hoàng, Giám đốc nghiên cứu và phân tích Công ty Chứng khoán Vietcombank, nêu quan điểm nếu lãi suất USD trên thị trường quốc tế cao hơn lãi suất VNĐ quá nhiều sẽ không kích thích nhà đầu tư nước ngoài đổ vốn vào Việt Nam. Dẫu vậy, trong điều kiện giá USD tăng không nhiều cùng chính sách điều hành linh hoạt của NH Nhà nước, năm nay VNĐ có thể giữ mức giảm giá hợp lý dưới 3% so với USD như năm ngoái.

TS Trương Văn Phước, nguyên quyền Chủ tịch Ủy ban Giám sát Tài chính quốc gia, đánh giá phần lớn yếu tố tác động tới tỉ giá đang theo hướng có lợi cho VNĐ. Cụ thể, tỉ giá VNĐ/USD được hỗ trợ vững chắc bởi cán cân thanh toán quốc tế của Việt Nam. Hơn nữa, lạm phát tại nhiều nền kinh tế lớn đã hạ nhiệt đáng kể nên có khả năng các nước sẽ giảm thắt chặt tiền tệ. "Năng lực dự báo các yếu tố bên trong và bên ngoài, cách thức chuẩn bị và thực thi các phương án ứng phó với biến động đóng vai trò quyết định thành công của chính sách điều hành tỉ giá" - TS Phước bình luận.

Doanh nghiệp cần chú ý gì?

Theo ông Đinh Đức Quang, Giám đốc điều hành Khối Kinh doanh tiền tệ NH UOB Việt Nam, lãi suất là một trong những yếu tố tác động đến kế hoạch kinh doanh vốn và ngoại hối tại các NH thương mại trong ngắn hạn. "Khi cầu ngoại tệ tăng sẽ có thể tạo ra biến động mang tính thời điểm. DN có thể sử dụng các công cụ bảo hiểm để quản lý biến động tỉ giá trong tương lai với chi phí hợp lý, chẳng hạn mua kỳ hạn tỉ giá USD/VNĐ với giá thấp hơn khá nhiều so với tỉ giá giao ngay" - ông Quang khuyến nghị.

Bà Trần Thị Hà My kỳ vọng sẽ có những "cơn gió thuận" giúp tỉ giá hạ nhiệt vào nửa cuối năm, chẳng hạn khả năng Cục Dự trữ Liên bang Mỹ cắt giảm lãi suất và nhu cầu vốn của Việt Nam phục hồi giúp thu hẹp chênh lệch lãi suất USD - VNĐ. "Đối với DN trong nước, biến động của tiền đồng trong thời gian qua là có thể lường trước và nằm trong dự báo kinh doanh. Với kịch bản tỉ giá tăng ở mức vừa phải 2% - 3%, tác động đến tình hình sản xuất - kinh doanh của DN sẽ không quá lớn nhưng nếu tăng tới 5% thì tác động sẽ khác" - bà My nói.

NH Nhà nước vừa thông báo bán tín phiếu NH Nhà nước theo phương thức đấu thầu lãi suất, xét thầu đơn giá; phát hành ngày 11-3; kỳ hạn 28 ngày. Đánh giá về động thái này, ông Nguyễn Thế Minh, Giám đốc phân tích Công ty Chứng khoán Yuanta Việt Nam, cho rằng sẽ giúp hút tiền về, góp phần thu hẹp chênh lệch lãi suất VNĐ - USD, từ đó giảm áp lực lên tỉ giá. Giải pháp này từng được NH Nhà nước áp dụng vào cuối năm ngoái khi giá USD trong NH có thời điểm gần chạm mốc 25.000 đồng/USD.

"Giai đoạn này, tác động của tỉ giá tới thị trường chứng khoán sẽ không quá lớn như cuối năm ngoái vì triển vọng vĩ mô hiện tích cực hơn và tỉ giá được dự báo chỉ căng thẳng nhất thời trong ngắn hạn" - ông Nguyễn Thế Minh nhận định.

Tỉ giá khó tăng đột biến

Ông Nguyễn Thế Minh cho rằng tỉ giá trong thời gian tới sẽ không đáng ngại vì mức độ mất giá của VNĐ thời gian qua vẫn thấp hơn một số đồng tiền khác. Đồng quan điểm, ông Đinh Đức Quang dẫn chứng đồng tiền của các thị trường mới nổi như baht (Thái Lan), ringgit (Malaysia), rupiah (Indonesia)... đã giảm giá 2% - 3% trong những tuần vừa qua. Diễn biến tỉ giá USD/VNĐ phù hợp với sự lên giá của đồng USD so với các đồng tiền chủ chốt trên thế giới và các đồng tiền tại những thị trường mới nổi.

Theo bà Trần Khánh Hiền, Giám đốc phân tích Công ty Chứng khoán MB, tỉ giá USD/VNĐ trong năm 2024 sẽ dao động trong vùng 23.800 - 24.300 đồng/USD. "Thặng dư thương mại tuy có thể không còn tốt như hiện nay nhưng xuất nhập khẩu phục hồi, tốc độ giải ngân vốn FDI tích cực… trong bối cảnh kỳ vọng chính sách tiền tệ toàn cầu bắt đầu nới lỏng và đồng USD có xu hướng mất giá trên diện rộng sẽ giúp giảm áp lực lên tỉ giá" - bà Hiền nhận định.

T.Phương

Hàng nhập khẩu tăng giá, xuất khẩu hưởng lợi

Ông Tạ Quang Huyên, Tổng Giám đốc Công ty CP Hoàng Sơn 1 (tỉnh Bình Phước) - nhập khẩu điều thô và xuất khẩu điều nhân, cho rằng tỉ giá tăng chủ yếu ảnh hưởng đến chi phí tài chính của DN có vay vốn bằng USD. Riêng với DN nhập khẩu nguyên liệu và xuất khẩu thành phẩm đều bằng USD, biến động tỉ giá không ảnh hưởng nhiều.

Theo ông Đặng Phúc Nguyên, Tổng Thư ký Hiệp hội Rau quả Việt Nam, với mức xuất siêu trung bình khoảng 2 tỉ USD/năm, riêng năm 2023 xuất siêu 3,6 tỉ USD, ngành rau quả được hưởng lợi khi tỉ giá tăng. "Tuy nhiên, tỉ giá ổn định vẫn tốt hơn cho nền kinh tế vì Việt Nam nhập khẩu khá nhiều, nhất là nguyên vật liệu phục vụ sản xuất, xuất khẩu. USD tăng giá sẽ kéo theo nhiều mặt hàng nhập khẩu tăng giá" - ông Nguyên nêu rõ.

Theo ông Võ Thanh Lộc, Giám đốc marketing hệ thống cửa hàng Farmers Market (TP HCM) - chuyên kinh doanh thực phẩm trung và cao cấp, thông tin sức mua ở phân khúc này đang giảm. Tỉ giá tăng khiến hàng loạt mặt hàng nhập khẩu tăng giá sẽ gây ảnh hưởng lớn đến doanh số của hệ thống.

N.Ánh

Xem thêm tại cafef.vn