Hai mã cổ phiếu ngân hàng 'bứt phá' được khuyến nghị MUA, kỳ vọng tăng 33%

Trong Báo cáo chiến lược mới đây, Chứng khoán Vietcap đã đã đưa ra khuyến nghị MUA cho các cổ phiếu VPB, MBB dựa trên các luận điểm đầu tư như tín dụng tăng trưởng mạnh, tỷ lệ an toàn vốn cao. Theo Vietcap, các cổ phiếu này có mức sinh lời dự phóng cao nhất dựa trên giá mục tiêu giữa năm 2025 tính đến ngày 28/6.

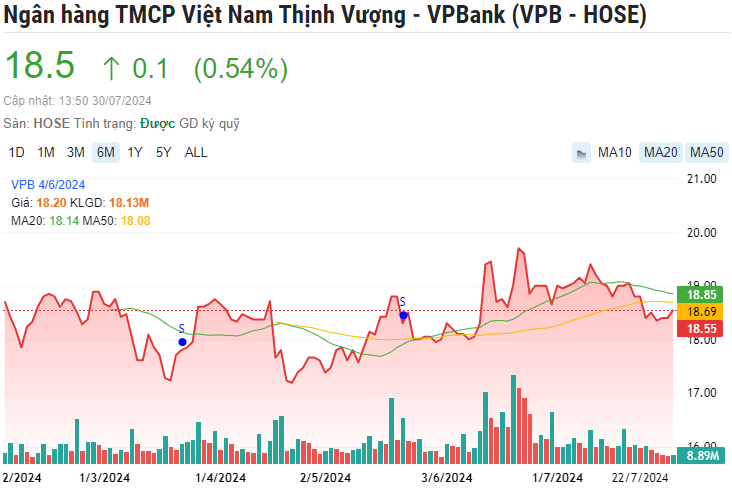

VPB - Khuyến nghị MUA với giá mục tiêu 24.500 đồng/cổ phiếu, kỳ vọng tăng 33%

Chứng khoán Vietcap "ưa thích" mã cổ phiếu VPB bởi VPBank là ngân hàng có nguồn vốn dồi dào nhất trong danh mục Vietcap theo dõi. Tính đến quý I/2024, VPB hiện có hệ số an toàn vốn tối thiểu (CAR) cao nhất ngành ngân hàng ở mức 17% sau khi bán vốn cho cổ đông chiến lược Sumitomo Mitsui Banking Corporation (SMBC) vào năm 2023.

Vietcap tin rằng lợi thế này sẽ giúp VPB nắm bắt cơ hội tăng trưởng tốt trong tương lai, đặc biệt khi tín dụng bán lẻ phục hồi từ nửa cuối năm 2024. Vietcap kỳ vọng mối quan hệ chiến lược với SMBC sẽ giúp nâng cấp mô hình kinh doanh của VPB thông qua hỗ trợ thu xếp vốn, phát triển phân khúc khách hàng chiến lược mới (cụ thể là khách hàng FDI) và cải thiện mô hình quản lý rủi ro.

|

| Diễn biến cổ phiếu VPB thời gian gần đây |

VPB đang mở rộng hoạt động kinh doanh nhằm đa dạng hóa việc cung cấp các sản phẩm tài chính. VPB sở hữu công ty tài chính tiêu dùng lớn nhất (FE Credit - FEC), công ty môi giới chứng khoán (VPBankS) và công ty bảo hiểm OPES (công ty bảo hiểm phi nhân thọ). Ngân hàng cũng có quan hệ đối tác bancassurance độc quyền với AIA Life Insurance tại Việt Nam. Vietcap nhận định rằng FEC có thể hòa vốn vào năm 2024 và bắt đầu đóng góp lợi nhuận lớn cho ngân hàng từ năm 2025 nhờ sự hỗ trợ tích cực từ SMBC trong quá trình tái cơ cấu.

Vietcap nhận định, VPB dự kiến tăng trưởng lợi nhuận mạnh mẽ trong giai đoạn 2024-2026, được thúc đẩy bởi NIM cải thiện và tín dụng tăng trưởng mạnh, NOII phục hồi và đặc biệt là thu nhập từ thu hồi nợ xấu đã xử lý và đóng góp cao hơn từ FEC. Ngân hàng hiện kỳ vọng tăng trưởng lợi nhuận trước thuế năm 2024 là 114% từ mức cơ sở thấp vào năm 2023, so với dự báo của Vietcap là 55% so với cùng kỳ.

Do đó, Vietcap đưa ra khuyến nghị MUA đối với cổ phiếu VPB với giá mục tiêu 24.500 đồng/cổ phiếu, kỳ vọng tăng 33%.

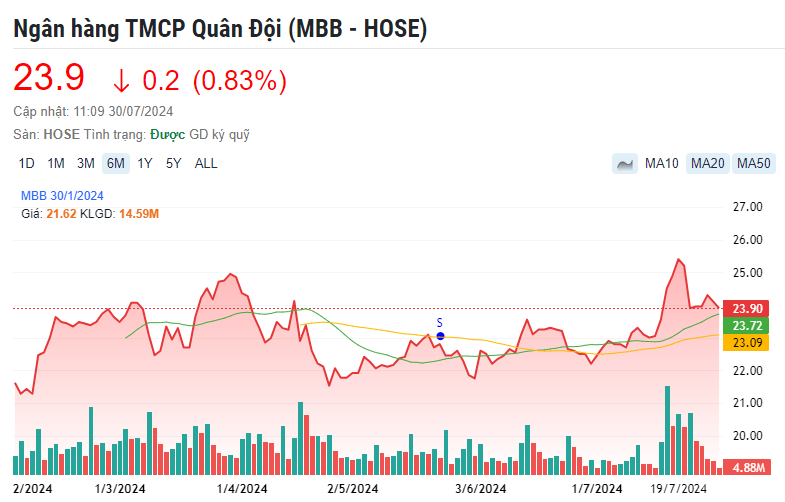

MBB - Khuyến nghị MUA với giá mục tiêu 30.000 đồng/cổ phiếu, kỳ vọng tăng 26%

MBB 'lọt tầm ngắm' Chứng khoán Vietcap bởi hệ sinh thái đa dạng. Cụ thể, MBB có 6 công ty con, bao gồm công ty bảo hiểm nhân thọ và phi nhân thọ, công ty tài chính tiêu dùng, công ty chứng khoán và công ty quản lý quỹ và tài sản, giúp thúc đẩy cơ hội bán chéo sản phẩm.

Ngoài ra, MBB cũng thành công trong việc đổi mới ứng dụng ngân hàng và thu hút khách hàng mới. Theo Vietcap, MBB có lợi thế cạnh tranh vững chắc về chi phí huy động vốn, với tỷ lệ tiền gửi không kỳ hạn (CASA) hàng đầu và triển vọng tăng trưởng tích cực từ mạng lưới các công ty con và đối tác chiến lược. Ngoài ra, Vietcap giả định MBB sẽ nhận được hạn mức tín dụng cao hơn mức trung bình trong giai đoạn dự báo do MBB tham gia vào chương trình hỗ trợ tổ chức tín dụng yếu kém.

Tiếp đó, Vietcap nhận định biên lãi thuần NIM MBB dự kiến sẽ dần phục hồi sau khi giảm đáng kể trong hai quý vừa qua. Mặc dù NII yếu hơn kỳ vọng nhưng NFI của MBB vẫn vượt dự báo trong hai quý vừa qua nhờ sự tăng trưởng mạnh mẽ của hoạt động môi giới, thanh toán chứng khoán và dịch vụ tiền mặt. Vietcap kỳ vọng rằng, NIM sẽ dần cải thiện trong thời gian còn lại của năm 2024 do lợi suất IEA cải thiện (tăng trưởng tín dụng mạnh hơn, chất lượng tài sản cải thiện) và tối ưu hóa chi phí vốn.

|

| Diễn biến giá cổ phiếu MBB thời gian gần đây |

Chất lượng tài sản sẽ được cải thiện trong thời gian còn lại của năm 2024. Tỷ lệ nợ xấu quý 1 của MBB cao hơn kỳ vọng của chúng tôi do việc phân loại lại nhóm nợ của một khách hàng lớn theo Trung tâm Thông tin Tín dụng (CIC). MBB dự kiến sẽ giải quyết trường hợp này trong quý 2/2024 và cam kết mục tiêu tỷ lệ nợ xấu năm 2024 dưới 2% và tỷ lệ dự phòng tổn thất cho vay (LLR) ở mức 100%.

Theo Vietcap dự báo, MBB hiện đang giao dịch với P/B thấp hơn 11% so với mức trung vị P/B dự phóng 2024 của các ngân hàng khác là 1,2 lần với ROE dự phóng năm 2024 là 23,4% so với mức trung vị của một số ngân hàng khác là 18,2%. Rủi ro: Chi phí tín dụng cao hơn dự kiến do những thách thức trong thị trường BĐS và TPDN; tỷ lệ CASA thấp hơn dự kiến; việc hỗ trợ tổ chức tín dụng gặp khó khăn có thể ảnh hưởng đến mức tăng trưởng của ngân hàng.

Do đó, Vietcap đưa ra khuyến nghị MUA đối với cổ phiếu MBB giá mục tiêu 30.000 đồng/cổ phiếu, kỳ vọng tăng 26%.

Xem thêm tại nguoiquansat.vn