Kết quả kinh doanh nhóm ngân hàng quý IV/2024: 3 cái tên tăng trưởng từ 100-300%

|

| Hình minh họa |

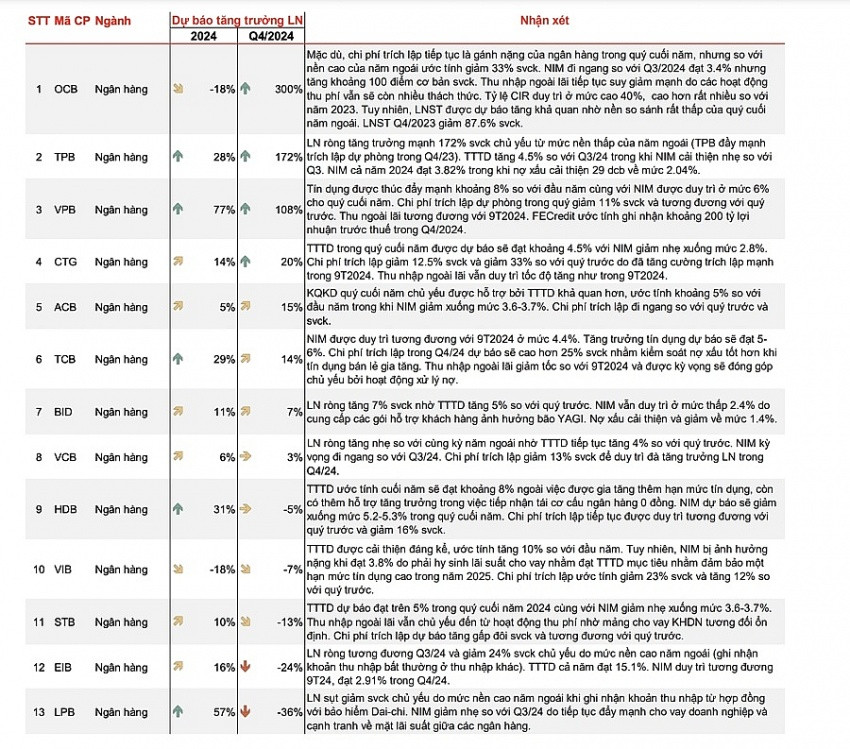

CTCP Chứng khoán MB (MBS) vừa công bố dự báo lợi nhuận toàn thị trường quý IV/2024 với mức tăng trưởng 25% so với cùng kỳ năm ngoái. Kết quả này góp phần đưa lợi nhuận cả năm 2024 tăng 18%, một sự phục hồi mạnh mẽ so với mức giảm 4% của năm 2023.

Nhóm ngân hàng tiếp tục là điểm sáng trong bức tranh lợi nhuận, với dự báo tăng trưởng 15% so với cùng kỳ năm trước và tăng 11,1% so với quý trước. Mặc dù tăng trưởng tín dụng trong quý IV/2024 được kỳ vọng cao hơn quý III, biên lãi ròng (NIM) dự kiến sẽ giảm nhẹ. Thu nhập ngoài lãi được nhận định vẫn chưa có dấu hiệu hồi phục rõ ràng, trong khi chi phí trích lập dự phòng dự báo tăng cao hơn.

Trong danh sách theo dõi của MBS, các ngân hàng OCB, TPB và VPB nổi bật với mức tăng trưởng lợi nhuận ấn tượng nhờ nền so sánh thấp từ năm 2023.

OCB được kỳ vọng có mức tăng trưởng lợi nhuận mạnh nhất, đạt 300% trong quý IV/2024. Dự báo này được hỗ trợ bởi việc giảm 33% chi phí trích lập dự phòng so với cùng kỳ. NIM của OCB duy trì ổn định ở mức 3,4%, tăng 100 điểm cơ bản so với năm ngoái. Tuy nhiên, thu nhập ngoài lãi của ngân hàng này tiếp tục suy giảm, trong khi tỷ lệ chi phí trên thu nhập (CIR) duy trì ở mức cao 40%, cao hơn nhiều so với năm 2023.

TPBank (TPB) đứng thứ hai với lợi nhuận ròng dự kiến tăng 172% so với cùng kỳ, chủ yếu nhờ mức nền thấp từ năm ngoái khi ngân hàng đẩy mạnh trích lập dự phòng trong quý IV/2023. Tăng trưởng tín dụng trong quý IV dự kiến đạt 4,5% so với quý trước, trong khi NIM cả năm được kỳ vọng cải thiện nhẹ, đạt 3,82%. Tỷ lệ nợ xấu của TPB được dự báo giảm 29 điểm cơ bản xuống còn 2,04%.

VPBank (VPB) cũng ghi nhận mức tăng trưởng lợi nhuận ấn tượng, đạt 108% so với cùng kỳ. Tăng trưởng tín dụng được thúc đẩy mạnh, tăng khoảng 8% so với đầu năm. NIM của VPB duy trì ở mức 6%, trong khi chi phí trích lập dự phòng giảm 11% so với cùng kỳ. Đáng chú ý, FECredit - công ty tài chính tiêu dùng của VPB - dự kiến đóng góp khoảng 200 tỷ đồng lợi nhuận trước thuế trong quý IV/2024.

Với các ngân hàng quy mô lớn, VietinBank (CTG) được dự báo đạt mức tăng trưởng lợi nhuận 20%. Tăng trưởng tín dụng trong quý cuối năm dự kiến đạt 4,5%, tuy nhiên NIM giảm nhẹ xuống mức 2,8%. Chi phí trích lập của CTG giảm 12,5% so với cùng kỳ và giảm 33% so với quý trước nhờ việc tăng cường trích lập trong 9 tháng đầu năm 2024. Thu nhập ngoài lãi của ngân hàng này tiếp tục duy trì tốc độ tăng trưởng ổn định.

|

| Xét trong cả năm 2024, LPBank và VPBank là hai ngân hàng được dự báo tăng trưởng lợi nhuận Top đầu (Nguồn MBS) |

Ngược lại, một số ngân hàng quy mô nhỏ hơn đối mặt với áp lực từ mức nền cao của năm trước. LPBank được dự báo giảm 36% lợi nhuận so với cùng kỳ, chủ yếu do năm ngoái ngân hàng này ghi nhận khoản thu nhập từ hợp đồng bảo hiểm Dai-ichi. NIM của LPB giảm nhẹ do đẩy mạnh cho vay doanh nghiệp trong bối cảnh cạnh tranh lãi suất giữa các ngân hàng.

Tương tự, Eximbank được dự báo duy trì lợi nhuận tương đương quý III nhưng giảm 24% so với cùng kỳ do không còn khoản thu nhập bất thường từ năm ngoái. Tăng trưởng tín dụng của Eximbank cả năm 2024 đạt 15,1%, trong khi NIM duy trì ở mức 2,91%.

Đáng chú ý, cả LPBank và Eximbank đều là những gương mặt đạt mức tăng trưởng Top đầu trong quý III.

MBS nhận định, dù NIM toàn ngành có xu hướng giảm nhẹ, tăng trưởng tín dụng và nền so sánh thấp sẽ là động lực chính thúc đẩy lợi nhuận các ngân hàng trong quý IV/2024. Triển vọng này thể hiện sự phục hồi tích cực của ngành ngân hàng, đồng thời khẳng định vai trò dẫn dắt của các ngân hàng trong bức tranh lợi nhuận toàn thị trường cuối năm 2024.

Xem thêm tại nguoiquansat.vn