Khuyến nghị nhiều giải pháp giảm gánh nặng lên chính sách tiền tệ

Từ năm 2023 đến nay, Ngân hàng Nhà nước theo đuổi chính sách tiền tệ linh hoạt để tạo thuận lợi cho các khoản tài trợ có chi phí thấp nhằm hỗ trợ tăng trưởng kinh tế. Bên cạnh việc chủ động giảm lãi suất điều hành nhiều lần từ giữa tháng 3/2023, Ngân hàng Nhà nước đã kéo dài thời hạn áp dụng quy định về cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ cho khách hàng gặp khó khăn đến hết ngày 31/12/2024.

Đầu tháng 10/2024, Ngân hàng Nhà nước tiếp tục công bố dự thảo Thông tư về cơ cấu thời hạn trả nợ cho khách hàng bị ảnh hưởng bởi bão số 3 (Yagi) đến hết 31/12/2025. Theo đó, các ngân hàng tiếp tục tái cấu trúc các khoản vay của khách hàng gặp khó khăn trong khi vẫn giữ nguyên các khoản vay này trong cùng nhóm phân loại như trước khi tái cấu trúc.

Trong bối cảnh đó, các tổ chức quốc tế như Ngân hàng Phát triển châu Á (ADB), Ngân hàng Thế giới (WB), Quỹ Tiền tệ quốc tế (IMF) đánh giá cao việc các cơ quan chức năng đã kiểm soát rủi ro lạm phát hiệu quả, giữ ổn định giá trị VND, nhưng nhấn mạnh rằng chính sách tiền tệ cần tiếp tục thận trọng trong bối cảnh phức tạp và không gian chính sách ngày càng bị thu hẹp.

LỢI BẤT CẬP HẠI NẾU LÃI SUẤT THỰC ÂM

Cuối tháng 9/2024, Ngân hàng Trung ương Mỹ (Fed) cắt giảm lãi suất 0,5 điểm phần trăm sau hơn 4 năm neo lãi suất cao kỷ lục để kiểm soát lạm phát. Điều này làm dấy lên kỳ vọng Ngân hàng Nhà nước Việt Nam sẽ có động thái nới lỏng chính sách tiền tệ để kích thích đầu tư, tiêu dùng trong nước; hỗ trợ mục tiêu tăng trưởng kinh tế.

Tuy nhiên, ông Nguyễn Bá Hùng, Kinh tế trưởng của ADB tại Việt Nam, cho rằng lãi suất chính sách của Ngân hàng Nhà nước hiện nay là 4,5% trong khi lạm phát là 4%. Như vậy, lãi suất thực chỉ khoảng 0,5% là một mức rất thấp. Nếu tiếp tục giảm thêm, lãi suất thực sẽ âm và gây ra những hiệu ứng vĩ mô khác bất lợi hơn trong nền kinh tế.

Đồng tình với ông Nguyễn Bá Hùng, PGS.TS. Phạm Thế Anh, Đại học Kinh tế quốc dân, đánh giá mức lãi suất điều hành hiện nay của Ngân hàng Nhà nước là phù hợp, kể cả trong trường hợp Fed hạ lãi suất thêm. “Khi lãi suất của Mỹ thấp hơn, tỷ giá USD/VND của Việt Nam được ổn định và giúp giữ chân dòng vốn đầu tư nước ngoài chứ không phải để tiếp tục hạ thêm lãi suất, có thể gây mất ổn định thị trường tài chính, tiền tệ”, PGS.TS. Phạm Thế Anh cho biết.

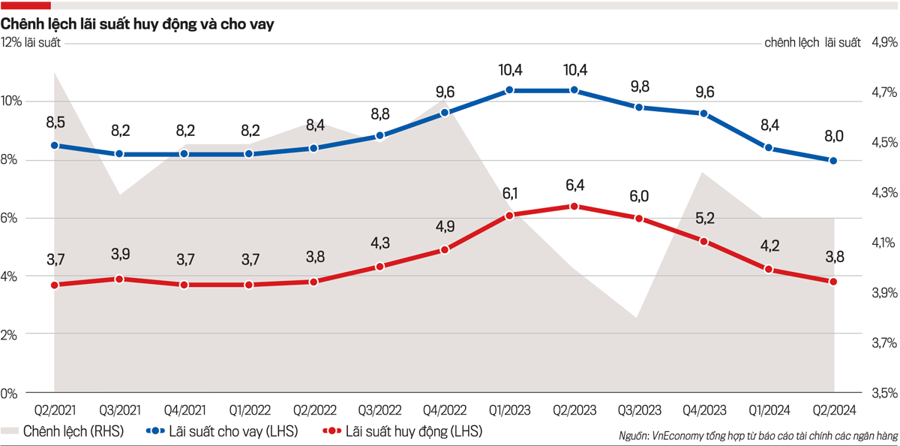

Theo các chuyên gia, cơ chế truyền dẫn lãi suất giữa thị trường 1 và thị trường 2 cùng với chất lượng tăng trưởng tín dụng mới là vấn đề cần lưu ý. “Thực tế, chính sách tiền tệ của Việt Nam đã nới lỏng từ năm 2023, nay muốn nới lỏng thêm nữa là rất khó. Giả sử Ngân hàng Nhà nước giảm lãi suất điều hành từ 4,5%/năm xuống còn 4%/năm thì phản ứng của thị trường cũng không đáng kể, có chăng chỉ tác động một chút đến chi phí vốn của các ngân hàng thương mại. Trong khi đó, ở chiều ngược lại, cầu tín dụng hiện nay yếu không phải vì lãi suất cao, mà là nhu cầu sử dụng vốn còn yếu khi nền kinh tế đang khó khăn”, ông Nguyễn Bá Hùng nhận định.

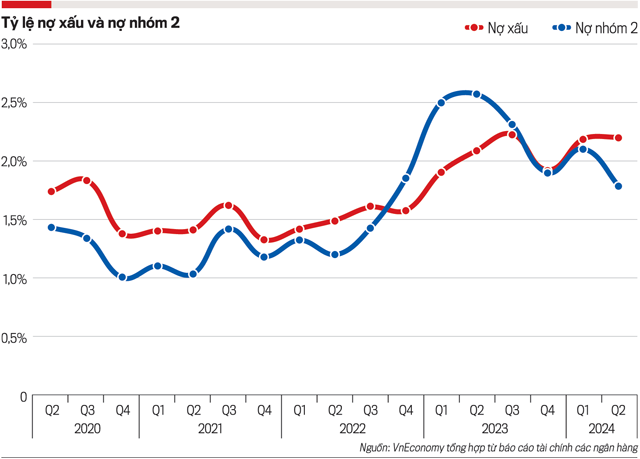

Ông Nguyễn Bá Hùng cũng lưu ý rủi ro về các khoản nợ xấu gia tăng do chu kỳ suy thoái kinh tế hạn chế khả năng nới lỏng tiền tệ hơn nữa.

Theo cập nhật báo cáo tài chính của các ngân hàng niêm yết, đến cuối quý 2/2024, nợ xấu (NPL) toàn ngành đang ở ngưỡng 4,56% (tăng 8,6% kể từ đầu năm 2024), nhưng nếu bóc tách nợ xấu của 5 tổ chức tín dụng thuộc diện kiểm soát đặc biệt thì tỷ lệ nợ xấu nội bảng vẫn dưới 3%.

Ngoài ra, lãi phải thu tiềm ẩn rủi ro nợ xấu không được phản ánh đầy đủ khi lợi nhuận được ghi nhận nhưng trên thực tế chưa thu được tiền về. Theo cập nhật báo cáo tài chính quý 2/2024, một số ngân hàng bán buôn tăng lãi, phí phải thu mạnh so với cuối năm 2023 như: Techcombank tăng 38% so với đầu năm, 15% so với quý trước; SHB tăng 37% so với đầu năm và đang có lượng lãi, phí phải thu cao nhất ngành, ở mức 19.892 tỷ đồng; NamABank tăng tới 50% so với đầu năm, dù đã giảm 8% so với quý trước; LPB tăng 21% so với đầu năm nhưng tăng tới 51% so với quý trước.

Cập nhật từ báo cáo tài chính của các ngân hàng niêm yết cho thấy đến cuối quý 2/2024, tỷ lệ bao phủ nợ xấu trung bình toàn ngành đã giảm về mức 81,4%, mức thấp nhất kể từ năm 2020, trong đó nhóm ngân hàng thương mại cổ phần nhà nước duy trì tỷ lệ bao phủ nợ xấu cao nhất, ở mức 144,53%. Tỷ lệ bao phủ nợ xấu của những ngân hàng cổ phần lớn có sự phân hóa, như: MBB 102%, Techcombank 101% nhưng VPBank chỉ 48%, ACB 78%; tỷ lệ phủ nợ xấu bình quân của các ngân hàng còn lại chỉ ở mức 48,54%.

Kinh tế trưởng của ADB nhấn mạnh các ngân hàng là doanh nghiệp đặc biệt, doanh nghiệp kinh doanh tiền và an toàn hệ thống ngân hàng là rất quan trọng.

Bình luận về tác động của thiên tai, dịch bệnh tới ngành ngân hàng, ông Nguyễn Bá Hùng cho rằng bản thân các ngân hàng cũng chịu nhiều thiệt hại trực tiếp, khi các tài sản bị ảnh hưởng do bão có thể được dùng để đảm bảo các khoản vay trước đây, hoặc các khách hàng của ngân hàng chịu thiệt hại bởi thiên tai, dịch bệnh khiến khả năng trả nợ giảm đi.

KẾT HỢP CÂN BẰNG HƠN CÁC CHÍNH SÁCH TIỀN TỆ VÀ TÀI KHOÁ

“Trở lại câu chuyện ngân hàng có thể hỗ trợ các doanh nghiệp gặp khó khăn bằng hình thức nào, tôi cho rằng trong phạm vi dự phòng có thể làm được thì ngân hàng có thể giãn, giảm hay xóa nợ trong mức độ phù hợp. Ví dụ, ngân hàng cho vay 10 đồng, dự phòng 2 đồng thì có thể có biện pháp hỗ trợ với chi phí không quá khoản dự phòng 2 đồng”, ông Nguyễn Bá Hùng phân tích.

Giám đốc Quốc gia ADB tại Việt Nam, ông Shantanu Chakraborty ghi nhận những nỗ lực của Việt Nam trong việc duy trì tăng trưởng, song cũng lưu ý vẫn còn nhiều sự bất ổn định đáng kể cần giải quyết.

“Trong nước, nền kinh tế thực tiếp tục cho thấy những yếu kém đối với nền tảng cấu trúc cơ bản của nó. Cầu nội địa yếu đòi hỏi phải thực hiện mạnh hơn các biện pháp kích thích tài khóa. Bên ngoài, triển vọng kinh tế phục hồi chậm có thể tiếp tục hạn chế nhu cầu, ảnh hưởng bất lợi đến xuất khẩu, hoạt động sản xuất và việc làm. Xuất khẩu của Việt Nam phải đối mặt với sự cạnh tranh ngày càng tăng do dịch chuyển thương mại từ việc tái cấu trúc chuỗi giá trị toàn cầu đối với các sản phẩm như hàng may mặc, dệt may và điện tử, cũng như rủi ro từ căng thẳng địa chính trị leo thang và chủ nghĩa bảo hộ đang gia tăng”, ông Shantanu Chakraborty cho biết.

Theo ông Shantanu Chakraborty, để duy trì đà tăng trưởng trong năm 2024, 2025 và đảm bảo ổn định kinh tế vĩ mô, Việt Nam cần kết hợp cân bằng hơn các chính sách tiền tệ và tài khóa, cùng với đó là cải cách quản lý nhà nước toàn diện.

“Cầu bên ngoài yếu hơn kỳ vọng đòi hỏi tiếp tục các biện pháp chính sách để thúc đẩy hoạt động kinh doanh nhằm kích thích cầu nội địa. Mặc dù Ngân hàng Nhà nước tiếp tục theo đuổi chính sách tiền tệ hỗ trợ, song năng lực thực hiện chính sách này đã bị hạn chế đáng kể. Do vậy, cần thiết phải đẩy mạnh các biện pháp hỗ trợ tài khóa, tăng cường giải ngân đầu tư công và cải cách quản lý nhà nước hơn nữa để giảm bớt gánh nặng lên chính sách tiền tệ trong việc thúc đẩy nền kinh tế”, đại diện ADB khuyến nghị.

Tại báo cáo kết thúc đợt tham vấn Điều IV của Điều lệ Quỹ với Việt Nam công bố ngày 2/10/2024, Ban Giám đốc Điều hành Quỹ Tiền tệ quốc tế (IMF) nhấn mạnh rằng Việt Nam cần tiếp tục thận trọng trong điều hành chính sách tiền tệ trong bối cảnh phức tạp và không gian chính sách hạn hẹp.

IMF nhấn mạnh tầm quan trọng của việc tăng cường sức chống chịu của hệ thống tài chính bằng cách củng cố bộ đệm vốn, loại bỏ dần các quy định về gia hạn nợ nhưng vẫn giữ nguyên nhóm nợ và xử lý các khoản nợ xấu gia tăng. Theo các chuyên gia, mặc dù các ngân hàng thương mại ở Việt Nam ghi nhận lợi nhuận cao nhưng quy mô tài sản nhỏ, chất lượng tài sản không ổn định, tỷ lệ an toàn vốn là thấp so với các quốc gia trong khu vực ASEAN.

TĂNG CHI TIÊU CHÍNH PHỦ ĐỂ KÍCH THÍCH TÍN DỤNG

IMF ghi nhận việc các cơ quan chức năng đã hành động nhanh chóng nhằm hạn chế rủi ro trên thị trường bất động sản và trái phiếu doanh nghiệp, nhưng cũng khuyến cáo những yếu kém kéo dài của thị trường bất động sản và thị trường trái phiếu doanh nghiệp có thể tác động mạnh hơn dự kiến đến khả năng mở rộng tín dụng của các ngân hàng, làm phương hại đến tăng trưởng kinh tế cũng như làm suy giảm sự ổn định của hệ thống tài chính.

IMF khuyến nghị các cơ quan chức năng của Việt Nam cần có những bước đi quyết đoán để xử lý các rủi ro, gồm: củng cố khuôn khổ pháp lý về mất khả năng thanh toán, củng cố thể chế và tăng tính minh bạch trên thị trường trái phiếu doanh nghiệp.

Trong bối cảnh hiện nay, các tổ chức quốc tế như IMF, WB, ADB cùng khuyến nghị Việt Nam cần nỗ lực gấp đôi để tăng tốc giải ngân vốn đầu tư công, bởi điều này sẽ hỗ trợ trực tiếp cho các ngành như xây dựng, sản xuất và tạo ra nhiều cơ hội việc làm hơn. Chính phủ tăng chi tiêu sẽ trực tiếp kích cầu nội địa, doanh nghiệp khi nhìn thấy cơ hội sản xuất - kinh doanh sôi động thì sẽ có nhu cầu sử dụng, vay thêm vốn, từ đó kích thích tăng trưởng tín dụng...

Nội dung đầy đủ của bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 41-2024 phát hành ngày 7/10/2024. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam

Xem thêm tại vneconomy.vn