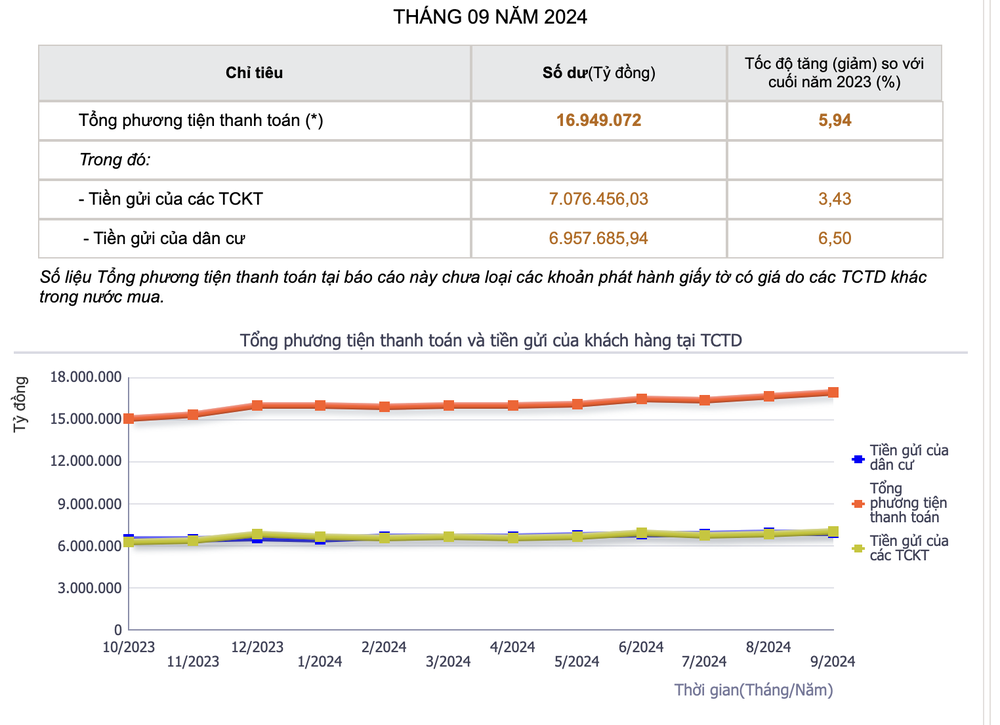

Ngân hàng Nhà nước (NHNN) vừa công bố số liệu về tiền gửi của khách hàng tại các tổ chức tín dụng đến tháng 9/2024. Trong đó, tiền gửi của các tổ chức kinh tế đạt hơn 7,07 triệu tỷ đồng, tăng 3,43% so với cuối năm ngoái; còn tiền gửi của dân cư đạt hơn 6,95 triệu tỷ đồng, tăng ở mức cao hơn, đạt 6,5%.

Nâng lãi suất hút vốn từ dân cư

Báo cáo cập nhật ngành ngân hàng của VPBankS Research cho thấy, tăng trưởng huy động chậm hơn so với tăng trưởng tín dụng với chênh lệch khoảng 4% vào cuối quý III/2024. Tăng trưởng huy động toàn ngành vẫn chưa bằng các năm trước, hiện mới ở mức 4,79% so với đầu năm, tạo ra chênh lệch khoảng 4% so với tăng trưởng tín dụng do mặt bằng lãi suất huy động còn thấp.

Tuy nhiên, kể từ đầu tháng 11/2024, hàng loạt ngân hàng, đặc biệt là ngân hàng tư nhân vừa và nhỏ điều chỉnh tăng lãi suất tiết kiệm ở các kỳ hạn trung bình ở nhằm huy động vốn cho mùa vụ cuối nay, điều này cho thấy áp lực huy động nằm ở các ngân hàng này.

|

| Nguồn: Ngân hàng Nhà nước. |

"Các ngân hàng nhỏ và vừa chưa có những lợi thế cạnh tranh về huy động ngoài tiền gửi như các ngân hàng lớn nên lãi suất huy động tăng có thể gây áp lực tăng chi phí vốn cho các ngân hàng, đặc biệt là nhóm ngân hàng nhỏ và vừa. Điều này có thể ảnh hưởng đến NIM (biên lãi ròng) nếu không kiểm soát tốt chi phí" - VPBankS Research đánh giá.

Trao đổi với phóng viên TBTCVN trước động thái ồ ạt tăng lãi suất của nhiều ngân hàng, ông Lê Hoài Ân - CFA Founder IFSS & Co-founder WiResearch, chuyên gia tài chính về ngân hàng cũng nhìn nhận việc tăng lãi suất tiết kiệm, dù không phổ biến, chủ yếu diễn ra ở một số nhóm ngân hàng quy mô nhỏ với nhu cầu thanh khoản cao để duy trì tăng trưởng tín dụng. Các ngân hàng này đang giải ngân tích cực vào các lĩnh vực ưu tiên như TPBank và OCB, với lãi suất tiết kiệm lên đến 7,5%/năm.

Lưu ý rủi ro khi cho vay vượt huy động

Thống kê của VPBankS Research cũng cho thấy, 17/27 ngân hàng có mức LDR thuần (dư nợ cho vay trên huy động vốn) từ 100% trở lên, các ngân hàng còn lại là các ngân hàng quy mô nhỏ. Nhiều ngân hàng có LDR thuần cao, đặc biệt là các ngân hàng bán lẻ như VPBank, VIB và các ngân hàng cho vay trọng tâm vào khối khách hàng doanh nghiệp lĩnh vực bất động sản như SeABank, Techcombank, LPBank với mức trên 100%.

| Đây là tín hiệu cho thấy có áp lực thanh khoản, vì việc cho vay vượt quá huy động cho thấy nguồn vốn của các ngân hàng phụ thuộc nhiều vào các nguồn vốn ngắn hạn hoặc thị trường liên ngân hàng. LDR toàn ngành đang có xu hướng tăng dần từ quý III/2019 đến quý III/2024. Điều này cho thấy sự mở rộng tín dụng mạnh mẽ hơn so với tăng trưởng huy động. |

Đây là chiến lược phổ biến khi các ngân hàng tận dụng cơ hội mở rộng dư nợ nhưng theo giới phân tích, nếu huy động không bắt kịp, rủi ro thanh khoản sẽ gia tăng, đặc biệt trong môi trường lãi suất biến động. Những ngân hàng có LDR cao sẽ cần tăng cường huy động vốn để duy trì thanh khoản và đáp ứng nhu cầu tín dụng.

Dự báo về xu hướng lãi suất huy động thời gian tới, nhóm chuyên gia của VPBankS Research cho rằng, xu hướng nền lãi suất sẽ đi ngang sang 2025, do môi trường lãi suất thấp được duy trì. Tuy nhiên, có khả năng tăng nhẹ vào nửa cuối năm 2025 nếu áp lực lạm phát gia tăng hoặc tăng trưởng tín dụng phục hồi mạnh. Sự phân hóa giữa các ngân hàng sẽ trở nên rõ ràng hơn, với nhóm ngân hàng nhỏ có xu hướng đưa ra mức lãi suất cao hơn để thu hút vốn.

"Xu hướng lãi suất huy động năm 2025 sẽ tiếp tục xoay quanh chính sách tiền tệ linh hoạt của NHNN, mức độ hồi phục kinh tế và diễn biến lạm phát. Đây sẽ là một năm ổn định nhưng đầy thách thức đối với các ngân hàng trong việc cân đối giữa huy động vốn và duy trì lợi nhuận" - VPBankS Research nhìn nhận./.

Dư địa ổn định mặt bằng lãi suất cho vay Dư địa giữ lãi suất cho vay ổn định trong bối cảnh ngân hàng tăng lãi suất đầu vào nhờ ba điểm. Thứ nhất, tỷ lệ CASA (tiền gửi không kỳ hạn) cải thiện. CASA toàn ngành đã cải thiện đáng kể so với các quý trước, đặc biệt với những ngân hàng như Vietcombank hay Techcombank. Việc tăng CASA giúp giảm đáng kể chi phí vốn, hỗ trợ giữ ổn định lãi suất cho vay. Thứ hai, về quản lý chi phí vận hành, các ngân hàng đẩy mạnh số hóa và ứng dụng trí tuệ nhân tạo AI, giảm CIR (tỷ lệ chi phí trên thu nhập) toàn ngành xuống trong dài hạn, thậm chí sẽ có thể tiếp tục giảm sâu với xu hướng thẩm thấu về công nghệ ngày càng cao. Cùng với đó, từ đầu năm đến nay, mức tuyển dụng mới của các ngân hàng vẫn đang rất thấp. Thứ ba, chính sách hỗ trợ từ NHNN. NHNN tiếp tục sử dụng các công cụ như thị trường mở (OMO) để hỗ trợ thanh khoản và duy trì lãi suất ổn định. |