Lãi suất trúng thầu tín phiếu Ngân hàng Nhà nước lên tới 4%/năm

Đây là mức lãi suất trúng thầu tín phiếu cao nhất kể từ tháng 9/2023. Trong đợt hút tiền từ tháng 9 đến tháng 11/2023, lãi suất tín phiếu Ngân hàng Nhà nước chỉ từ 0,49% - 1,5%/năm.

Tuy nhiên, trong phiên hôm nay chỉ có 1 thành viên tham gia và trúng thầu. Như vậy, khối lượng trúng thầu tăng gấp 10 lần phiên 1/4, lãi suất tăng 1,6% (giữa tháng 3 lãi suất trúng thầu tín phiếu khoảng 1,4%/năm) nhưng kỳ hạn lại giảm mạnh từ 28 ngày xuống 7 ngày.

Đến ngày 2/4, lượng tín phiếu Ngân hàng Nhà nước lưu hành đứng ở mức 177.150 tỷ đồng. Đầu tuần tới (8/4), lượng tiền VND từ tín phiếu phát hành đợt này sẽ bắt đầu đáo hạn và trở lại thị trường.

Giới phân tích cho rằng điều này có thể tạo áp lực lên tỷ giá vì (1) sức mạnh của đồng USD trên thị trường thế giới được củng cố do Mỹ tiếp tục duy trì lãi suất chính sách ở mức cao cùng với sức mạnh vượt trội của nền kinh tế Mỹ so với phần còn lại của thế giới; (2) ở trong nước, nhu cầu ngoại tệ phục vụ các đơn hàng nhập khẩu hàng hóa nguyên vật liệu gia tăng mạnh trong 3 tháng đầu năm khi các doanh nghiệp đẩy mạnh sản xuất đón đầu làn sóng phục hồi tiêu dùng tại các nền kinh tế hàng đầu thế giới; (3) chênh lệch lãi suất qua đêm giữa USD và VND vẫn cao.

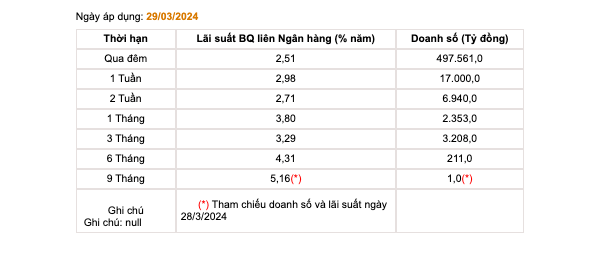

Theo Ngân hàng Nhà nước, ngày 29/3, lãi suất bình quân VND trên thị trường liên ngân hàng tăng mạnh ở tất cả các kỳ hạn chủ chốt. Chốt ngày 29/3, lãi suất VND liên ngân hàng giao dịch quanh mức: qua đêm 2,51% (+2,31%); 1 tuần 2,98% (+2,5%); 2 tuần 2,71% (+1,52%); 1 tháng 3,8% (+2%) so với phiên 23/3.

Lãi suất USD không biến động nhiều ở hầu hết các kỳ hạn ngắn. Phiên cuối tuần 29/3, lãi suất USD liên ngân hàng đóng cửa ở mức: qua đêm 5,21% (không đổi); 1 tuần 5,29% (-0,01%); 2 tuần 5,35% (-0,03%) và 1 tháng 5,4% (không đổi) so với phiên 23/3.

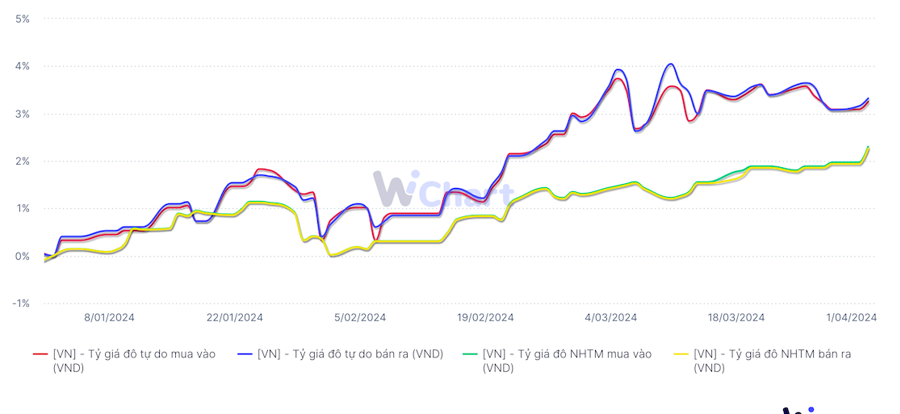

Kết thúc quý 1/2024, tỷ giá USD/VND tại các ngân hàng thương mại ở mức 24.820 VND/USD, tương ứng với mức tăng khoảng +2,27% trong quý đầu năm 2024.

Song, đến chiều 2/4, tỷ giá đã đồng loạt “nổi sóng” trên cả thị trường tự do và tại các ngân hàng thương mại.

Kết thúc phiên giao dịch ngày 2/4, tỷ giá tại các ngân hàng thương mại tăng từ 50 – 140 VND/USD ở cả 2 chiều.

Trong đó, Vietcombank niêm yết giá mua vào là 24.710 VND/USD, bán ra 25.050 VND/USD, tăng 80 đồng mỗi chiều so với kết phiên ¼.

Tại BIDV, ngày 2/4, tỷ giá tăng 110 đồng so với phiên trước, mua vào 24.755 VND/USD, bán ra 25.065 VND/USD.

Tại Vietinbank, giá USD mua vào tăng 130 đồng (24.685 VND/USD) trong khi chiều bán ra tăng 90 đồng (25.105 VND/USD).

Tại Sacombank, tỷ giá tăng 140 đồng ở cả chiều mua và bán, lần lượt là 24.735 VND/USD và 25.125 VND/USD.

Theo chuyên gia, triển vọng kinh tế trong và ngoài nước còn nhiều yếu tố khó lường, giá hàng hóa thế giới tăng trở lại, rủi ro lạm phát tiềm ẩn, lãi suất ở mức cao tạo thách thức lớn cho việc điều hành cân bằng giữa lãi suất và tỷ giá, cũng như mong muốn tiếp tục giảm lãi suất để hỗ trợ nền kinh tế.

Trong ngắn hạn, áp lực tỷ giá vẫn còn hiện hữu và có thể đạt mức đỉnh mới nhưng vẫn trong tầm kiểm soát.

Thị trường kỳ vọng việc Fed có thể giảm lãi suất 3 lần trong năm nay với khoảng 85 điểm cơ bản sẽ thu hẹp chênh lệch lãi suất giữa USD và VND, góp phần hạn chế kinh doanh chênh lệch tỷ giá và giảm áp lực mất giá đối với VND.

Theo Tổng cục Thống kê, quý 1/2024, tổng kim ngạch xuất, nhập khẩu hàng hóa của Việt Nam đạt 178,04 tỷ USD, tăng 15,5% so với cùng kỳ năm 2023. Cán cân thương mại hàng hóa ước tính xuất siêu 8,08 tỷ USD, (gấp 2 lần so với cùng kỳ năm trước).Vốn FDI giải ngân trong quý 1 đạt 4,63 tỷ USD, tăng 7,1% so với cùng kỳ 2023; vốn FDI đăng ký là 6,17 tỷ USD, tăng 13% so với quý 1/2023.

Những thông tin vĩ mô tích cực trên được kỳ vọng là bệ đỡ cho tỷ giá trong quý 2/2024.

Xem thêm tại vneconomy.vn