Mirae Asset điểm danh 10 cổ phiếu triển vọng trong tháng 8, một nửa là ngân hàng

Trong báo cáo cập nhật triển vọng thị trường chứng khoán tháng 8, Mirae Asset cho rằng diễn biến giao dịch ở những phiên đầu tiên của tháng 8 đang phản ánh sự e ngại rủi ro của nhà đầu tư, đặc biệt là nhóm nhà đầu tư cá nhân trong nước.

Dù vậy, rủi ro giảm điểm vẫn còn hiện hữu khi áp lực giảm điểm chung trên các nền thị trường chứng khoán lớn sẽ góp phần tác động tiêu cực đến diễn biến giao dịch tại thị trường Việt Nam.

Trong viễn cảnh kém khả quan nhất, kỳ vọng thị trường sẽ tìm thấy lực cầu tại các vùng định giá hấp dẫn của VN-Index, tiêu biểu như vùng -1 đến -2 lần độ lệch chuẩn so với P/E bình quân 10 năm gần nhất, kéo dài trong khoảng 1.050 điểm đến 1.150 điểm. Kỳ vọng vùng hỗ trợ này dựa trên đánh giá sự cải thiện kinh tế vĩ mô của Việt Nam trong 7 tháng đầu năm và xu hướng phục hồi lợi nhuận của doanh nghiệp trong nửa đầu năm.

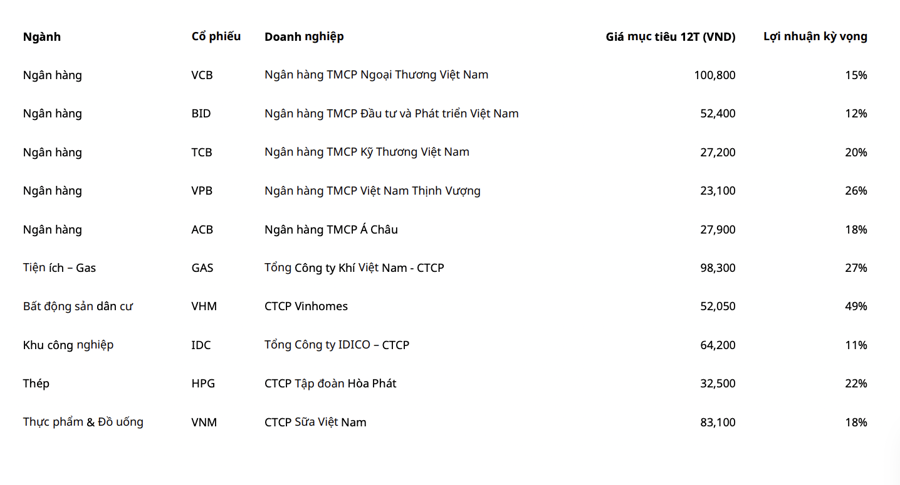

Trên nhận định đó, Mirae Asset đưa ra khuyến nghị 10 cổ phiếu cho tháng 8 trong đó có đến một nửa là cổ phiếu ngân hàng với tiềm năng tăng giá lên tới 26%.

Cổ phiếu đầu tiên được khuyến nghị là VCB với tiềm năng lợi nhuận 15%, giá mục tiêu 100.800 đồng/cổ phiếu. Mối quan tâm hàng đầu của thị trường hiện nay là chất lượng tài sản ngân hàng thì VCB vẫn tương đối ổn định trong quý 2. Tỷ lệ nợ xấu giảm nhẹ 2bps so với quý 1, xuống còn 1,2% trong khi tỷ lệ nợ xấu gộp giảm nhiều hơn, giảm 22bps xuống mức 1,56%. Tỷ lệ bao phủ nợ xấu ghi nhận cải thiện nhẹ tăng 12,3% so với quý lên mức 212,1%. Mặc dù đa phần các chỉ số chất lượng tài sản có sự suy giảm tương đối trong 6T2024, so với mặt bằng chung, các chỉ số này vẫn tỏ ra vượt trội với triển vọng ổn định.

Tăng trưởng lợi nhuận trong Q2/2024 cũng tích cực trở lại, tăng 9%. Lũy kế 6 tháng đầu năm 2024, lợi nhuận trước thuế của VCB đạt 20.835 nghìn tỷ, tăng 1,6% và hoàn thành 49,6% kế hoạch năm.

Với triển vọng kinh tế vĩ mô tích cực hơn trong nửa cuối năm 2024, các hoạt động thương mại quốc tế dự kiến sẽ phục hồi dần, hỗ trợ thu nhập ngoài lãi của VCB gia tăng tốt hơn. Thêm vào đó, áp lực dự phòng của VCB không quá đáng kể, nhờ nền tảng về chất lượng tài sản, lãi suất hợp lý, tăng trưởng tín dụng thấp trong các năm khó khăn, và dư nợ liên quan đến bất động sản không quá cao.

BID cũng được khuyến nghị với tiềm năng tăng giá 12%. Tài sản của BID – Ngân hàng TMCP lớn nhất Việt Nam – dần tăng tốc trong Q2/2024, tăng 8,3% so với Q1 và 9,6% so với cùng kỳ 2023, đạt 2.521,1 nghìn tỷ. Tỷ lệ nợ xấu (NPL) tăng nhẹ 1bps so với Q1 lên 1,52% là tương đối lạc quan, trong bối cảnh nhiều ngân hàng ghi nhận nợ xấu nội bảng tăng.

Ngoài ra, tỷ lệ nợ xấu mở rộng (bao gồm nợ nhóm 2) giảm 45bps so với Q1 xuống còn 3,11%. Tỷ lệ dự phòng nợ xấu (LLR) giảm xuống 132,2%, giảm 20,5%p so với Q1/2024.

Lợi nhuận của BID trong Q2/2024 tăng mạnh mẽ khoảng 17,4%. Lũy kế 6T2024, lợi nhuận trước thuế của BID đạt 15.500 tỷ, tăng 12,1% so với cùng kỳ.

Với TCB, các chỉ số về chất lượng tài sản giảm nhẹ trong kỳ với tỷ lệ nợ xấu tăng 10bps theo quý lên 1,23% và tỷ lệ bao phủ nợ xấu giảm 5%p xuống 101,1%. Một điểm tích cực là tỷ lệ nợ nhóm 2 đã giảm từ 1,1% cuối Q1 xuống 0,8% hết Q2/2024, giảm phần nào áp lực nợ xấu gia tăng trong kỳ tới.

Lợi nhuận của TCB tiếp tục duy trì mức tăng trưởng cao trong Q2/2024, với động lực mạnh mẽ đến từ tăng trưởng tại hầu hết các nguồn thu chính. Lợi nhuận trước thuế tăng 38,5% so với cùng kỳ trong Q2/2024, tương đương với mức tăng 38,7% ghi nhận trong quý liền trước. Lợi nhuận trước thuế lũy kế tăng 38,6% trong 6T2024, đạt hơn 15.600 tỷ và hoàn thành 57,6% kế hoạch năm.

Các chỉ số thanh khoản vẫn đang được duy trì ở mức cao, với CAR là 14,5% (+0.3%p theo quý, đã bao gồm tác động tiêu cực của việc chia cổ tức bằng tiền) và tỷ lệ huy động vốn ngắn hạn cho vay trung và dài hạn (SFMLL) là 24,2% cho thấy khả năng chống chịu mạnh mẽ của ngân hàng trong điều kiện kém khả quan. Trên cơ sở đó, TCB được khuyến nghị tiềm năng tăng giá lên tới 20%.

VPB là cổ phiếu ngân hàng được khuyến nghị tiềm năng tăng giá cao nhất lên tới 26%. Trong nửa đầu năm 2024, VPB ghi nhận tăng trưởng tín dụng gần 7% so với 2023, đạt 647.7 nghìn tỷ. Chất lượng tài sản nội bảng tuy có sự suy giảm theo quý nhưng nhìn tổng thể có phần cải thiện. Tỷ lệ nợ xấu tăng lên 5,08%, tăng 24bps so với Q1 nhưng giảm 144bps so với cùng kỳ, trong khi tỷ lệ bao phủ nợ xấu chốt quý tại 48,1%, giảm 5,4%p so với quý 1 nhưng cải thiện 5,1%p so với cùng kỳ.

Tỷ lệ nợ xấu mở rộng giảm 23bps so với Q1 và 181bps so với cùng kỳ xuống còn 12,9%. Điểm tích cực được ghi nhận trong quý 2 của VPB có thể kể đến như tỷ trọng trái phiếu dưới chuẩn giảm mạnh xuống 17,8% từ 27,4% Q1/2024 (giảm 53,8% giá trị).

Mặc dù tăng trưởng lợi nhuận có phần chậm lại trong Q2/2024, mức tăng của VPB vẫn cao hơn đa phần các ngân hàng tương đương trong nửa đầu năm. Trong 6T2024, tổng thu nhập hoạt động hợp nhất đạt hơn 29 nghìn tỷ đồng, tăng 17,5% trong khi lợi nhuận trước thuế tăng gần 68%, đạt hơn 8.600 tỷ. Đây là thành quả của sự cải thiện hiệu quả hoạt động của cả hệ sinh thái, đặc biệt từ việc giảm lỗ ghi nhận tại các công ty con (lỗ giảm từ 3,725.7 tỷ trong 6T2023 xuống còn 707.6 tỷ trong 6T2024).

Cuối cùng là ACB, chất lượng tài sản có xu hướng giảm trong Q2/2024. Cụ thể, giá trị nợ xấu tăng 10,5% trong quý hay 38% từ đầu năm, đẩy tỷ lệ nợ xấu (NPL) tăng 3bps lên 1,48%. Trong khi đó, tỷ lệ dự phòng rủi ro tín dụng (LLR) giảm nhẹ 0,6% điểm phần trăm theo quý xuống 76,4%. Ở chiều tích cực, tỷ lệ nợ xấu mở rộng, bao gồm nợ nhóm 2, đã giảm 22bps xuống 2,01%.

Lũy kế 6T2024, lợi nhuận trước thuế của ACB đạt 10,5 nghìn tỷ, tương đương 48% kế hoạch năm. Tăng trưởng tín dụng của ACB tương đối khả quan, triển vọng NIM không mấy thuận lợi và thiếu lợi thế từ nền thu nhập thấp, vì vậy, tăng trưởng lợi nhuận của ACB có thể không ấn tượng như các ngân hàng tương tự trong năm 2024. Mặc dù vậy, Mirae Asset vẫn khuyến nghị tiềm năng tăng giá lên tới 18%.

Xem thêm tại vneconomy.vn