Mốc lợi nhuận vạn tỷ dần “lỗi thời”: Đã có 5 nhà băng lãi trên 1 tỷ USD, tổng lãi các ngân hàng trên sàn vượt 255.000 tỷ đồng

Ảnh minh họa

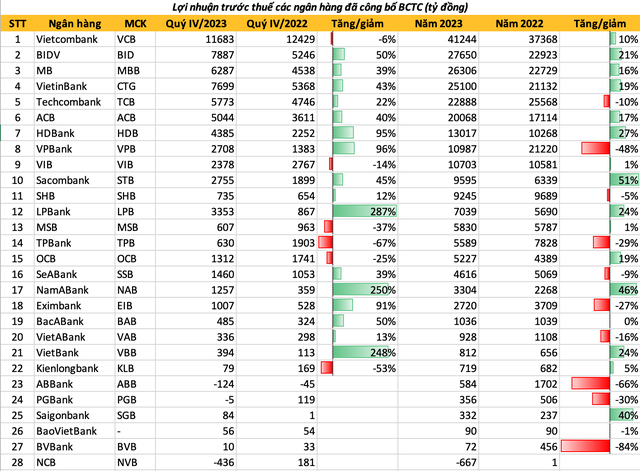

7 ngân hàng báo lãi trên 20.000 tỷ trong năm 2023

Dù đối mặt với nhiều khó khăn, vẫn có 10 ngân hàng đạt được lợi nhuận trước thuế trên 10.000 tỷ đồng trong năm 2023 là Vietcombank, BIDV, MB, Agribank, VietinBank, Techcombank, ACB, HDBank, VPBank và VIB.

Còn nhớ năm 2017, Vietcombank là ngân hàng đầu tiên ghi lợi nhuận vượt 10.000 tỷ đồng. Đến nay, sau 6 năm, số lượng thành viên của "Câu lạc bộ lãi vạn tỷ" đã tăng lên gấp 10 lần. Đáng chú ý, đã có tới 7 ngân hàng lãi trên 20.000 tỷ đồng, trong đó 5 ngân hàng đạt lợi nhuận trên 1 tỷ USD là Vietcombank, BIDV, MB, Agribank và VietinBank.

Kết thúc năm 2023, tổng lợi nhuận hợp nhất trước thuế của 27 ngân hàng niêm yết và giao dịch trên thị trường UPCoM đạt gần 255.300 tỷ đồng, tương đương 10,3 tỷ USD. Nếu tính cả Agribank, số lãi mà các ngân hàng này tạo ra trong năm vừa qua lên tới 280.700 tỷ đồng, tương đương 11,3 tỷ USD. Trong đó, 10 ngân hàng đứng đầu có tổng lợi nhuận gần 223.500, chiếm 80%.

Năm qua, ngân hàng quốc doanh áp đảo so với nhóm tư nhân trên bảng xếp hạng lợi nhuận, nhờ vào xu hướng thận trọng trích lập dự phòng tín dụng trong các năm trước.

Trong đó, Vietcombank vẫn là quán quân toàn ngành và bỏ xa các nhà băng khác trong hệ thống. Báo cáo tài chính cho biết, lợi nhuận trước thuế năm 2023 của Vietcombank đạt 41.244 tỷ đồng, tăng 10% và xác lập kỷ lục lợi nhuận mới trong ngành ngân hàng.

4 ngân hàng đứng sau Vietcombank có lợi nhuận ngang ngửa nhau. Trong đó, BIDV báo lãi trước thuế 27.650 tỷ đồng, MB đạt 26.306 tỷ đồng, VietinBank đạt 25.100 tỷ đồng và Agribank ước tính đạt 25.400 tỷ đồng.

Đây là năm đầu tiên MB lọt Top 3 lợi nhuận toàn ngành, không chỉ vượt VietinBank, Agribank mà còn cách khá xa các ngân hàng cổ phần lớn như Techcombank (22.888 tỷ đồng), ACB (20.068 tỷ đồng), VPBank (10.987 tỷ đồng),…

Năm 2023, có 15 trên 28 ngân hàng (gồm 27 ngân hàng trên sàn và Agribank) ghi nhận lợi nhuận tăng trưởng dương. Trong đó, Sacombank có tốc độ tăng trưởng lợi nhuận mạnh nhất, lên tới 51% so với năm 2022. Các ngân hàng tăng trưởng lợi nhuận cao tiếp theo là Nam A Bank (+46%), Saigonbank (+40%), HDBank (+27%), VietBank (+24%), BIDV (+21%).

Ngược lại, có tới 13 ngân hàng sụt giảm lợi nhuận và báo lỗ. Trong đó, Ngân hàng Bản Việt giảm mạnh nhất (-84%), đứng sau lần lượt là ABBank (-66%) và VPBank (-48%). Ngân hàng duy nhất trên sàn chứng khoán báo lỗ trong năm 2023 là NCB.

Lợi nhuận ngành ngân hàng được kỳ vọng tăng trưởng tốt hơn trong năm 2024

Theo kết quả điều tra của NHNN, tình hình kinh doanh và lợi nhuận trước thuế của hệ thống ngân hàng trong quý IV/2023 có sự cải thiện nhẹ so với quý trước nhưng thấp hơn nhiều so với mức kỳ vọng ghi nhận tại kỳ điều tra trước. Đánh giá tổng thể năm 2023, các TCTD nhận định tình hình kinh doanh chưa đạt được như kỳ vọng và điều chỉnh giảm mạnh kỳ vọng về tốc độ tăng trưởng lợi nhuận trước thuế so với mức dự báo tại kỳ điều tra trước.

Với tình hình kinh doanh và lợi nhuận trước thuế năm 2023 tăng trưởng ở mức thấp và chưa đạt được như kỳ vọng, các TCTD kỳ vọng tình hình kinh doanh sẽ khả quan hơn từ quý I/2024 và cả năm 2024 nhưng lợi nhuận trước thuế có thể phục hồi chậm hơn so với tình hình kinh doanh.

Trong báo cáo mới công bố, Chứng khoán SSI cho rằng, 2024 vẫn tiếp tục là một năm đầy thách thức đối với ngành ngân hàng về chất lượng tài sản. Mặc dù vậy, tình hình chung sẽ có sự cải thiện so với năm 2023, phần lớn là nhờ vào chi phí vốn đã giảm về mức thấp hơn nhiều so với 2023 và lợi nhuận trước dự phòng (PPOP) có sự cải thiện giúp các ngân hàng có dư địa để tạo một bộ đệm dự phòng tốt hơn.

Trong kịch bản cơ sở của SSI, tăng trưởng GDP có thể phục hồi trong khoảng từ 6,0% - 6,5%, lãi suất trung bình cả năm duy trì quanh mức thấp nhất trong thập kỷ trở lại đây và NHNN sẽ có ứng phó linh hoạt trong cơ chế ghi nhận và trích lập dự phòng nợ xấu. Theo ước tính của SSI, tăng trưởng lợi nhuận trước thuế năm 2024 của các ngân hàng thuộc phạm vi nghiên cứu dự kiến đạt 15,4%, đây là mức tăng trưởng tốt hơn so với mức 4,6% trong năm 2023.

Với góc nhìn tích cực hơn, Chứng khoán BIDV (BSC) kỳ vọng tăng trưởng lợi nhuận toàn ngành ngân hàng sẽ phục hồi (dự báo lợi nhuận sau thuế của danh sách theo dõi tăng trưởng 20% trong 2024 so với mức 4% trong 2023) với động lực chính đến từ sự nở ra của tỷ lệ thu nhập lãi cận biên (NIM), tuy nhiên tốc độ nhanh hay chậm sẽ phụ thuộc vào diễn biến của cầu tín dụng và chất lượng tài sản.

Trong kịch bản cơ sở với nền lãi suất huy động được duy trì thấp và tăng trưởng tín dụng dần cải thiện, BSC dự báo NIM trung bình của danh sách theo dõi tăng khoảng 0,07 điểm % trong 2024, từ đó giúp thu nhập lãi thuần dự kiến tăng trưởng 19% so với năm 2023 và là động lực chính cho lợi nhuận sau thuế dự kiến tăng trưởng 20%.

Theo BSC, yếu tố bất ngờ đối với dự báo của trên sẽ đến từ tốc độ phục hồi của nhu cầu tín dụng, đặc biệt là những chuyển biến tích cực trên thị trường BĐS, từ đó giúp các ngân hàng cải thiện được lãi suất đầu ra. Chỉ báo sớm cho việc nhu cầu tín dụng dụng quay trở lại có thể đến từ thời điểm các nhà băng đồng loạt tăng lãi suất tiền gửi trở lại, cho thấy có áp lực tăng cường huy động để hỗ trợ giải ngân.

Xem thêm tại cafef.vn