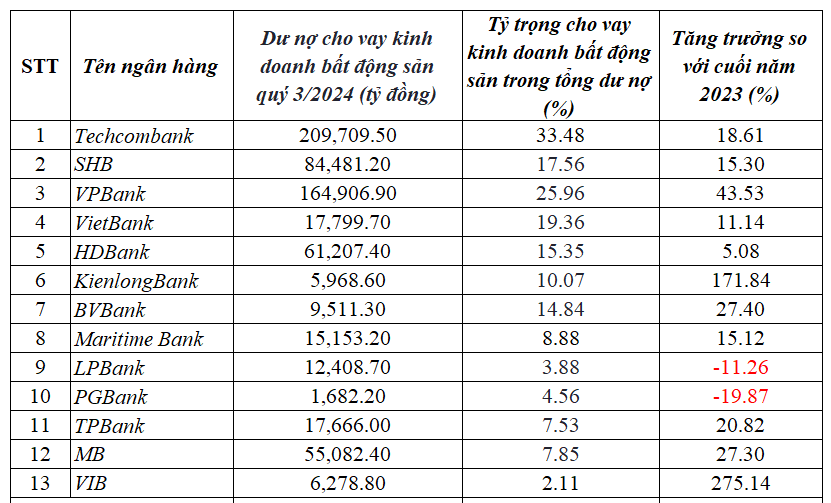

Theo thống kê của TBTCVN từ các ngân hàng niêm yết, tổng dư nợ tín dụng bất động sản của 13 ngân hàng hạch toán chi tiết khoản mục cho vay kinh doanh bất động sản đạt 661,86 nghìn tỷ đồng tính đến cuối quý III/2024, tăng 23,1% so với cuối năm 2023. Trong đó, 11/13 ngân hàng ghi nhận dư nợ cho vay bất động sản tăng trong khi có hai nhà băng sụt giảm là LPBank và PGBank.

Tín dụng tăng trưởng thần tốc

Cụ thể, Techcombank là ngân hàng bơm vốn tín dụng cho hoạt động kinh doanh bất động sản lớn nhất, với dư nợ gần 210 nghìn tỷ đồng, tăng 18,6% so với cuối năm 2023. Đây cũng là ngân hàng có tỷ trọng cho vay bất động sản lớn nhất trong tổng dư nợ tính theo danh sách được thống kê (33,48%).

Tiếp đó là VPBank với dư nợ cho vay bất động sản đạt 164.907 tỷ đồng, tăng 43,5% so với cuối năm 2023, chiếm gần 26% tổng số tiền cho vay khách hàng.

Các nhà băng khác cũng cho vay bất động sản đạt khá lớn, trên 50.000 tỷ đồng như: SHB, HDBank và MB. Trong đó, HDBank ghi nhận dư nợ bất động sản 61.207 tỷ đồng cuối quý III/2024, tăng nhẹ 5% so với cuối năm ngoái, chiếm 15,35% tổng dư nợ. MB cho vay kinh doanh bất động sản 55.082 tỷ đồng, tăng 27,3% so với cuối năm 2023, chiếm 7,85% tổng dư nợ vay.

Một số ngân hàng như: VietBank, TPBank, Maritime Bank và LPBank cho vay bất động sản trên 10.000 tỷ đồng. Còn lại các ngân hàng Bản Việt, VIB, Kienlongbank và PGBank cho vay kinh doanh bất động sản ở mức thấp, dưới 10.000 tỷ đồng.

|

Xét về tốc độ tăng trưởng dư nợ, VIB đẩy mạnh cho vay bất động sản ba quý đầu năm 2024, với tốc độ tăng trưởng 275,1%, nâng dư nợ cho vay bất động sản từ 1.673 tỷ đồng lên gần 6.279 tỷ đồng. Tuy nhiên, tỷ trọng cho vay bất động sản chiếm tỷ trọng nhỏ khoảng 2,1% dư nợ tín dụng của nhà băng này.

Kienlongbank cũng ghi nhận mức tăng mạnh dư nợ tín dụng bất động sản 171,9%, đưa dư nợ tín dụng kinh doanh bất động sản từ 2.196 tỷ đồng lên 5.968 tỷ đồng, chiếm 10,07% tổng dư nợ.

| Trong vòng 2 năm, dữ liệu của TBTCVN cho thấy, tín dụng cho vay kinh doanh bất động sản tại Techcombank tăng gấp đôi, từ 98 nghìn tỷ đồng cuối quý 3/2022 lên gần 210 nghìn tỷ đồng cuối quý 3/2024. Dư nợ lĩnh vực này tại SHB và VPBank cũng tăng trưởng thần tốc, gấp 3 lần chỉ sau 2 năm. |

Ở chiều ngược lại, PGBank và LPBank là hai ngân hàng ghi nhận giảm dư nợ cho vay ở lĩnh vực này với tỷ lệ giảm lần lượt là 19,9% và 11,2%, lần lượt chỉ còn 1.682 tỷ đồng và 12.408 tỷ đồng.

Xét về tỷ trọng, tín dụng bất động sản đóng vai trò hết sức quan trọng trong cấu trúc tín dụng của Techcombank khi dư nợ tín dụng lĩnh vực bất động sản chiếm tỷ trọng lớn trong tổng dư nợ tín dụng cho vay khách hàng doanh nghiệp và tín dụng cho vay mua nhà ở mức cao với cho vay khách hàng cá nhân. Tỷ trọng cho vay kinh doanh bất động sản nhà băng này ở mức 33,48% cuối quý 3 và trên đà tăng từ mức 24% sau hai năm.

Tại VPBank, dư nợ cho vay bất động sản chiếm 25,96% tổng dư nợ. Một số ngân hàng khác có tỷ trọng cho vay bất động sản ở mức cao có thể kể đến như: Vietbank (19,4%); SHB, HDBank…

Các số liệu nêu trên chưa tính đến các khoản cho vay "ẩn mình" dưới dạng phục vụ nhu cầu đời sống để mua nhà ở, xây dựng hay cải tạo nhà ở.

Tính chung toàn ngành, theo thống kê của Ngân hàng Nhà nước (NHNN), đến cuối tháng 9/2024, dư nợ cho vay bất động sản đạt 3,15 triệu tỷ đồng, tăng 9,15% so với cuối năm ngoái và cao hơn 0,15% so với tốc độ tăng trưởng tín dụng chung của nền kinh tế.

Lưu tâm kiểm soát rủi ro

Trong bối cảnh thị trường bất động sản trầm lắng 2 năm qua, nguồn cung nhỏ giọt thì dòng vốn tín dụng vẫn đổ mạnh vào thị trường và chôn chặt trong nhiều dự án. Những biến động trong thị trường bất động sản cần được theo dõi sát sao, trong trường hợp thị trường bất động sản phục hồi chậm, trầm lắng có thể ảnh hưởng trực tiếp đến chất lượng tài sản của ngân hàng.

Bình luận về vấn đề này, trao đổi với phóng viên TBTCVN, Luật sư Trương Thanh Đức - Giám đốc Công ty Luật ANVI cho rằng, một mặt tăng trưởng tín dụng vào lĩnh vực bất động sản hoàn toàn bình thường vì theo cung cầu thị trường, song cần lưu ý rủi ro nếu ngân hàng cứ sa đà rót vốn, kiểm soát không tốt chất lượng tín dụng, hay dự án, phương án triển khai không hiệu quả, thiếu khả thi thì nguy cơ rất lớn và nghiêm trọng.

Vốn ứ đọng gây nhiều nguy cơ Bình thường bất động sản là một lĩnh vực tiềm năng. Việc thị trường đóng băng song giá cao và kém thanh khoản do vướng mắc pháp lý và lỗi của thể chế khi chặn đứng nguồn cung. Điều này khiến bao nhiêu vốn ứ đọng, thậm chí người dân cũng khốn khổ, giá nhà cao và không có nhà để ở. Ngân hàng đứng trước nguy cơ không thu hồi được vốn nhưng vẫn phải trả lãi cho người dân và phải hợp thức hoá thông qua chính sách cơ cấu lại nợ, giữ nguyên nhóm nợ. Cũng không loại trừ khả năng ngân hàng khó thu được gốc lại phải cho vay thêm, nuôi nợ để tránh nợ quá hạn. Như vậy, nguy cơ và rủi ro lớn nhưng xuất phát từ nhiều lý do, trong đó, sai lầm lớn nhất là chặn nguồn cung khiến nhà ở thiếu hụt. |

Cũng theo ông Đức, tỷ trọng cho vay bất động sản trong tổng dư nợ có thể cao hơn vẫn an toàn, nếu không xảy ra những rủi ro như: dịch bệnh, chiến tranh hay điều hành chính sách không hợp lý để xảy ra tình trạng tăng giá bất thường nhưng dự án đình trệ, gây méo mó thị trường.

Việc kiểm soát rủi ro với tín dụng bất động sản thông qua nhiều quy định như: trần cho vay bất động sản trong tổng dư nợ của một định chế, tỷ lệ vốn ngắn hạn cho vay trung và dài hạn, tỷ trọng rủi ro với tín dụng bất động sản được áp dụng trong tính tổng tài sản có rủi ro khi kiểm soát tỷ lệ an toàn vốn tối thiểu (CAR).

Phát biểu tại nghị trường Quốc hội mới đây, Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng cho biết, việc các tổ chức tín dụng cấp tín dụng vào các lĩnh vực nào và tỷ lệ là bao nhiêu hoàn toàn phụ thuộc vào sự quyết định của tổ chức tín dụng, trên cơ sở tùy thuộc vào nguồn vốn của họ huy động. Toàn hệ thống ngân hàng huy động chủ yếu ngắn hạn, lên đến 80% trong khi cho vay dự án bất động sản với giá trị lớn và kỳ hạn dài, do đó, các ngân hàng sẽ phải cân đối, đảm bảo an toàn để khi người dân rút tiền, ngân hàng sẵn sàng có khả năng chi trả.

"Về mặt quy định pháp luật, chúng tôi có chỉ tiêu sử dụng vốn ngắn hạn để cho vay trung, dài hạn và hiện quy định không được vượt quá 30%. Còn trong giám sát hàng ngày, NHNN có những cảnh báo đối với các tổ chức tín dụng có tiềm ẩn rủi ro để đảm bảo an toàn hệ thống" - Thống đốc nêu rõ.

Thị trường đang đặt nhiều kỳ vọng, sớm phục hồi nhờ nguồn cung dự án sẽ cải thiện sau khi các đạo luật mới thi hành và thẩm thấu vào thị trường, qua đó, giúp tháo gỡ phần lớn các vướng mắc pháp lý cho các dự án phát triển bất động sản đã và đang hình thành trong tương lai./.