Nhận diện lực cản tăng trưởng tín dụng năm 2024

Năm 2023, nền kinh tế khởi đầu với những áp lực đè nặng khi kinh tế toàn cầu suy yếu, lạm phát cao, Cục Dự trữ Liên bang Mỹ (Fed) liên tục nâng lãi suất; ở trong nước, sản xuất và xuất khẩu đình trệ cho đến nửa đầu năm 2023. Trên thị trường tài chính, sự nghi ngờ, bất an và thận trọng được đẩy lên cao độ sau những biến cố lớn xảy ra trên thị trường trái phiếu doanh nghiệp, chứng khoán, bảo hiểm và sự kiện ngân hàng SCB bị đưa vào diện kiểm soát đặc biệt. Trong bối cảnh hầu hết các kênh dẫn vốn của nền kinh tế đều ách tắc, tín dụng ngân hàng càng bị đè nặng thêm áp lực.

CHÍNH SÁCH TIỀN TỆ ĐI GIỮA LẰN RANH

Cuối quý 1/2023, sau khi bước đầu ổn định tình hình tại ngân hàng SCB, đảm bảo quyền lợi cho người gửi tiền; giữ vững thanh khoản cho hệ thống ngân hàng, Ngân hàng Nhà nước đã liên tục 4 lần điều chỉnh giảm các mức lãi suất điều hành, với mức giảm 0,5-2,0%/năm trong bối cảnh lãi suất thế giới tiếp tục tăng và neo ở mức cao, tạo điều kiện để giảm mặt bằng lãi suất cho vay của thị trường.

Việc Ngân hàng Nhà nước áp dụng chính sách tiền tệ phân kỳ với các ngân hàng trung ương lớn trên thế giới từng làm dấy lên lo ngại về lạm phát và tỷ giá.

Tuy nhiên, khép lại năm 2023, lạm phát bình quân của Việt Nam tăng 3,25% so với năm 2022 (theo Tổng cục Thống kê). Ngân hàng Nhà nước cho biết tỷ giá tăng khoảng hơn 2%. Lãi suất tiền gửi và cho vay mới của các ngân hàng thương mại đã giảm khoảng hơn 2%/năm so với cuối năm 2022. Tăng trưởng tín dụng bứt tốc trong tháng cuối năm 2023, đạt 13,5% cả năm.

"Mặc dù tăng 13,5%, nhưng trên nền số dư khoảng 12 triệu tỷ đồng vào cuối năm 2022, chúng tôi đã đưa vào nền kinh tế gần 1,5 triệu tỷ đồng", Phó Thống đốc Ngân hàng Nhà nước Đào Minh Tú ước tính.

Bước sang năm 2024, Ngân hàng Nhà nước đã giao toàn bộ định mức tăng trưởng tín dụng cả năm là 15% cho toàn hệ thống trong ngày làm việc đầu tiên của năm mới.

Nói thêm về điều hành tín dụng, ông Phạm Chí Quang, Vụ trưởng Vụ Chính sách tiền tệ (Ngân hàng Nhà nước), cho biết nhà điều hành luôn phải “liệu cơm gắp mắm”. Bởi lẽ, các tổ chức quốc tế luôn cảnh báo về hệ số đòn bẩy tài chính của quốc gia, đi cùng với đó là rủi ro an toàn hệ thống, rủi ro an ninh tài chính của Việt Nam.

Theo ông Quang, mặc dù thời gian qua, Ngân hàng Nhà nước đã có nhiều giải pháp đồng bộ, chấn chỉnh nhưng nợ xấu trong hệ thống ngân hàng đến nay đã gần 5%/tổng dư nợ. Áp lực nợ xấu với hệ thống ngân hàng chưa vơi vì rủi ro suy thoái của nền kinh tế còn lớn, dẫn đến khả năng trả nợ của người dân, doanh nghiệp suy giảm mạnh. Điều này ảnh hưởng đến an toàn hệ thống ngân hàng.

Tính đến cuối năm 2023, tổng dư nợ (gồm gốc và lãi) được cơ cấu thời hạn trả nợ và giữ nguyên nhóm nợ theo Thông tư 02/2023/TT-NHNN đạt trên 171 ngàn tỷ đồng. Hiện, Ngân hàng Nhà nước đã rà soát, sẽ trình Chính phủ phương án kéo dài Thông tư 02 (sau tháng 6/2024) để tháo gỡ khó khăn cho người dân, doanh nghiệp.

Ngân hàng Nhà nước.

Vì vậy, Ngân hàng Nhà nước vẫn cần quản lý theo định mức tăng trưởng tín dụng để đảm bảo mức tăng phù hợp với năng lực của mỗi ngân hàng và vốn đến đúng đích.

“Ngân hàng Nhà nước sẵn sàng xem xét tăng chỉ tiêu tín dụng cho các ngân hàng nhưng trong điều kiện vĩ mô của nền kinh tế cho phép và quan trọng nhất là phải đảm bảo chất lượng tín dụng, dòng vốn hiệu quả, đúng mục đích”, Phó Thống đốc Đào Minh Tú nhấn mạnh.

Phó Thống đốc cũng cho biết, thời gian tới, Ngân hàng Nhà nước tiếp tục chỉ đạo các tổ chức tín dụng hướng tín dụng vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên và các động lực tăng trưởng (đầu tư, tiêu dùng, xuất khẩu) theo chủ trương của Chính phủ; kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro.

Riêng với lĩnh vực bất động sản, quan điểm nhất quán của Ngân hàng Nhà nước là đưa tín dụng vào những dự án thuộc phân khúc có nhu cầu thực của đại đa số người dân, đặc biệt là các dự án nhà ở xã hội, nhà ở cho công nhân.

Thông tin thêm về tín dụng bất động sản, bà Hà Thu Giang, Vụ trưởng Vụ Tín dụng các ngành kinh tế (Ngân hàng Nhà nước) cho biết đến cuối năm 2023, dư nợ tín dụng đối với lĩnh vực bất động sản khoảng 2,75 triệu tỷ đồng, tăng 6,75% so với 2022. Trong đó, dư nợ đối với kinh doanh bất động sản đạt mức tăng trên 22%; lĩnh vực tiêu dùng bất động sản giảm nhẹ 0,7%.

Đối với gói tín dụng ưu đãi cho nhà ở xã hội, ngoài 120 ngàn tỷ đồng đã được 4 ngân hàng thương mại có vốn nhà nước cam kết, mới đây TPBank cũng đã tham gia với quy mô khoảng 5.000 tỷ đồng.

“Hiện nay đã có 26 tỉnh, thành phố đã công bố dự án nhà ở xã hội với 58 dự án. Đến cuối tháng 11/2023, các ngân hàng thương mại đã cam kết giải ngân cho 12 dự án, tổng số tiền cam kết khoảng 5.000 tỷ đồng, giải ngân khoảng 428 tỷ đồng”, bà Giang cho biết.

TỔNG CẦU THẤP TẠO LỰC CẢN TĂNG TRƯỞNG TÍN DỤNG

Theo ông Phạm Chí Quang, do độ trễ của chính sách tiền tệ, mặt bằng lãi suất cho vay có thể giảm trong năm 2024, tạo điều kiện cho doanh nghiệp và người dân tiếp cận tín dụng.

“Khoảng 80% nguồn vốn của các ngân hàng thương mại hiện nay đến từ huy động ngắn hạn và 20% đến từ trung và dài hạn. Trong khi đó, trên 50% dư nợ tín dụng là cho vay trung và dài hạn.

Do đó, dù lãi suất huy động tại các ngân hàng thương mại có xu hướng giảm trong thời gian qua nhưng 50% dư nợ tín dụng lại nằm ở cho vay trung và dài hạn. Lãi suất cho vay trung và dài hạn của các ngân hàng thương mại được tính toán trên cơ sở lãi suất huy động trung và dài hạn (12 tháng hoặc trên 20 tháng) cộng với biên độ, dẫn đến lãi suất cho vay trung và dài hạn sẽ giảm chậm hơn nhiều so với lãi suất huy động”, ông Quang lý giải về việc mặt bằng lãi suất cho vay giảm chậm hơn so với lãi suất huy động.

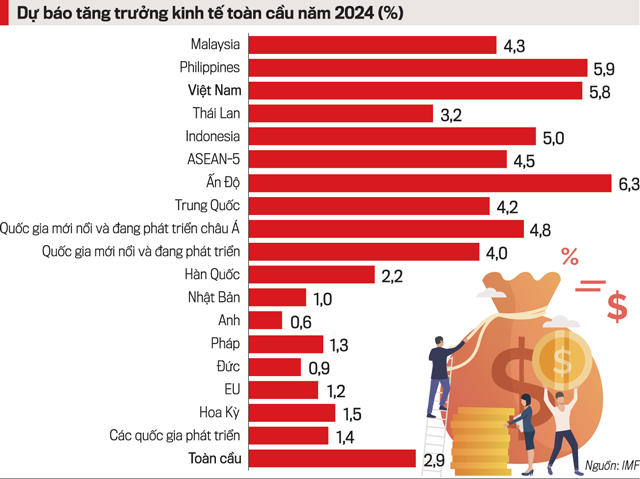

Theo Vụ trưởng Vụ Chính sách tiền tệ, các dự báo cho thấy, năm 2024 tiếp tục là một năm đầy khó khăn với kinh tế thế giới. Điều này sẽ tác động đến nền kinh tế có độ mở lớn như Việt Nam. Đặc biệt, tổng cầu thế giới có nguy cơ suy giảm khi Mỹ và một số nền kinh tế lớn của châu Âu dự báo suy thoái nhẹ.

Hồi tháng 10/2023, IMF dự báo tăng trưởng kinh tế toàn cầu năm 2024 là 2,9% thấp hơn mức 3% năm 2023 và 3,8% bình quân giai đoạn 2000 – 2019. Tăng trưởng kinh tế toàn cầu được dự báo phục hồi nhẹ lên mức 3,2% vào năm 2025...

Nội dung bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 02-2024 phát hành ngày 08-1-2024. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam

Xem thêm tại vneconomy.vn