NHNN thiết lập ngưỡng chặn cứng, lãi suất liên ngân hàng tăng lên mức cao nhất 11 tháng

Ảnh minh họa

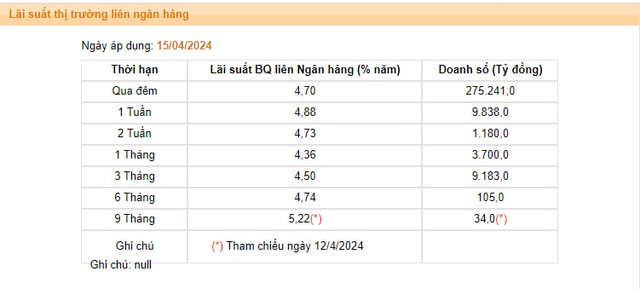

Theo số liệu mới nhất được Ngân hàng Nhà nước (NHNN) công bố, lãi suất VND bình quân liên ngân hàng tại kỳ hạn qua đêm (kỳ hạn chính chiếm khoảng 90% giá trị giao dịch) trong phiên 15/4 đã tăng lên 4,7%/năm– mức cao nhất kể từ trung tuần tháng 5/2023.

Cùng với kỳ hạn qua đêm, lãi suất hầu hết kỳ hạn chủ chốt khác đều đã vượt 4%/năm và chạm mức cao nhất trong gần 1 năm qua như: kỳ hạn 1 tuần là 4,88%; kỳ hạn 2 tuần là 4,73%; kỳ hạn 1 tháng 4,36%.

Không chỉ thể hiện qua diễn biến lãi suất liên ngân hàng, thanh khoản của hệ thống cũng phát tín hiệu thắt chặt hơn khi những phiên giao dịch gần đây đã xuất hiện ngày càng nhiều nhà băng cần đến nguồn hỗ trợ của Nhà điều hành.

Theo đó, phiên 16/4 có tới 10 thành viên thị trường vay 12.000 tỷ đồng qua kênh cầm cố giấy tờ có giá (OMO) của Ngân hàng Nhà nước, với kỳ hạn 7 ngày và lãi suất 4%/năm. Trước đó, cũng đã có 8 thành viên và 2 thành viên tìm đến kênh hỗ trợ của NHNN trong phiên 15/4 và 12/4 với khối lượng trúng thầu OMO đạt gần 12.000 tỷ đồng và 10.000 tỷ đồng.

Mặc dù, tích cực "bơm tiền" hỗ trợ hệ thống, song NHNN vẫn duy trì hoạt động chào thầu tín phiếu 28 ngày với lãi suất trúng thầu tăng dần. Đến ngày 16/4, có 3/4 thành viên tham gia trúng thầu tín phiếu với khối lượng 550 tỷ đồng và lãi suất là 3,59% - mức cao nhất kể từ đầu chu kỳ và là mức cao nhất kể từ đợt phát hành kết thúc vào trung tuần tháng 3/2023.

Giới phân tích nhận định, việc sử dụng song song hai công cụ tín phiếu và OMO cho thấy, NHNN muốn thiết lập một vùng giá sàn chắc chắn cho lãi suất liên ngân hàng thông qua lãi suất trúng thấu tín phiếu và lãi suất OMO. Vi vậy, việc lãi suất liên ngân hàng tăng mạnh được coi là hệ quả cũng như định hướng điều hành của NHNN.

Cụ thể, sau khi hút về lượng lớn thanh khoản dư thừa thông qua tín phiếu, NHNN tiếp tục thực hiện các đợt phát hành tín phiếu mới nhằm đưa ra thông điệp cho thị trường rằng: Nhà điều hành sẵn sàng đưa ra một mức suất đủ hấp dẫn để các ngân hàng dư thừa thanh khoản tìm đến kênh tín phiếu thay vì cho vay lãi suất thấp trên liên ngân hàng, qua đó khiến lãi suất trên thị trường liên ngân hàng khó giảm sâu; với các ngân hàng cần nguồn hỗ trợ, NHNN sẵn sàng cho vay qua kênh OMO nhưng các nhà băng này phải chấp nhận mức lãi suất không rẻ và cố định là 4%/năm.

Hoạt động điều hành này nhằm phục vụ mục tiêu kép là vừa đảm bảo thanh khoản cho hệ thống ngân hàng nhằm duy trì mặt bằng lãi suất thấp trên thị trường 1, đồng thời giảm sức ép lên tỷ giá (thông qua việc thu hẹp lãi suất USD - VND trên thị trường liên ngân hàng) trong bối cảnh giá USD tại các ngân hàng liên tục tăng mạnh trong những phiên gần đây.

Ghi nhận trong phiên 17/4, dù NHNN đã liên tục tăng mạnh tỷ giá trung tâm để nâng giá giá trần theo biên độ 5%, song các ngân hàng lớn như Vietcombank, VietinBank, BIDV, MB, Techcombank vẫn niêm yết giá bán USD sát, thậm chí kịch mức trần cho phép 25.443 VND/USD.

Theo Chứng khoán Vietcombank (VCBS), trong thời gian tới, NHNN sẽ sử dụng linh hoạt công cụ mua kỳ hạn giấy tờ có (OMO) và bán tín phiếu trên thị trường mở. Mua kỳ hạn có thể được sẽ dụng nhằm đáp ứng thanh khoản ngắn hạn, và vẫn sẽ mang tính định hướng, truyền tải thông điệp điều hành chính sách tiền tệ. Đồng thời, tín phiếu vẫn sẽ được phối hợp sử dụng, đặc biệt khi khối lượng gọi thầu trước đó sẽ dần đáo hạn vào tuần thứ hai của tháng 4.

"Động thái điều hành của NHNN trên thị trường mở, nhằm giảm áp lực tỷ giá cũng sẽ không gây ra những thay đổi quá nhanh về thanh khoản trong hệ thống ngân hàng; thay vào đó, việc duy trì mặt bằng lãi suất thấp, hỗ trợ khả năng tiếp cận vốn của doanh nghiệp và người dân vẫn đang được ưu tiên", VCBS nhận định.

Xem thêm tại cafef.vn