Những 'cái bắt tay' chục nghìn tỷ giữa ngân hàng Việt với định chế tài chính Nhật Bản, Hàn Quốc, Singapore

Gần đây, làn sóng mua bán, sáp nhập (M&A) đang nóng lên với nhiều thương vụ diễn ra giữa ngân hàng Việt Nam và các định chế tài chính nước ngoài.

Theo đó, các ngân hàng Việt đua nhau lên kế hoạch tìm kiếm nhà đầu tư chiến lược nước ngoài và coi đây như là một yếu tố góp phần tạo nên sự thành công trong hoạt động kinh doanh và quảng bá thương hiệu của mình.

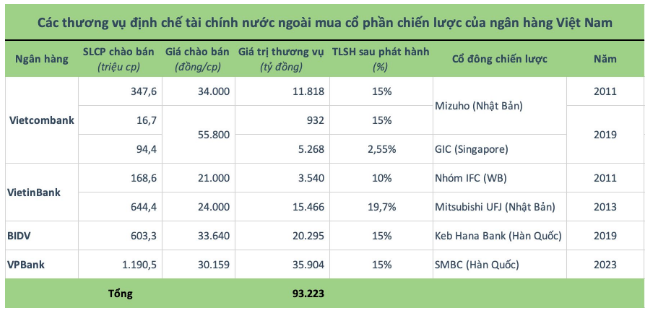

Các thương vụ đó chủ yếu tập trung trên nhóm ngân hàng có vốn Nhà nước như Vietcombank, VietinBank, BIDV. Tuy nhiên, VPBank là thương vụ có giá trị lớn nhất từ trước đến nay.

'Cú bắt tay' giữa ngân hàng Việt với các định chế tài chính hàng đầu

Đầu tiên, có thể kể đến 'cú bắt tay' giữa VietinBank (CTG) với IFC vào năm 2011. Theo đó, Vietinbank chào bán riêng lẻ 168,6 triệu cổ phiếu với giá 21.000 đồng/cp cho IFC và Quỹ đầu tư cấp vốn IFC, thành viên thuộc nhóm Ngân hàng Thế giới (WB). Giá trị tương ứng vào khoảng 3.540 tỷ đồng.

Với thương vụ này, nhóm IFC nắm 10% cổ phần tại ngân hàng của VietinBank nhưng đến nay đã không còn là cổ đông lớn sau khi không tham gia đợt chào bán riêng lẻ năm 2013 và nhiều lần giảm sở hữu.

>> Cập nhật tỷ lệ nắm giữ của khối ngoại tại 3 ngân hàng Big4

Ngoài ra, một 'gã khổng lồ' khác trong ngành tài chính Nhật Bản là Mitsubishi UFJ cũng nối gót đầu tư vào VietinBank trong đợt chào bán riêng lẻ 644,4 triệu cổ phần với giá 24.000 đồng/cp năm 2013. Giá trị thương vụ tương ứng vào khoảng 15.500 tỷ đồng.

|

| 'Cú bắt tay' giữa ngân hàng Việt với các định chế tài chính hàng đầu Nhật Bản, Hàn Quốc, Singapore |

Cùng năm 2011, Vietcombank (VCB)'bắt tay' Tập đoàn tài chính Mizuho (Nhật Bản). Theo đó, Mizuho đăng ký mua 347,6 triệu cổ phiếu phổ thông của Vietcombank với giá 34.000 đồng/cp. Giá trị khoản đầu tư tương ứng hơn 11.800 tỷ đồng, lớn nhất trong hoạt động M&A tại Việt Nam thời điểm đó.

Sau thương vụ, Mizuho trở thành đối tác chiến lược đầu tiên của Vietcombank cùng với một ghế trong HĐQT của ngân hàng.

>> NHNN ngỏ ý mời nhà đầu tư nước ngoài xử lý ngân hàng yếu kém

Đến năm 2019, Vietcombank tiếp tục chào bán riêng lẻ hơn 111 triệu cổ phiếu với giá 55.800 đồng/cp cho hai nhà đầu tư là quỹ đầu tư quốc gia của Singapore (GIC) và Mizuho, thu về khoảng 6.200 tỷ đồng. Trong đó, GIC mua 94,4 triệu cổ phần (tỷ lệ 2,55%) và Mizuho mua thêm 16,7 triệu cổ phần mới để duy trì tỷ lệ sở hữu 15% cổ phần.

|

| Các thương vụ định chế tài chính nước ngoài mua cổ phần chiến lược của ngân hàng Việt Nam |

Năm 2019, Keb Hana Bank (Hàn Quốc) cũng trở thành cổ đông chiến lược của BIDV (BID) sau khi mua hơn 603,3 triệu cổ phiếu trong đợt chào bán riêng lẻ với giá bán 33.640 đồng/cổ phiếu. Giá trị tương ứng vào khoảng 20.300 tỷ đồng, phá kỷ lục về giá trị thương vụ đầu tư chiến lược M&A ngành ngân hàng Việt Nam.

Đến năm 2023, kỷ lục của BIDV bị xô đổ bởi thương vụ Sumimoto Mitsui Banking Corp (SMBC - Nhật Bản) mua 15% vốn VPBank (VPB). Theo thoả thuận, VPBank chào bán riêng lẻ hơn 1,19 tỷ cổ phiếu cho nhà băng đến từ Nhật Bản với giá 30.159 đồng/cp, tương đương tổng giá trị hơn 35.900 tỷ đồng.

>> VPBank nới room ngoại lên 30%

Trước đó vào năm 2021, Công ty Tài chính Tiêu dùng SMBC (SMBCCF), một công ty con khác do Sumitomo Mitsui Financial Group (SMFG) sở hữu 100% vốn, đã mua lại 49% cổ phần của FE Credit từ VPBank. Giá trị thương vụ ước tính vào khoảng 1,4 tỷ USD tương ứng định giá FE Credit lên đến 2,8 tỷ USD.

Những lợi thế khi đón cổ đông ngoại

Nhìn lại chặng đường đón cổ đông ngoại là các định chế tài chính hàng đầu, các ngân hàng Việt đã có những thay đổi tích cực, thể hiện qua kết quả kinh doanh nhìn chung tăng trưởng mạnh. Bên cạnh việc củng cố năng lực tài chính, các ngân hàng còn nhận được sự hỗ trợ của cổ đông trong hoạt động điều hành, quản trị và quản lý rủi ro trong ngành ngân hàng.

Cụ thể, Vietcombank nhận được các dịch vụ hỗ trợ kỹ thuật trên nhiều hoạt động, bao gồm việc cử các chuyên gia và cung cấp các dịch vụ đào tạo cho ngân hàng cũng như đem lại các cơ hội hợp tác bán chéo sản phẩm giữa các bên.

>> Loạt thương vụ "kén rể ngoại" của ngân hàng Việt

Hay VietinBank nhận được sự hỗ trợ của cổ đông đến từ Nhật Bản trong hoạt động điều hành, quản trị và quản lý rủi ro trong ngành ngân hàng.

Riêng BIDV còn nhận được hỗ trợ từ ngân hàng hàng đầu Hàn Quốc trong các lĩnh vực gồm quản trị chiến lược, nâng cao quản trị rủi ro, đa dạng hoá các tài sản sinh lời, phát triển ngân hàng số, ngân hàng bán lẻ, và nâng cao phát triển nguồn nhân lực...

>> Những ngân hàng nào có thể được nới room ngoại lên 49%?

Xem thêm tại nguoiquansat.vn