Những dấu ấn ngành ngân hàng trong năm 2024

Cùng điểm lại những dấu ấn ngành ngân hàng trong năm 2024.

Kết quả điều hành tăng trưởng tín dụng

Trong năm 2024, Ngân hàng Nhà nước (NHNN) đặt mục tiêu tăng trưởng tín dụng khoảng 15% nhằm hỗ trợ tăng trưởng kinh tế và kiểm soát lạm phát.

Dù giai đoạn đầu năm, tăng trưởng tín dụng trong quý I/2024 đạt 0,98% so với cuối năm 2023. Nhưng tính đến ngày 7/12/2024, tăng trưởng tín dụng đạt 12,5%, cao hơn so với cùng kỳ năm 2023 (9%), cho thấy sự tăng tốc trong những tháng cuối năm.

Việc đạt được mục tiêu tăng trưởng tín dụng 15% trong năm 2024 được xem là một điểm nổi bật, góp phần quan trọng vào việc hỗ trợ tăng trưởng kinh tế và kiểm soát lạm phát.

Bên cạnh đó, NHNN tiếp tục chỉ đạo các TCTD đẩy mạnh triển khai các chương trình tín dụng như: Chương trình 120 nghìn tỷ đồng cho vay nhà ở xã hội, nhà ở công nhân, dự án cải tạo, xây dựng lại chung cư; Chương trình tín dụng đối với lĩnh vực lâm, thủy sản… Đặc biệt ngành Ngân hàng đã khẩn trương, kịp thời thực hiện các giải pháp hỗ trợ tháo gỡ khó khăn cho khách hàng bị ảnh hưởng bởi cơn bão số 3.

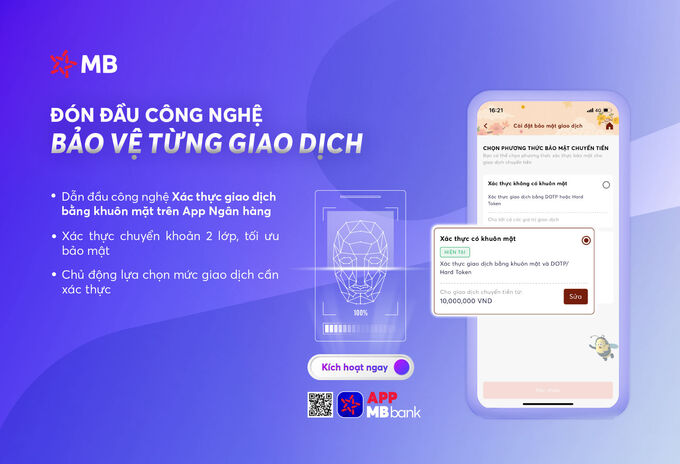

Triển khai xác thực sinh trắc học

Theo Quyết định số 2345/QĐ-NHNN ngày 18/12/2023, từ ngày 1/7/2024, khách hàng khi thực hiện một số giao dịch trực tuyến bắt buộc phải xác thực bằng sinh trắc học, như chuyển tiền có giá trị từ 10 triệu đồng trở lên hoặc tổng giá trị giao dịch trong ngày trên 20 triệu đồng.

Các ngân hàng đang gấp rút xác thực sinh trắc học trước thời hạn 1/1/2025. Nhiều ngân hàng, ví điện tử đã tích cực hỗ trợ người dùng xác thực sinh trắc học trên đa kênh, bao gồm tích hợp dịch vụ xác thực điện tử qua ứng dụng VNeID, nhằm đảm bảo giao dịch thông suốt và an toàn.

Tính đến tháng 12/2024, khoảng 38 triệu lượt khách hàng đã đăng ký thông tin sinh trắc học thành công.

Thông tin từ Hiệp hội Ngân hàng Việt Nam (VNBA) cho thấy, sau khi thực hiện xác thực sinh trắc học, số lượng vụ lừa đảo giảm đến 50% so với trước đây. Cùng với đó, số vụ lừa đảo giảm 50%, số lượng tài khoản nhận tiền lừa đảo cũng giảm trên 70% so với trung bình 7 tháng năm 2024. Đặc biệt, tại một số đơn vị không phát sinh vụ việc lừa đảo trong tháng 8 và tháng 9 vừa qua

Từ ngày 1/1/2025, khách hàng sẽ bị tạm khóa tài khoản thanh toán, dừng giao dịch, rút tiền ngân hàng bằng phương thức điện tử nếu không cập nhật thông tin giấy tờ tùy thân khớp với thông tin mở tài khoản ngân hàng cũng như không thực hiện xác thực sinh trắc học ngân hàng.

Chuyển giao bắt buộc các ngân hàng "0 đồng"

Trong năm 2024, Ngân hàng Nhà nước Việt Nam (NHNN) đã tiến hành chuyển giao bắt buộc hai ngân hàng "0 đồng" nhằm tái cơ cấu hệ thống ngân hàng và đảm bảo an toàn tài chính:

Ngân hàng Xây dựng Việt Nam (CBBank) được chuyển giao cho Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank).

Ngân hàng Đại Dương (OceanBank) được chuyển giao cho Ngân hàng TMCP Quân đội (MB).

Quá trình chuyển giao được thực hiện theo đúng quy định pháp luật và chủ trương của Đảng và Nhà nước, đảm bảo quyền lợi của người gửi tiền trước, trong và sau khi chuyển giao.

Còn 1 ngân hàng 0 đồng còn lại và ngân hàng TMCP Đông Á sẽ chuyển giao cho trong thời gian sớm nhất. Hiện các công việc đang tích cực triển khai theo đề án đã được phê duyệt.

Bình ổn, thu hẹp chênh lệch giá vàng trong nước và thế giới

Năm 2024, NHNN đã quay lại tổ chức đấu thầu vàng miếng vào tháng 4 năm 2024, sau gần 11 năm tạm ngưng hoạt động này.

Theo đó, NHNN đã tổ chức tổng cộng 9 phiên đấu thầu vàng miếng SJC, cung ứng hơn 48.000 lượng vàng ra thị trường. Tuy nhiên, vào ngày 27/5/2024, NHNN thông báo dừng hoạt động đấu thầu vàng miếng.

Mặc dù NHNN đã tăng cung vàng qua các phiên đấu thầu nhằm giảm chênh lệch giá giữa vàng trong nước và thế giới, nhưng kết quả không như mong đợi. Thống đốc NHNN, bà Nguyễn Thị Hồng, cho biết: "Qua 9 phiên đấu thầu, chênh lệch giá vàng giảm không được như kỳ vọng".

Cũng trong năm nay, NHNN tổ chức bán vàng trực tiếp qua các ngân hàng thương mại: Từ ngày 3/6/2024, NHNN bắt đầu bán vàng trực tiếp cho bốn ngân hàng thương mại nhà nước gồm Vietcombank, BIDV, Agribank và VietinBank và Công ty vàng bạc đá quý SJC. Các đơn vị này sau đó bán vàng trực tiếp tới người dân, nhằm thu hẹp khoảng cách giữa giá vàng trong nước và thế giới.

Trước khi triển khai bán vàng trực tiếp, chênh lệch giữa giá vàng trong nước và thế giới lên tới 15-18 triệu đồng/lượng. Sau khi thực hiện biện pháp này, chênh lệch đã giảm xuống còn 3-4 triệu đồng/lượng, góp phần bình ổn thị trường vàng trong nước.

Nhìn lại diễn biến giá vàng trong thời gian qua, giới chuyên môn nhận định, việc NHNN bán vàng cho 4 NHTM Nhà nước để các ngân hàng này bán vàng trực tiếp cho người dân là phương án phù hợp và chắc chắn sẽ thành công. Điểm cốt yếu nhất trong phương án can thiệp mới này là cơ chế giá cũng đã được cơ quan điều hành hoá giải. Với mức giá bán vàng hiện tại của NHNN và các NHTM thực hiện được nhận định là khá sát với giá thế giới, cơ quan điều hành làm chủ quá trình thu hẹp chênh lệch giá trong nước và nước ngoài.

Vụ án liên quan đến Ngân hàng TMCP Sài Gòn (SCB)

Vụ án sai phạm tại SCB liên quan đến bà Trương Mỹ Lan, Chủ tịch Tập đoàn Vạn Thịnh Phát, là một trong những vụ án tài chính - ngân hàng nghiêm trọng nhất năm 2024. Bà Lan bị cáo buộc lập 1.284 hồ sơ vay khống, chiếm đoạt hơn 368.000 tỷ đồng từ SCB trong giai đoạn 2012-2022.

Ngày 11/4/2024, bà bị tuyên án tử hình về tội tham ô tài sản cùng các mức án khác về vi phạm tín dụng và đưa hối lộ. Bản án tử hình được giữ nguyên tại phiên phúc thẩm ngày 3/12/2024. Vụ án đã gây rúng động dư luận và hệ thống ngân hàng.

Về phía SCB, từ đầu năm 2023 đến tháng 11/2024, SCB đã chấm dứt hoạt động hơn 100 phòng giao dịch trên cả nước, trong đó có 27 phòng giao dịch tại Tp.HCM, 5 tại Hà Nội và các tỉnh thành khác như Nghệ An, Hải Phòng, Đồng Nai, Đà Nẵng, Gia Lai, Long An, Bình Định.

NHNN đang nghiên cứu đề nghị tham gia cơ cấu lại SCB của một số nhà đầu tư, nhằm khẩn trương trình Chính phủ phương án tái cơ cấu ngân hàng này theo quy định.

Hàng loạt các ngân hàng tăng vốn điều lệ

Năm 2024 chứng kiến xu hướng tăng vốn mạnh mẽ của các ngân hàng lớn.

Đứng đầu là ngân hàng Vietcombank với vốn điều lệ đạt mức 83.557 tỷ đồng, theo sau là VPBank với hơn 79.300 tỷ đồng và Techcombank với hơn 70.400 tỷ đồng.

Trước đó, vào tháng 10/2024, NHNN cũng đã phê duyệt quyết định tăng vốn điều lệ của Agribank lên 51.639 tỷ đồng. Đầu tháng 12 vừa qua, NHNN chấp thuận cho BIDV tăng vốn điều lệ thêm 11.971 tỷ đồng bằng hình thức phát hành cổ phiếu để trả cổ tức, nâng vốn điều lệ của nhà băng này lên 68.975 tỷ đồng.

Phát triển tín dụng xanh

Vừa qua, Thủ tướng Chính phủ đã ban hành Quyết định 1490/QĐ-TTg ngày 27/11/2023 phê duyệt Đề án “Phát triển bền vững một triệu héc-ta chuyên canh lúa chất lượng cao và phát thải thấp gắn với tăng trưởng xanh vùng đồng bằng sông Cửu Long đến năm 2030”.

Đề án này nhằm mục tiêu đưa Việt Nam trở thành một trong những quốc gia tiên phong trong sản xuất lúa chất lượng cao, phát thải thấp, tạo ra những bước đi vững chắc, mang tính đột phá cho ngành lúa gạo Việt Nam, đáp ứng yêu cầu của xu thế quốc tế mới, khẳng định và giữ vững vị thế của thương hiệu gạo Việt Nam trên thị trường quốc tế.

Tham gia Đề án “Phát triển bền vững một triệu héc-ta chuyên canh lúa chất lượng cao và phát thải thấp gắn với tăng trưởng xanh vùng đồng bằng sông Cửu Long đến năm 2030” được xem là “chuyển động” đáng chú ý của ngành ngân hàng trong nỗ lực thúc đẩy tín dụng xanh, tín dụng bền vững trong năm 2024.

Xem thêm tại taichinhdoanhnghiep.net.vn