Những 'ông lớn' nào của ngành thép sẽ hưởng lợi từ chu kỳ phục hồi?

Sản lượng thép thô toàn cầu bắt đầu đi vào quá trình phục hồi đạt 954,6 triệu tấn trong nửa đầu năm 2024. Trong 8 tháng đầu năm, giá thép xây dựng và thép cuộn cán nóng (HRC) giảm lần lượt 32% và 28% so với cùng kỳ do nhu cầu yếu.

Bắt đầu chuỗi ngày hồi phục

Hiệp hội Thép Việt Nam (VSA) cho biết, nhu cầu liên tục suy yếu trong tháng 8 ở cả thị trường trong nước và nước ngoài, đặc biệt là trong bối cảnh có thêm nhiều cuộc điều tra chống bán phá giá đối với vật liệu Trung Quốc, đã khiến giá HRC giảm xuống mức thấp nhất trong bốn năm. Nguyên nhân giá thép giảm do tình hình suy yếu tại thị trường bất động sản Trung Quốc kéo tụt nhu cầu cho các loại vật liệu xây dựng. Các hoạt động áp thuế chống bán phá giá với các nhà sản xuất thép thế giới nói chung và với thép Trung Quốc nói riêng gây dư thừa nguồn cung.

Khác với Trung Quốc, tiềm năng của thép Việt Nam đến từ triển vọng phục hồi của thị trường bất động sản. Tăng trưởng của nguồn cung nhà ở và đầu tư công đã thúc đẩy sự phục hồi của thép xây dựng. Theo CBRE, 8 tháng đầu năm, nguồn cung căn hộ tại Hà Nội và TP HCM sẽ tăng lần lượt 30% và 20% so với cùng kỳ. Hơn nữa, kế hoạch giải ngân đầu tư công tiếp tục tăng trưởng 12% so với cùng kỳ với giá trị khoảng 638 nghìn tỷ đồng khi Chính phủ tập trung đẩy mạnh xây dựng cơ sở hạ tầng giao thông phục vụ phát triển kinh tế.

|

Hòa Phát là nhà sản xuất thép hiếm hoi trong nước trở lại có lãi sau những quý kinh doanh kém khả quan. |

Trong nước, bức tranh kết quả kinh doanh quý 3 phân hóa khá mạnh, với điểm sáng thuộc về các công ty hàng đầu như Hòa Phát, Nam Kim, Hoa Sen. Trong đó Hòa Phát là nhà sản xuất thép hiếm hoi trong ngành tại Việt Nam có lãi sau những quý kinh doanh kém khả quan. Các doanh nghiệp sản xuất khác trong ngành đang trong giai đoạn cắt giảm nhân sự, thanh lý tài sản hay bán cổ phần cho đối tác nước ngoài để có nguồn vốn duy trì hoạt động kinh doanh.

MBS dự báo giá thép xây dựng và HRC Việt Nam sẽ có mức hồi phục tích cực kể từ quý 4/2024 khi áp lực từ Trung Quốc được giảm bớt. Do đó, theo ước tính của MBS, giá thép xây dựng có thể đạt trung bình 571 USD/tấn (tăng 4%) và HRC giảm 7% xuống 556 USD/tấn do áp lực từ thép Trung Quốc.

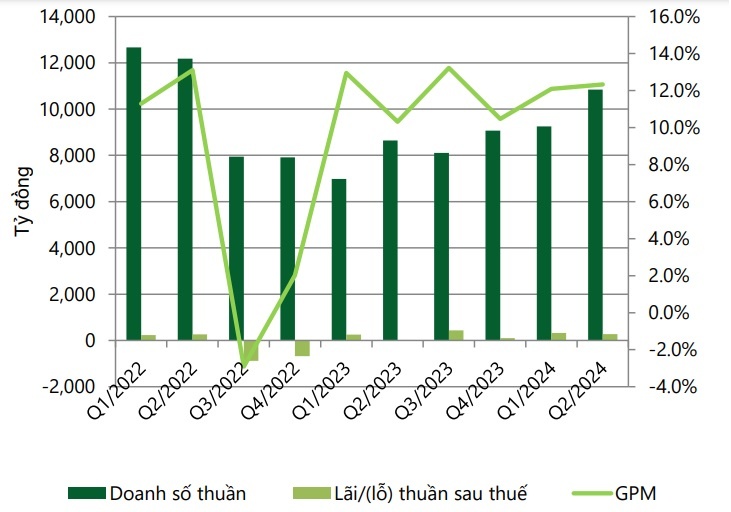

Theo báo cáo tài chính quý II của Tập đoàn Hoà Phát, khoản lợi nhuận hàng nghìn tỷ đồng được ghi nhận chỉ trong 3 tháng. Luỹ kế 6 tháng, Hòa Phát đem về 70.409 tỷ đồng doanh thu thuần và 6.189 tỷ đồng lãi sau thuế; lần lượt tăng 26% và tăng gần 238% (gấp 3,4 lần) so với nửa đầu năm 2023. Như vậy, tính trung bình mỗi tháng trong nửa đầu năm 2024, Hòa Phát đều thu lời hơn nghìn tỷ đồng.

Doanh thu thuần và lợi nhuận trong quý 2/2024 của Hòa Phát cho thấy sự phục hồi so với cùng kỳ và quý liền trước. Theo nhận định, khi giá thép tăng trở lại, Tập đoàn Hòa Phát là đơn vị hưởng lợi nhiều nhất.

Thị trường xây dựng nội địa hồi phục là cơ hội lớn nhất cho Hòa Phát. Tăng trưởng diện tích xây dựng tại Việt Nam được dự báo sẽ tăng tốc trong 2024 với mức tăng trưởng khoảng 3% chủ yếu đến từ sự hồi phục của nhóm xây dựng dự án nhà ở dân dụng vốn chiếm tới 2/3 sản lượng ngành. Sự hồi phục được kỳ vọng sẽ ở mức 3% trong năm 2025 và giúp cho nhu cầu tiêu thụ thép xây dựng hồi phục.

Bên cạnh đó, Hòa Phát là doanh nghiệp có lịch sử gia tăng thị phần trong giai đoạn thị trường khó khăn và bứt phá khi thị trường hồi phục. Nhờ ưu thế về chi phí, Hòa Phát thường duy trì mức biến động sản lượng tích cực hơn so với toàn ngành.

Theo ước tính của MBS, lợi nhuận ròng trong giai đoạn 2024 – 2025 của Hòa Phát có thể tăng 74% và 51% so với nhờ sản lượng tăng trưởng và biên lợi nhuận gộp cải thiện. Năm 2026, với sự đóng góp của 3 triệu tấn HRC từ dự án Dung Quất 2, lợi nhuận của Hòa Phát có thể đạt 23.576 tỷ đồng, tăng 31% so với cùng kỳ.

Hai “ông lớn” tôn mạ sắp nếm “trái ngọt”

Ngoài Hòa Phát, Tập đoàn Hoa Sen thường được biết đến là đơn vị xuất khẩu tôn mạ tập trung nhiều vào thị trường Mỹ, EU, có doanh thu thuần và lợi nhuận tiếp tục phục hồi so với cùng kỳ.

Theo cập nhật mới đây, mức chênh lệch giá thép cuộn cán nóng (HRC) giữa thị trường Việt Nam với thị trường EU cũng như giữa thị trường Việt Nam và thị trường Mỹ đang có xu hướng mở rộng ra. Trong đó, việc EU áp hạn ngạch 15% đối với HRC nhập khẩu kể từ tháng 7/2024 đối với nhóm “các quốc gia khác”, bao gồm Việt Nam, đang làm hạn chế nguồn cung HRC giá rẻ tại thị trường này. Qua đó, trực tiếp đẩy giá bán HRC tại khu vực EU tăng lên.

Với các diễn biến tại thị trường Mỹ, EU, các doanh nghiệp xuất khẩu tôn mạ của Việt Nam như Tập đoàn Hoa Sen sẽ hưởng lợi trực tiếp nhờ về giá xuất khẩu và biên lợi nhuận gộp.

Việc biên lợi nhuận gộp được mở rộng sẽ phản ánh rõ nét vào kết quả kinh doanh của các doanh nghiệp xuất khẩu tôn mạ, đặc biệt là Tập đoàn Hoa Sen.

|

Kết quả kinh doanh của Hoa Sen Group. |

Lũy kế nửa đầu năm nay, sản lượng tiêu thụ tôn mạ của Hoa Sen đạt 790.747 tấn, tăng 47% so với cùng kỳ năm 2023 và tăng 11% so với cùng kỳ năm 2022. Mức tăng trưởng trên chủ yếu đến từ việc Hoa Sen đã đẩy mạnh xuất khẩu mặt hàng tôn mạ, với tổng sản lượng xuất khẩu tăng 63% so với cùng kỳ năm 2023.

Sản lượng tiêu thụ của Hoa Sen được dự kiến sẽ tiếp tục đà phục hồi khi các thị trường xuất khẩu chính như Mỹ và EU hồi phục khi lạm phát đi xuống và kỳ vọng hạ lãi suất, cùng với việc thị trường BĐS nội địa đang có những dấu hiệu tốt trong việc phục hồi, đặc biệt sau những biện pháp thúc đẩy tăng trưởng quyết liệt của Chính phủ. VCBS cho rằng biên lợi nhuận của ngành trong quý 3 và quý 4/2024 sẽ thu hẹp lại trong bối cảnh giá thép xuất khẩu đã điều chỉnh.

MBS ước tính lợi nhuận ròng trong năm 2024 - 2025 của Hoa Sen có thể tăng trưởng lần lượt 2.330% và 6% so với cùng kỳ nhờ sản lượng tăng trưởng và biên lợi nhuận gộp tăng.

Một doanh nghiệp khác có mặt hàng chủ lực là tôn mạ - Công ty Cổ phần Thép Nam Kim, sản lượng tiêu thụ đang dần phục hồi về vùng đỉnh lịch sử của giai đoạn 2021 - 2022. Luỹ kế 7 tháng đầu năm nay, doanh nghiệp này đã tiêu thụ được 546.800 tấn tôn mạ, tăng 28,6% so cùng kỳ và chiếm 17% thị phần cả nước. Trong đó, tiêu thụ qua kênh xuất khẩu đạt 402.800 tấn và tiêu thụ trên thị trường nội địa đạt 143.900 tấn, lần lượt tăng gần 30% và 25% so cùng kỳ năm ngoái.

Nam Kim tập trung xuất khẩu vào thị trường Châu Âu với kỳ vọng tăng trưởng nhu cầu thép cao nhất trong các thị trường. Với tỷ trọng doanh thu cao vào Châu Âu (lên tới 50%), VCBS cho rằng rủi ro có thể xảy ra khi ngành sản xuất nội địa tại thị trường này đang phục hồi nhanh và có thể xảy ra các biện pháp bảo hộ.

Nửa đầu năm 2024, Thép Nam Kim ghi nhận doanh thu đạt 10.952 tỷ đồng, tăng 11% so với cùng kỳ, và lợi nhuận trước thuế đạt 460 tỷ đồng, tăng 386% so với cùng kỳ năm trước. Qua đó, hoàn thành 110% kế hoạch lợi nhuận trước thuế cả năm.

VCBS dự báo doanh thu thuần 2024 của Nam Kim sẽ tăng khoảng 15,59% và lợi nhuận sau thuế tăng 511,15%. Còn MBS dự báo Nam Kim sẽ bước vào chu kỳ phục hồi với tốc độ tăng trưởng 287% trong giai đoạn 2024 nhờ doanh thu tăng trưởng 20%.

Anh Đức

Xem thêm tại vnbusiness.vn