Nợ nần chồng chất, loạt doanh nghiệp phải bán 'con' để cân đối tài chính

2023 tiếp tục là một năm khó khăn chồng chất với các doanh nghiệp khi phải gồng gánh nặng nợ vay để lại do hậu quả của dịch Covid-19. Khi tình hình sản xuất kinh doanh chưa thật sự hồi phục, không ít doanh nghiệp chọn cách bán "con" để có tiền trả nợ.

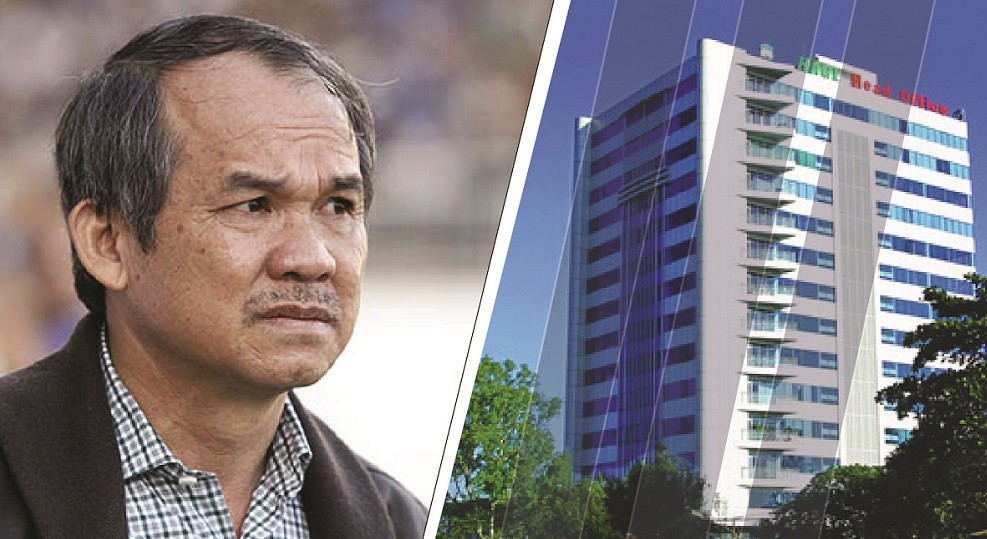

Hoàng Anh Gia Lai bán tài sản để trả nợ trái phiếu

Năm qua, Công ty cổ phần Hoàng Anh Gia Lai (HAGL, mã: HAG, sàn HoSE) liên tục thanh lý tài sản để có nguồn tiền trả nợ. Cụ thể, tháng 9/2023, HAGL đã bán khách sạn Hoàng Anh Gia Lai, thu về 180 tỷ đồng, để trả nợ lô trái phiếu mã HAGLBOND16.26 được phát hành năm 2016 tại Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV).

Đối tác mua lại khách sạn Hoàng Anh Gia Lai là Công ty TNHH Đầu tư Hoàn Sinh Gia Lai. Khách sạn HAGL hoạt động từ tháng 12/2005, gồm 117 phòng ngủ, là công trình đạt tiêu chuẩn 4 sao đầu tiên tại khu vực Tây Nguyên.

Đến tháng 12/2023, HAGL tiếp tục thông qua việc chuyển nhượng toàn bộ 9,9 triệu cổ phần (tương đương 99%) vốn điều lệ tại CTCP Bệnh viện Đại học Y Dược - Hoàng Anh Gia Lai để trả nợ lô trái phiếu nói trên.

Bệnh viện Đại học Y Dược - HAGL được thành lập năm 2011, tại thành phố Pleilu (Gia Lai) với vốn đầu tư ban đầu là 250 tỷ đồng. Đây là bệnh viện đa khoa, được thành lập dựa trên sự hợp tác của Bệnh viện Đại học Y Dược TP.HCM và Tập đoàn HAGL.

Hoàng Anh Gia Lai của bầu Đức liên tục thanh lý tài sản để trả nợ trong năm qua.

Đầu năm 2024, HAGL tiếp tục thông báo muốn chuyển nhượng toàn bộ cổ phần sở hữu tại Công ty cổ phần BAPI Hoàng Anh Gia Lai (BAPIHAGL). Sau khi hoàn tất giao dịch, BAPIHAGL sẽ không còn là công ty liên kết của HAG.

Được biết, doanh nghiệp thành lập vào đầu năm 2022 với vốn điều lệ ban đầu là 50 tỷ đồng. Đây là liên doanh giữa HAG và Công ty TNHH Thương mại Dược phẩm Đông Á. Trong đó, HAGL góp 27,5 tỷ đồng để chiếm 55% vốn điều lệ. Tỷ lệ sở hữu của HAGL đã thu hẹp xuống 44,5% tính đến cuối quý II/2023.

Nhờ tích cực thanh lý tài sản trả nợ mà đến cuối năm 2023, dư nợ trái phiếu dài hạn của HAGL giảm đáng kể từ 3.681 tỷ đồng xuống còn xấp xỉ 2.900 tỷ đồng.

Tập đoàn R&H bán 'con' để trả nợ trái phiếu

Theo công bố thông tin định kỳ về tình hình tài chính 6 tháng đầu năm 2023, Tập đoàn R&H ghi nhận lợi nhuận sau thuế âm 296,5 tỷ đồng, trong khi kỳ báo cáo trước vẫn có lãi hơn 11 tỷ đồng. Đáng chú ý, dù kinh doanh thua lỗ nhưng dư nợ trái phiếu của doanh nghiệp giảm 2.500 tỷ đồng so với đầu năm, về còn 5.000 tỷ đồng.

Trong giai đoạn 2021 và đầu năm 2022, Tập đoàn R&H phát hành 7 lô trái phiếu với tổng trị giá hơn 8.000 tỷ đồng. Các lô trái phiếu này có thời hạn 12, 18 và 36 tháng. Trong tháng 4 và 5/2023, Tập đoàn R&H có 3 lô trái phiếu đến hạn với tổng giá trị 2.500 tỷ đồng.

Áp lực là vậy nhưng đầu năm 2023, Tập đoàn R&H đã lập ra hàng loạt công ty con với vốn điều lệ hàng trăm tỷ đồng. Sau đó, các công ty này nhanh chóng được “sang tên” cho chủ mới có mối liên hệ mật thiết với chính Tập đoàn R&H và ông Trương Quang Minh.

Đầu tiên phải kể đến Công ty TNHH Mê Linh Thịnh Vượng mới thành lập vào tháng 3/2023 với vốn điều lệ 659,6 tỷ đồng. Tổng giám đốc kiêm người đại diện pháp luật của Mê Linh Thịnh Vượng là ông Nguyễn Minh Tuấn – Tổng giám đốc của CTCP Đầu tư Phát triển nhà và đô thị Vinahud (mã: VHD, UpCoM).

Tại ĐHĐCĐ thường niên 2023, Vinahud đã thông qua Tờ trình giao dịch nhận chuyển nhượng phần góp vốn tại Mê Linh Thịnh Vượng. Theo đó, Vinahud sẽ mua lại toàn bộ phần vốn góp 659,6 tỷ đồng, chiếm 100% vốn điều lệ tại Mê Linh Thịnh Vượng từ Tập đoàn R&H với giá trị nhận chuyển nhượng là 950 tỷ đồng. Đến ngày 5/5/2023, Mê Linh Thịnh Vượng chính thức trở thành công ty con của Vinahud.

Một thương vụ bán con khác của Tập đoàn R&H là chuyển nhượng Công ty TNHH Bến Bình Thanh. Doanh nghiệp này cũng mới được thành lập vào tháng 1/2023, với vốn điều lệ hơn 221 tỷ đồng và người đại diện pháp luật cũng là ông Nguyễn Minh Tuấn.

15 ngày sau khi thành lập, chức vụ Tổng giám đốc của ông Nguyễn Minh Tuấn tại Bến Bình Thanh được chuyển giao cho ông Ngô Minh Tâm – Trưởng ban kiểm soát Vinahud.

Chỉ 15 ngày sau khi thành lập, chức vụ Tổng giám đốc của ông Nguyễn Minh Tuấn tại Bến Bình Thanh được chuyển giao cho ông Ngô Minh Tâm – Trưởng ban kiểm soát Vinahud. Đồng thời, người đại diện 100% tỷ lệ sở hữu của công ty lúc này là ông Nguyễn Anh Tuấn (SN 1983).

Đây là hai trong số nhiều thương vụ bán "con" giúp Tập đoàn R&H có nguồn tiền dồi dào để thanh toán trái phiếu đến hạn trong nửa đầu năm 2023.

Phát Đạt thoát lỗ nhờ bán công ty con

Tại báo cáo tài chính hợp nhất quý IV/2023, CTCP Phát triển Bất động sản Phát Đạt (mã PDR, sàn HoSE) ghi nhận gần 422 tỷ đồng doanh thu tài chính, tăng đột biến so với hơn 16 tỷ đồng cùng kỳ.

PDR cho biết, sự đột biến này đến từ 415 tỷ đồng việc bán công ty con. Cụ thể, 03/11/2023, PDR thông qua chuyển nhượng toàn bộ cổ phần tại CTCP Đầu tư và Phát triển Khu công nghiệp Phát Đạt (KCN Phát Đạt), tương đương 99,8% vốn điều lệ.

Phát Đạt thoát lỗ trong quý IV/2023 nhờ bán công ty con

Bên nhận chuyển nhượng là Công ty TNHH Phát Đạt Holdings. Giá chuyển nhượng không thấp hơn 130% mệnh giá, tương đương giá trị tối thiểu của thương vụ hơn 1.297 tỷ đồng.

Trước đó, trong quý II/2023, Phát Đạt cũng hoàn tất bán toàn bộ cổ phần tại Công ty cổ phần Địa ốc Sài Gòn - KL (chủ đầu tư dự án Astral City tại Bình Dương) cho Công ty cổ phần Danh Khôi Holdings. Qua đó, PDR ghi nhận doanh thu tài chính 532 tỷ đồng tại BCTC quý II/2023, tăng mạnh so với hơn 829 triệu đồng cùng kỳ. Trong bối cảnh doanh thu từ hoạt động kinh doanh chính giảm 99,4% so với cùng kỳ, khoản tiền lãi từ chuyển nhượng tài sản này đã giúp PDR thoát lỗ quý II/2023.

Hải Phát bán công ty sở hữu đất vàng Nha Trang

Tương tự PDR, báo cáo tài chính hợp nhất quý IV/2023 của CTCP Đầu tư Hải Phát (mã HPX, sàn HoSE) cũng ghi nhận doanh thu tài chính đột biến gần 251 tỷ đồng, tăng 73% nhờ tăng lãi bán các khoản đầu tư.

Theo thuyết minh, HPX đã chuyển nhượng phần lớn lượng vốn đang nắm giữ tại công ty con là Công ty TNHH HP Hospitality Nha Trang, giảm tỷ lệ sở hữu từ 78%, tương đương giá trị ghi sổ gần 526 tỷ đồng, xuống còn 4,5%, tương đương giá trị ghi sổ hơn 30 tỷ đồng. Qua đó, chuyển đổi từ công ty con thành khoản đầu tư khác.

Được biết, HPX chính thức sở hữu 78% vốn tại HP Hospitality Nha Trang thông qua 2 lần mua vốn vào các đợt tháng 9/2017 và tháng 9/2019, từ 2 cổ đông sáng lập gồm CTCP Sông Đà - Nha Trang và CTCP Sông Đà Thăng Long (mã: STL).

Đây là chủ đầu tư của dự án TM1 thuộc dự án khu dân cư Cồn Tân Lập nằm ngay cửa sông Cái đổ ra biển Nha Trang, giáp với cầu Trần Phú, vị trí được coi là "đất vàng" ở thành phố biển. Dự án TM1 có tổng diện tích sàn xây dựng 311,239 m2 với quy mô 3 khối tháp cao 40 tầng, trong đó gồm 2 tầng hầm, 3 tầng thương mại, 27 tầng căn hộ và 10 tầng khách sạn. HPX chuyển nhượng dự án TM1 trong bối cảnh khu dân cư Cồn Tân Lập bị chậm tiến độ nhiều năm.

Xem thêm tại cafef.vn