"Ôm" nhiều tiền mặt, SGI Capital đánh giá rủi ro thị trường đang tăng lên, khuyến nghị nhà đầu tư nên kiên nhẫn

Theo báo cáo tháng 6 vừa công bố của SGI Capital, dữ liệu kinh tế quý 2/2024 tiếp tục cho thấy nền kinh tế tiếp tục hồi phục ở nhiều lĩnh vực sản xuất và tiêu dùng với nền so sánh cùng kỳ thấp. Tuy vậy, các động lực tăng trưởng chính vẫn yếu như đầu tư công tăng chậm, thị trường bất động sản thanh khoản thấp, và tín dụng ngân hàng tăng trưởng khó khăn.

"Ởgóc nhìn lạc quan, dư địa cải thiện còn ở phía trước đang là bệ đỡ cho nhà đầu tư kiên trì nắm giữ cổphiếu, nhất là khi nền lãi suất huy động vẫn còn thấp", báo cáo của SGI Capital nhận định.

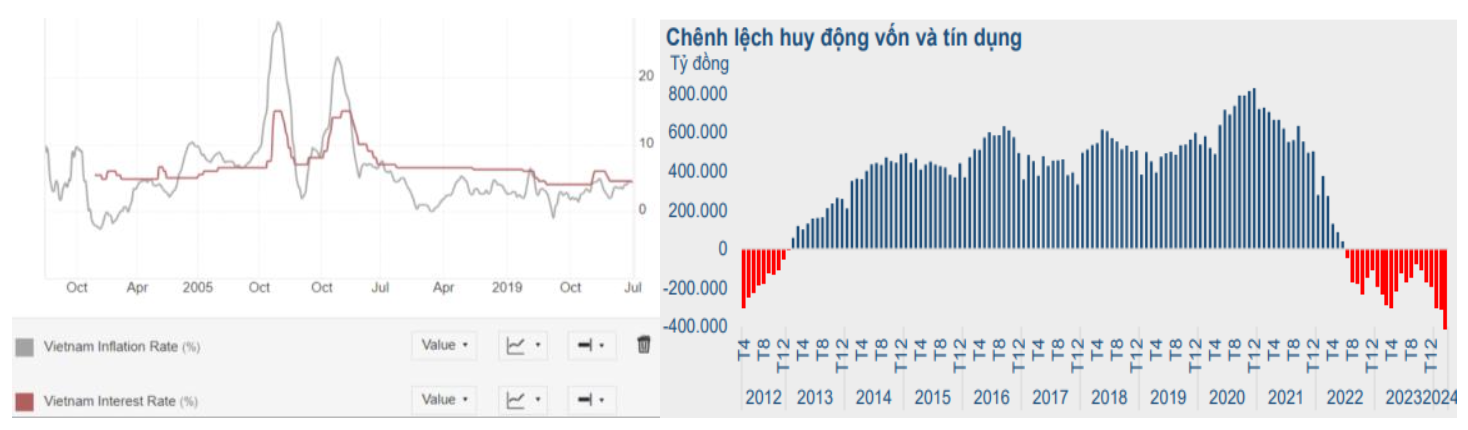

Đến hết nửa năm, Ngân hàng Nhà nước (NHNN) đã phải bán ra hơn 6 tỷ USD để bình ổn tỷ giá và duy trì lãi suất điều hành thấp. Tuy vậy, lãi suất còn chịu áp lực từ chỉ số lạm phát vẫn đang ở vùng cao, sát với lạm phát mục tiêu cả năm. Các quốc gia khác trong khu vực như Indonesia, Philipine, Malaysia, Trung Quốc đều có mức lạm phát thấp hơn nhiều so với lãi suất chính sách, tạo điều kiện hạ lãi suất nếu cần kích thích kinh tế.

Nguồn: SGI Capital

Mặt khác, chênh lệch ngày một lớn giữa huy động và tín dụng toàn hệ thống đang khiến hệ số dư nợ tín dụng trên vốn huy động (LDR) của toàn ngành căng thẳng hơn. Áp lực tăng lãi suất huy động có thể xảy ra khi tín dụng tăng tốc. Cộng với đà tăng của nợ xấu, thanh khoản chung của hệ thống ngân hàng có thể sẽ không dồi dào về cuối năm.

SGI Capital dẫn báo cáo mới đây của FiinRatings về thị trường trái phiếu cho thấy áp lực tài chính của nhiều nhóm doanh nghiệp có tỷ lệ nợ xấu cao vẫn tiếp diễn trong 2024 và 2025 gồm bất động sản (42,5%) và năng lượng (42,7%). Như vậy, nền tảng lãi suất thấp chỉ mới tạo ra hiệu ứng kích thích tiền đầu tư, còn các doanh nghiệp khó khăn đang cần tái cơ cấu chưa được hưởng lợi nhiều, vẫn đối mặt rủi ro thanh khoản cục bộ.

Về thị trường chứng khoán, SGI Capital cho rằng thanh khoản đã đi qua vùng cao nhất khi nền lãi suất chạm đáy đã thu hút lượng lớn nhà đầu tư mới. Thanh khoản giảm mạnh gần đây là chỉ báo về dòng tiền tham gia trong thị trường đang suy yếu. Mặt khác rủi ro cần chú ý là lượng margin tại các CTCK đã tăng mạnh vượt đỉnh, trong đó có các khoản vay từ cổ đông lớn và chủ các doanh nghiệp đang gặp khó khăn dòng tiền và không còn khả năng tiếp cận tín dụng ngân hàng.

Những yếu tố liên quan tới dòng tiền ra cũng chưa có dấu hiệu tích cực như: nhà đầu tư ngoại liên tục bán ròng kỷ lục, cổ đông nội bộ và cổ đông dài hạn cũng bán ra khi giá cổ phiếu tăng mạnh, các đợt phát hành tăng vốn tiếp tục sẽ tăng thêm ở nửa cuối năm trong bối cảnh thanh khoản thị trường giảm sút. Nhiều cổ phiếu trước đây kín room ngoại và từng được thỏa thuận ở giá premium, nay đã hở room ngày càng lớn. Những vận động tiêu cực trên vẫn tiếp tục gia tăng trong các tháng tới gây sức ép lên thị trường chung.

Nguồn: SGI Capital

Nhìn về tổng thể, SGI Capital đánh giá, ngoại trừ nhóm Ngân hàng đang có định giá dưới trung bình, phần lớn các nhóm ngành khác giá cổ phiếu đã được đưa lên vùng định giá cao nhiều năm phản ánh kỳ vọng lạc quan và chỉ phù hợp với sự phục hồi mang tính đột biến ở nửa cuối năm và 2025.

"Với những hạn chế hiện hữu trongnước và khả năng suy thoái toàn cầu đang tăng lên, cơ hội đầu tư tốt trở nên khan hiếm trong khi rủi rođang tăng lên, sẽ cần kiên nhẫn và thận trọng hơn với thị trường thời gian tới", SGI Capital nhận định.

Với quan điểm thận trọng, quỹ Ballad Fund do SGI Capital quản lý tiếp tục giữ tỷ trọng tiền mặt cao lên đến gần 80%. Tương ứng, tỷ trọng cổ phiếu vẫn ở vùng thấp nhất kể từ khi đi vào hoạt động tháng 11/2021, với khoảng 21%. Danh mục của quỹ vào cuối tháng 6 có 7 mã cổ phiếu gồm BWE, DHG, FMC, PNJ, SGN, TLG và VNM. Đây đều là những cổ phiếu ít nhạy với những biến động của thị trường.

Xem thêm tại cafef.vn