PVS được dự báo lãi ròng cao nhất 10 năm, giá cổ phiếu có thể tăng thêm 20% trong năm 2024

Chứng khoán Yuanta mới đây vừa công bố báo cáo phân tích Tổng CTCP Dịch vụ Kỹ thuật Dầu khí Việt Nam (MCK: PVS) với kỳ vọng PVS sẽ là một trong những doanh nghiệp hưởng lợi lớn nhất từ nhu cầu năng lượng đang gia tăng nhanh chóng tại Việt Nam (tăng trưởng với tốc độ 8,6%/năm theo Quy hoạch điện VIII), cũng như những cam kết của Việt Nam về mục tiêu Net Zero.

Theo Yuanta, PVS sẽ có lượng công việc dồi dào và ổn định trong những năm tới nhờ vào một loạt các hợp đồng M&C được ký kết cho các dự án dầu khi trong nước bao gồm Lô B Ô Môn, Lạc Đà Vàng…, các dự án điện gió ngoài khơi với đối tác Orsted (Đan Mạch).

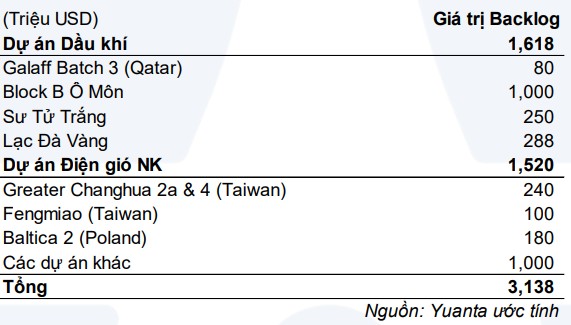

Qua đó, công ty chứng khoán ước tính giá trị backlog hiện tại của mảng M&C ở mức 2,1 tỷ USD và giá trị backlog tiềm năng có thể lên tới 3,2 tỷ USD vào năm 2025. Ngoài ra, nhu cầu về các tàu dịch vụ dầu khí và các dịch vụ O&M cho kho nổi chứa dầu sẽ phát sinh trong suốt vòng đời dự án và đây sẽ là nguồn lợi nhuận tiềm năng khác cho doanh nghiệp trong tương lai.

|

| Giá trị ước tính backlog của PVS |

Yuanta đánh giá dự án Lô B Ô Môn là dự án quan trọng hàng đầu đối với PVS trong giai đoạn tới và kỳ vọng FID của dự án (quyết định đầu tư cuối cùng) được thông qua sẽ mở ra thời kỳ tăng trưởng mới cho doanh nghiệp. Hiện tại, Yuanta kỳ vọng FID sẽ được ký kết vào cuối năm 2024 hoặc đầu năm 2025 để kịp tiến độ các nhà máy điện Ô Môn II, III và IV đi vào vận hành theo Kế hoạch triển khai Quy hoạch điện VIII.

Mặt khác, PVS có ý định tham gia sâu hơn vào chuỗi giá trị điện gió ngoài khơi và đặt mục tiêu trở thành nhà đầu tư trang trại điện gió vào khoảng năm 2030. Yuanta nhận định PVS có lợi thế lớn khi tham gia lĩnh vực phát triển điện gió nhờ nét tương đồng giữa các công trình dầu khí ngoài khơi và các công trình điện gió ngoài khơi; kinh nghiệm EPC các công trình dầu khí ngoài khơi quy mô lớn và cơ sở hạ tầng đáp ứng.

Cùng với đó, Quy hoạch điện VIII đặt mục tiêu công suất điện gió ngoài khơi đạt 6 GW vào năm 2030 và 70 – 91,5 GW vào năm 2050 để thay thế các nguồn nhiên liệu hóa thạch. Ngoài ra, các dự báo cũng chỉ ra rằng công suất điện gió trên toàn thế giới có thể tăng thêm 350 – 410 GW trong 10 năm tới (công suất điện gió toàn cầu tới năm 2023 là 75 GW) đã cho thấy tiềm năng to lớn của lĩnh vực này đối với PVS.

Với những luận điểm trên, năm 2024, Yuanta ước tính doanh thu của PVS đạt 26.313 tỷ đồng, tăng 36% so với cùng kỳ và lãi ròng đạt 1.309 tỷ đồng, tăng 24% so với năm 2023. Nếu như đạt được kết quả kinh doanh trên thì PVS sẽ ghi nhận lãi ròng cao nhất trong vòng 10 năm trở lại đây.

|

| Giá cổ phiếu PVS được dự báo sẽ tiếp tục tăng hơn 20% |

Qua đó, Yuanta khuyến nghị MUA đối với PVS với giá khuyến nghị là 51.656 đồng/cp, tương ứng với tiềm năng tăng giá là 20,1% so với giá đóng cửa phiên 16/7 là 43.000 đồng/cp.

Xem thêm tại nguoiquansat.vn