Dòng tiền sau khi “dạo chơi” vào nhóm cổ phiếu thép trong ngày 27/02 đã vội vã kéo sang nhóm cổ phiếu dầu khí, giúp nhóm này trở thành tâm điểm ngay đầu phiên 28/2 và duy trì trạng thái tích cực trong cả phiên.

Nổi bật trong nhóm này phải kể đến PVD được kéo trần từ sớm lên 30.800 đồng/CP với khối lượng khớp lệnh đạt gần 16,6 triệu đơn vị - mức cao nhất từ đầu năm nay. Trong ngày hôm qua, PVD cũng thông báo về kế hoạch tổ chức ĐHĐCĐ thường niên 2024 dự kiến vào tháng 4 tới đây.

Về thông tin mới nhất của PVD, sau cuộc họp với ban lãnh đạo, SSI Research cho biết hiện tại tất cả các giàn khoan của PVD đều đã có công việc ổn định trong giai đoạn 2024 – 2025 với giá thuê giàn ước tính trung bình trên mức 90.000 USD/ngày, công suất ước tính đạt 99% cho cả hai năm. Công ty cũng có kế hoạch đầu tư thêm 1 giàn khoan cũ trị giá hơn 90 triệu USD (15 năm tuổi) và có thể đưa vào hoạt động cuối năm 2024.

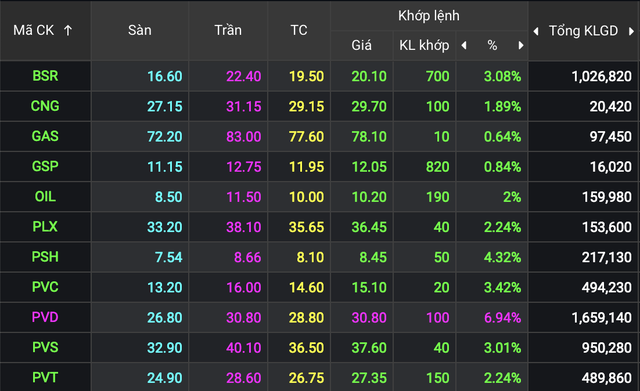

Ở một diễn biến khác, PVS sau nhiều phiên giao dịch rập rình quanh vùng 36.x cũng đã bứt lên 37.600 đồng/CP nhờ mức tăng 3,01% trong phiên sáng ngày 28/2. Các cổ phiếu khác trong ngành như PSH, PVC, PVT cũng đồng loạt bứt phá 4,32%, 3,42% và 2,24%… Ngoài ra, BSR tích luỹ thêm 3,08%, PLX tăng 2,24%, OIL tăng 2%...

|

Nhóm cổ phiếu dòng P trở thành tâm điểm trong phiên sáng nay. |

Đánh giá triển vọng chung của ngành, SSI Research cho rằng giá dầu trung bình năm 2024 có thể duy trì ổn định hoặc giảm nhẹ so với mức giá trung bình năm 2023 do nhu cầu có thể tăng trưởng chậm lại trong khi sản lượng tăng. SSI kỳ vọng giá dầu trung bình sẽ đạt mức 75 - 85 USD/thùng trong năm 2024 so với mức trung bình 82 USD/thùng so với đầu năm. Theo Wood Mackenzie, mức giá này vẫn mang lại lợi nhuận cho phần lớn các dự án E&P hiện tại.

Đối với các hoạt động phát triển E&P, kết thúc năm 2023 kém tích cực đã bắt đầu có dấu hiệu cải thiện trong năm 2024 với việc hoàn thành và khởi động nhiều dự án như LNG Thị Vải, Sư Tử Trắng giai đoạn 2B, Lạc Đà Vàng và Lô B.

Dự án Block B vẫn là dự án E&P lớn nhất cả nước mà SSI Research kỳ vọng có thể đạt được quyết định đầu tư cuối cùng và khởi công xây dựng trong nửa cuối năm 2024.

Lô B cũng sẽ là động lực chính của ngành dầu khí với tính chất khá cấp thiết để bù đắp cho các mỏ khí nội địa đang dần cạn kiệt trong thời gian tới. Chính phủ Việt Nam vẫn duy trì mục tiêu khai thác dòng khí đầu tiên vào cuối năm 2026. Tuy nhiên, vẫn còn những trở ngại trong việc giải quyết FID, đặc biệt là việc ký kết GSPA/GSA với cả sản lượng cam kết, giá khí và quyết định đầu tư cuối cùng cho dự án nhà máy điện Ô Môn 3&4.

Những vấn đề này cần được Chính phủ làm rõ và đưa ra các biện pháp cụ thể hơn. Tuy nhiên, tin tức cập nhật về dự án sẽ tiếp tục hỗ trợ giá cổ phiếu ngành dầu khí, đặc biệt là các công ty thượng nguồn.

Lợi nhuận nhóm dầu khí tiếp tục phân hoá trong 2024

Năm 2023 là năm ghi nhận sự phân hóa về tăng trưởng lợi nhuận của các công ty dầu khí, trong đó các công ty trung nguồn như BSR và GAS có sự sụt giảm lợi nhuận đáng kể so với mức đỉnh năm 2022 do giá dầu giảm. Ngược lại, các công ty thượng nguồn như PVS và PVD đã đạt được sự phục hồi lợi nhuận tích cực nhờ hoạt động E&P sôi động hơn.

SSI kỳ vọng xu hướng này có thể tiếp diễn trong năm 2024. Những cổ phiếu trung nguồn như GAS và BSR có thể tiếp tục ghi nhận mức lợi nhuận giảm khoảng 5 - 10% do sản lượng tiêu thụ giảm do các mỏ hiện tại đang dần cạn kiệt (đối với GAS) và nhà máy tạm dừng hoạt động để bảo trì (đối với BSR). PLX sẽ có mức tăng trưởng lợi nhuận cốt lõi dương do sản lượng tăng trưởng ổn định.

Ngược lại, các công ty thượng nguồn như PVD và PVS sẽ có thể duy trì đà tăng trưởng nhờ vào hoạt động E&P sôi động trong khu vực và được hưởng lợi chính từ dự án Lô B. SSI dự báo PVD sẽ có mức tăng trưởng lợi nhuận cao nhất trong ngành, (tăng khoảng 80%) phần lớn nhờ công suất hoạt động cao hơn và giá cho thuê giàn khoan ổn định.

Về mặt định giá, mức tăng trưởng lợi nhuận đã phần nào phản ánh vào giá. Mức định giá của các cổ phiếu thượng nguồn như PVS và PVD đã được duy trì ở mức cao trong năm 2023 nhờ triển vọng dài hạn tích cực. Tuy nhiên, P/E TTM hiện tại vẫn thấp hơn mức đỉnh trong năm 2021.

Ngược lại, mức định giá của các cổ phiếu trung nguồn như GAS, PLX và BSR đã giảm do triển vọng tăng trưởng lợi nhuận năm 2024 giảm.