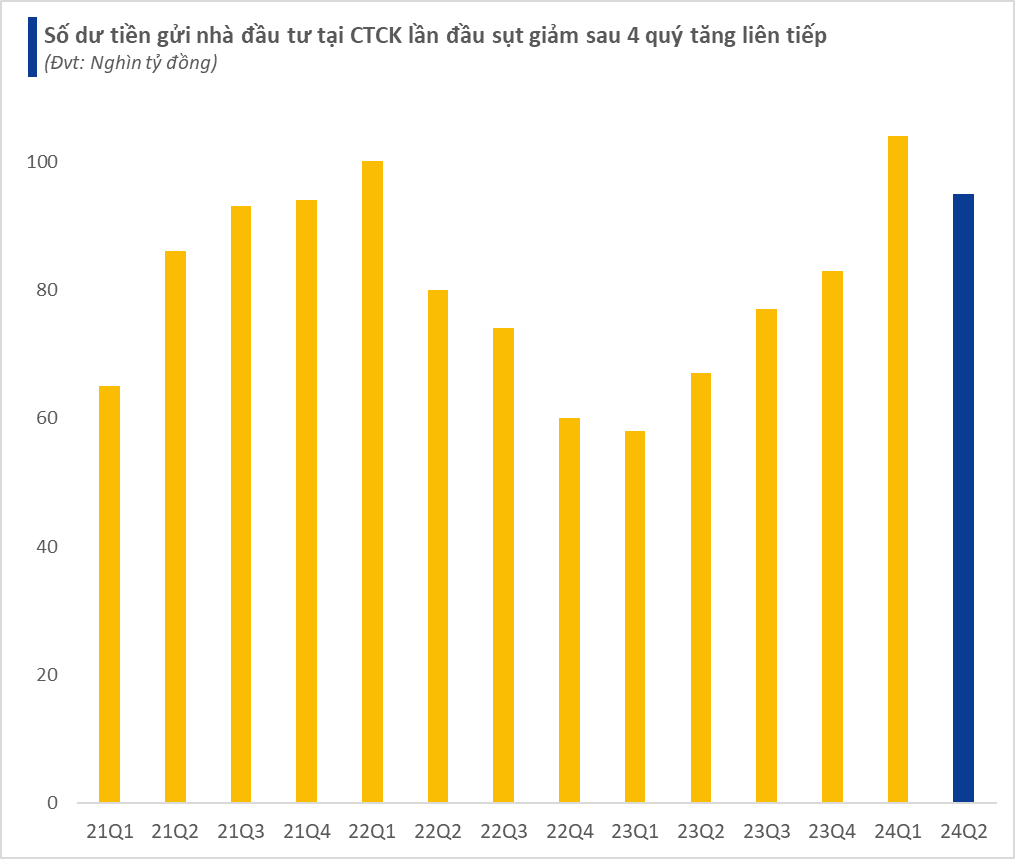

Số dư tiền của nhà đầu tư tại các Công ty chứng khoán bất ngờ giảm mạnh sau 4 quý tăng liên tiếp, về dưới mốc 100.000 tỷ

Thị trường chứng khoán vừa trải qua giai đoạn biến động mạnh, VN-Index vẫn liên tiếp lỡ hẹn trước ngưỡng điểm quan trọng 1.300. Thanh khoản thị trường liên tục sụt giảm, từ những phiên khớp lệnh tỷ USD nay chỉ còn bình quân 12.000 - 13.000 tỷ mỗi phiên trên HoSE. Không loại trừ khả năng một lượng tiền lớn đã được nhà đầu tư rút ra khỏi thị trường.

Theo ước tính, số dư tiền gửi khách hàng tại các CTCK vào cuối quý 2/2024 đạt khoảng 95.000 tỷ đồng, giảm 9.000 tỷ đồng so với con số kỷ lục vào cuối quý 1 liền trước (104.000 tỷ), qua đó ngắt chuỗi 4 quý liên tiếp lượng tiền này tăng trưởng so với quý liền trước.

Đây hầu hết là tiền gửi của nhà đầu tư chứng khoán theo phương thức CTCK quản lý. Lượng tiền này đang nằm sẵn trong tài khoản nhà đầu tư và chưa thực hiện giải ngân vào thời điểm 30/6/2024.

Số dư tiền gửi của nhà đầu tư tại các CTCK giảm mạnh trong quý 2/2024

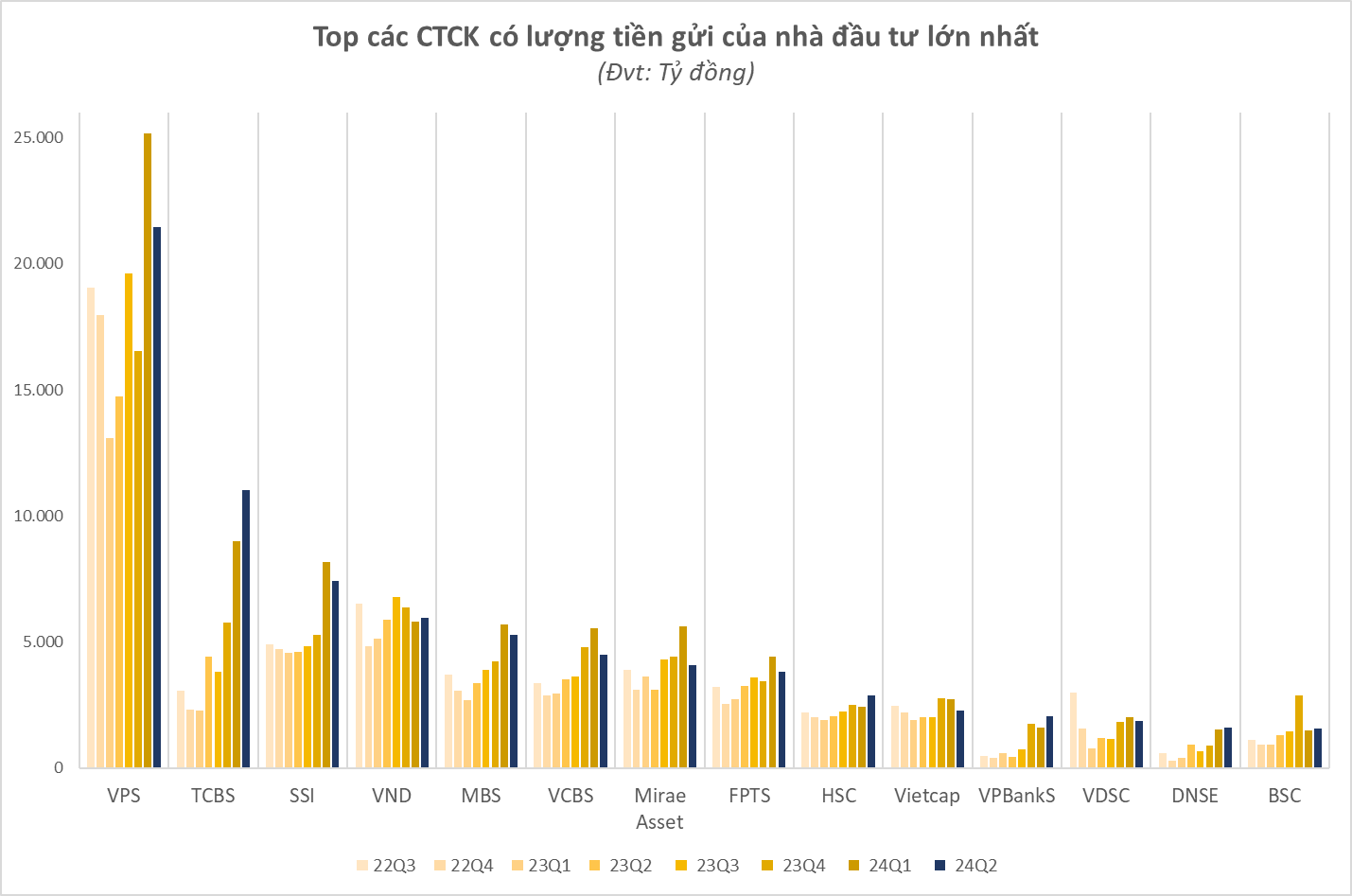

VPS tiếp tục là CTCK có số dư tiền gửi khách hàng lớn nhất với 21.449 tỷ đồng, giảm mạnh 3.700 tỷ sau 1 quý, mức giảm mạnh nhất trong ngành. Quý 2 cũng ghi nhận sự chững lại trong cuộc đua thị phần môi giới HoSE của VPS, khoảng cách bị thu hẹp đáng kể xuống 18,16% - thấp nhất trong 1 năm. Do đó, việc có lượng lớn tiền gửi nhà đầu tư trong tài khoản giảm cũng không quá bất ngờ.

Nhiều CTCK khác cũng ghi nhận lượng tiền gửi khách hàng sụt giảm mạnh, thậm chí đến hàng nghìn tỷ đồng so với cuối quý trước. Điển hình như Mirae Asset, con số này đã giảm gần 1.600 tỷ xuống còn 4.070 tỷ đồng; VCBS (4.493 tỷ, giảm 1.060 tỷ), SSI (7.409 tỷ, giảm 766 tỷ), FPTS (3.802 tỷ, giảm 605 tỷ)…

Trong khi đó, một số cái tên trong top đầu ghi nhận sự gia tăng khoản mục này so với cuối quý 1/2024. TCBS tăng hơn 2.000 tỷ tiền gửi NĐT lên gần 11.014 tỷ - mức tăng mạnh nhất trong quý 2; HSC tăng 454 tỷ trong 3 tháng lên gần 2.900 tỷ; VNDirect giữ 5.953 tỷ tiền gửi NĐT, tăng khoảng 168 tỷ so với cuối quý 1.

Nhiều CTCK ghi nhận sự sụt giảm lượng tiền gửi của khách hàng

Trái ngược sự vơi đi của lượng tiền trong tài khoản nhà đầu tư, dư nợ cho vay tại các CTCK tiếp tục xác lập kỷ lục mới. Số liệu thống kê cho thấy con số này thời điểm cuối quý 2/2024 ước đạt 225.000 tỷ đồng, tăng 18.000 tỷ so với đỉnh hồi cuối quý 1. Trong đó, dư nợ margin ước tính vào khoảng 218.000 tỷ đồng, cũng là con số kỷ lục trong lịch sử chứng khoán Việt Nam. Cần phải lưu ý, đây là dư nợ chưa bao gồm cho vay 3 bên và nếu tính thêm từ nguồn này, con số thực tế có thể lớn hơn.

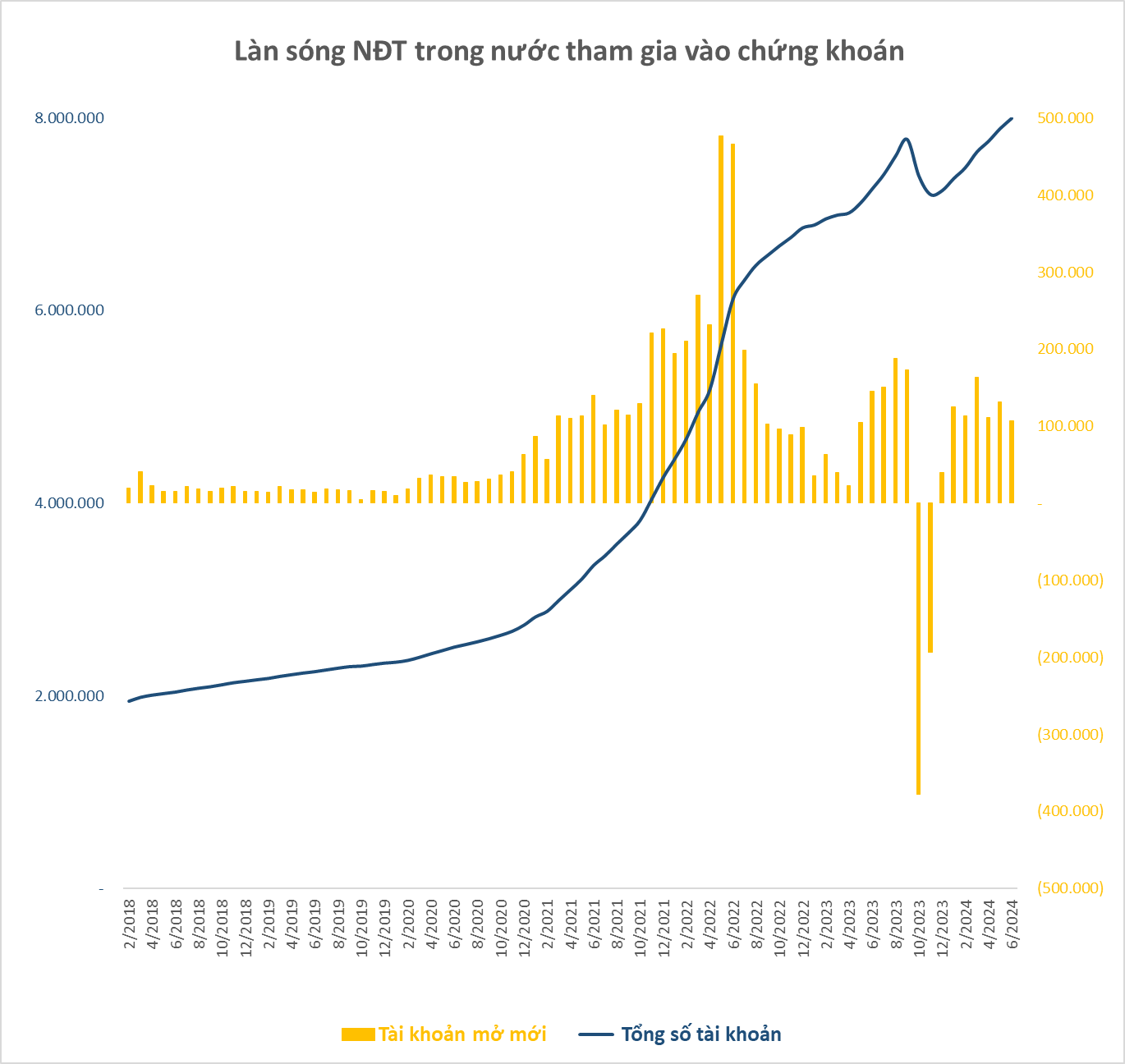

Cùng với đó, số lượng tài khoản chứng khoán mở mới cũng tiếp tục bùng nổ. Theo thống kê, nhà đầu tư trong nước đã mở mới 750.000 tài khoản trong 6 tháng đầu năm 2024. Tổng số lượng tài khoản chứng khoán của nhà đầu tư trong nước tính đến cuối tháng 5 đạt xấp xỉ 8 triệu tài khoản, cao nhất từ trước đến nay. Trong đó, nhà đầu tư cá nhân có hơn 7,98 triệu tài khoản, tương đương 8% dân số.

Về cơ bản, số tài khoản mở mới đã không còn phản ánh sát thực lượng nhà đầu tư mới tham gia vào thị trường khi mà một người có thể dễ dàng mở tài khoản tại nhiều CTCK khác nhau. Trong khi đó, xu hướng chưa rõ ràng của VN-Index được cho là một trong những yếu tố khiến thị trường khó thu hút tiền mới bên cạnh việc thiếu vắng thông tin hỗ trợ trước mùa báo cáo tài chính. Đặc biệt, lãi suất có xu hướng tăng trở lại trước áp lực tỷ giá cũng tác động đến dòng tiền trên thị trường. Chứng khoán KB (KBSV) mới đây dự báo mặt bằng lãi suất huy động sẽ tiếp tục xu hướng tăng 0,7%- 1% trong nửa cuối năm 2024, gây áp lực lên thị trường chứng khoán. Dự báo áp lực tỷ giá sẽ còn căng thẳng trong quý 3, trước khi hạ nhiệt vào quý 4 nhờ việc Fed hạ lãi suất cũng như nguồn ngoại tệ gia tăng từ kiều hối, xuất khẩu bước vào mùa cao điểm.

Trong bối cảnh thị trường vẫn còn nhiều biến số khó dự đoán, Dragon Capital duy trì quan điểm thận trọng trên cơ sở định giá một số ngành đang tương đối cao và đã phản ánh trước kỳ vọng tăng trưởng. Quỹ ngoại ưu tiên việc lựa chọn cổ phiếu có mức định giá an toàn. Trong bối cảnh dòng tiền của nhà đầu tư trong nước đang hấp thu và cân bằng lực bán của khối ngoại, Dragon Capital cho rằng thị trường có thể tiếp tục giằng co và nhiều biến động.

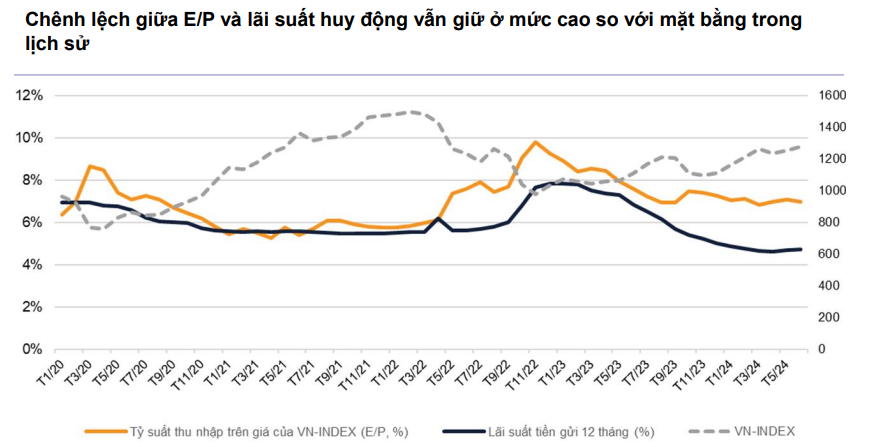

Khả quan hơn, VNDirect trong báo cáo mới cập nhật cho rằng định giá P/E của VN-Index hiện vẫn ở mức hợp lý do đang giao dịch ở mức thấp hơn P/E trung bình 5 năm. VNDirect kỳ vọng tăng trưởng lợi nhuận EPS sẽ cải thiện vào năm 2024, hỗ trợ tích cực cho định giá thị trường. Ngoài ra, chênh lệch giữa tỷ suất thu nhập trên giá của VN-Index (E/P) và lãi suất huy động kỳ hạn 12 tháng hiện khá lớn cho thấy thị trường chứng khoán vẫn duy trì sức hấp dẫn so với kênh tiền gửi tiết kiệm. E/P của VN-Index khoảng 7% trong khi lãi suất tiền gửi kỳ hạn 12 tháng đạt gần 4,9%/năm.

Theo VNDirect, mặc dù lãi suất huy động đã dần tăng lên nhưng tốc độ tăng trưởng lợi nhuận của các doanh nghiệp niêm yết trong các quý tới sẽ giúp khoảng cách giữa E/P của VN-Index và lãi suất huy động vẫn giữ ở mức cao. Điều này giúp thị trường chứng khoán duy trì sức hấp dẫn so với kênh gửi tiết kiệm trong nửa cuối năm 2024. Đội ngũ phân tích duy trì dự phóng lợi nhuận các công ty niêm yết trên HOSE sẽ tăng trưởng 18% trong năm 2024. Về điểm số, VN-Index được kỳ vọng có thể đạt 1.330 – 1.350 điểm cuối năm, qua đó hướng tới mốc 1.580 – 1.600 điểm vào cuối năm 2025.

Xem thêm tại cafef.vn