Tăng trưởng tín dụng chậm tạo áp lực cạnh tranh lãi suất, cổ phiếu ngân hàng vẫn hấp dẫn?

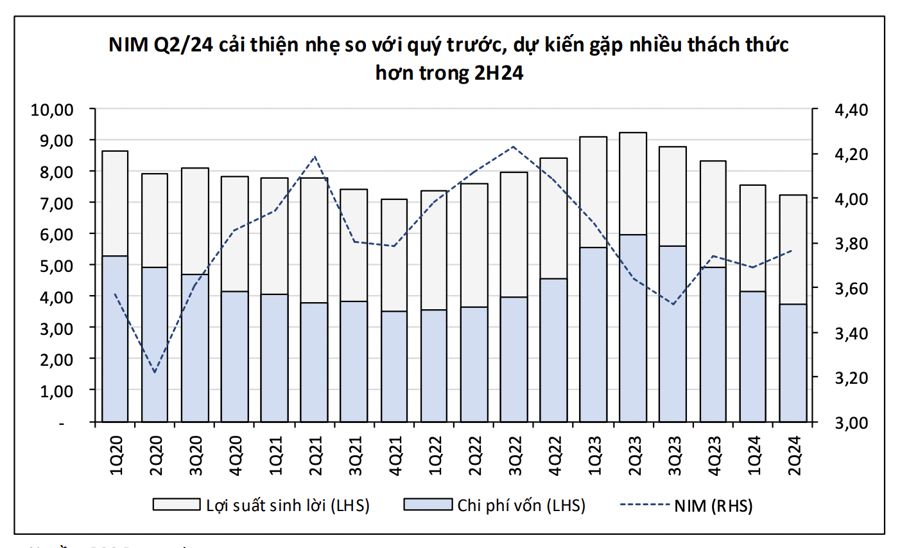

NIM toàn ngành ngân hàng đã cải thiện nhẹ 7bps trong Q2/2024 nhờ chi phí vốn tiếp tục hạ nhiệt nhanh và về gần bằng mức đáy giai đoạn cuối 2021 - đầu 2022 và xu hướng ngành tiếp tục kéo dãn LDR thuần lên mức cao nhất trong vòng 5 năm qua.

Tuy nhiên, trong cập nhật triển vọng ngành ngân hàng mới đây, BSC cho rằng NIM toàn ngành sẽ gặp nhiều áp lực trong nửa cuối năm do nhu cầu tín dụng bán lẻ tiếp tục phục hồi chậm khiến cho các ngân hàng tiếp tục phải cạnh tranh khách hàng bằng việc giảm lãi suất cho vay.

Theo đó, tại BID, NIM quý 2 đạt khoảng 2,6% tăng 12bps so với cùng kỳ. BSC cho rằng việc liên tiếp triển khai các gói cho vay có lãi suất hấp dẫn hơn các ngân hàng tư nhân nhất là các gói cho vay trả nợ trước hạn theo Thông tư 06 đã giúp BID cạnh tranh khách hàng và tăng tốc tín dụng, tuy nhiên cũng khiến lợi suất tài sản sinh lời chịu áp lực

BSC giữ nguyên dự báo lợi nhuận trước thuế năm 2024 ở mức 32.000 tỷ tăng 16%, tương ứng với P/B 2024F = 1.5x và giá mục tiêu 56.500 đồng/cp. Catalyst chính cho cổ phiếu đến từ kế hoạch phát hành 9% cổ phần, trong đó dự kiến 2,9% cổ phần sẽ được tập trung triển khai phát hành riêng lẻ trong 2024. BID đang được giao dịch tại mức P/B = 2.2x, gần tương đương mức trung bình 7 năm qua.

Với TCB, ngân hàng cho biết diễn biến NIM sẽ gặp khó khăn hơn trong 6 tháng cuối năm so với đầu năm khi lợi suất đầu ra tiếp tục gặp áp lực cạnh tranh trong khi tác động từ việc chi phí vốn cải thiện sẽ không còn mạnh như 2 quý vừa qua. TCB dự kiến NIM cả năm vẫn sẽ đạt >4%.

Sau kết quả nửa đầu năm 2024 tốt hơn kỳ vọng, ngân hàng vẫn giữ quan điểm thận trọng về triển vọng kinh doanh trong 2H24 khi lo ngại về NIM và nhu cầu tín dụng, do đó không thay đổi về kế hoạch lợi nhuận 27,1 nghìn tỷ). Với P/B TTM = 1.2x và P/B 2024F = 1.1x, TCB đang có mức định giá tương đương các ngân hàng tư nhân khác.

Tương tự, VPB báo cáo NIM 4 quý gần nhất cũng duy trì đúng xu hướng khi đạt 5,8% (+8bps theo quý). VPB từng cho biết mức độ cải thiện lớn nhất của chi phí vốn đã diễn ra trong nửa đầu năm 2024, do đó diễn biến NIM trong 2H24 có thể sẽ tăng chậm lại với động lực chính từ cải thiện chất lượng tài sản và tăng cường thu hồi lãi dự thu.

Diễn biến lợi nhuận Q2/24 của VPB tương đối phù hợp nhận định từ phía ngân hàng, cho thấy quá trình tái cấu trúc danh mục và khẩu vị rủi ro tại FECredit đang đem lại hiệu quả. BSC duy trì khuyến nghị mua và dự báo gần nhất với lợi nhuận trước thuế 2024F đạt khoảng 17.8 nghìn tỷ (+65%), tương ứng với P/B 2024F = 1.0x và giá mục tiêu 24.500 đồng/cổ phiếu.

Với CTG, NIM được giữ ổn định ở mức 3,0% tăng 3 điểm phần trăm so với quý trước, so với dự báo cả năm 2,9%. Điểm đáng lưu ý nhất trong kết quả Q2 của CTG đến từ chất lượng tài sản, khiến chi phí trích lập dự phòng cao hơn dự kiến của BSC. Trước đó, BSC dự báo lợi nhuận trước thuế 2024F đạt 28.5 nghìn tỷ tăng 14%, tương ứng với P/B 2024F = 1.1x và giá mục tiêu 42.000 đồng/cổ phiếu.

BSC cũng đưa ra những thông tin tích cực từ MBB. Theo đó, xét cả năm, ngân hàng cho biết có nhiều khả năng vượt kế hoạch lợi nhuận trước thuế 28.4 nghìn tỷ, tăng 8%. NIM dự kiến được duy trì trong nửa cuối năm so với 6 tháng đầu năm. Trước đó BSC dự báo lợi nhuận trước thuế 2024F đạt 29.0 nghìn tỷ tăng 10%, tương ứng với P/B 2024F = 1.1x và giá mục tiêu 29.300 VND/cổ phiếu.

Trong khi đó, ACB trong quý 2 NIM giảm thấp hơn dự báo và chưa cho thấy tín hiệu phục hồi trong ngắn hạn. Tỷ lệ NIM của ACB trong quý 2 tiếp tục giảm xuống 3,77% (-5bps QoQ). Do nhu cầu tín dụng yếu trong nửa đầu năm 2024, ACB đã phải cho vay lãi suất rẻ hơn nhằm thu hút khách hàng, dẫn tới chênh lệch lãi suất cho vay và lãi suất huy động bình quân chỉ còn 4,7% (-36bps). Bên cạnh đó, với việc ACB có tăng trưởng tín dụng lên tới 12.4%, nhưng huy động chỉ khoảng 6%, ngân hàng cũng dự kiến phải tăng lãi suất huy động trong thời gian tới.

Ban lãnh đạo ACB đánh giá triển vọng cải thiện NIM tương đối khó khăn, do chi phí vốn sẽ dần tăng khi lãi suất huy động tăng lại, và nhiều khả năng lãi suất huy động sẽ còn tăng 0,5 -1% từ đây tới cuối năm. Bên cạnh đó, cạnh tranh về lãi suất cho vay đang rất gay gắt, và ACB phải giảm lãi suất cho vay để tăng tín dụng. Do đó, NIM trong thời gian tới sẽ cố gắng đi ngang hoặc giảm nhẹ.

Mặc dù NIM ghi nhận trong 1H24 thấp hơn so với kỳ vọng, BSC cho rằng ACB sẽ vẫn bám sát kế hoạch lợi nhuận trong 2024, nhờ triển vọng tăng trưởng tín dụng khả quan, cùng với việc kiểm soát tốt chi phí. BSC đưa ra dự báo lợi nhuận trước thuế cả năm 2024 của ACB đạt khoảng 21.7 nghìn tỷ tăng 7,9%, điều chỉnh giảm nhẹ so với báo cáo hồi đầu năm.

Với mức P/B mục tiêu là 1.4x, ACB vẫn giữ nguyên khuyến nghị mua đối với ACB, với giá mục tiêu cho 1 năm tới là 30.300 đồng/cổ phiếu upside 29% so với giá đóng cửa ngày 15/8/2024.

Một ngân hàng khác là STB ghi nhận tỷ lệ NIM tiếp tục ghi nhận giảm xuống mức 3,66% giảm 34bps so với cùng kỳ năm ngoái , -9bps so với quý trước, chủ yếu do lãi suất cho vay tiếp tục giảm xuống 7,62%, trong khi lãi suất huy động chỉ giảm 20bps so với quý trước. Ngân hàng cho biết tỷ lệ NIM mục tiêu trong năm tới kỳ vọng sẽ hồi phục lên khoảng 4%-4.2%.

BSC đưa ra dự báo kết quả kinh doanh năm 2024 của STB với tổng thu nhập hoạt động đạt 28.343 tỷ tăng 8%, và lợi nhuận trước thuế đạt 10.564 tỷ tăng 10%. Hiện tại, STB đang được giao dịch ở mức P/B 1.1 lần, tương đương mức định trung bình các ngân hàng TMCP khối tư nhân trong ngành. BSC giữ nguyên khuyến nghị mua đối với STB, với giá mục tiêu cho 1 năm tới là 36.700 đồng/cổ phiếu, tương ứng với mức upside 25%.

Cuối cùng là TPB mặc dù tăng trưởng tín dụng còn tương đối khiêm tốn so với các ngân hàng khác, nhưng có thể thấy TPB đã trải qua giai đoạn khó khăn nhất. Tuy nhiên, trong bối cảnh lãi suất huy động đang có xu hướng tăng trở lại, nhiều khả năng ngân hàng sẽ vẫn còn gặp khó khăn trong việc hồi phục lại tốc độ tăng trưởng tín dụng, cũng như duy trì đà cải thiện NIM trong thời gian tới.

Ngoài ra, cũng không loại trừ rủi ro tiềm ẩn có thể tới từ khoản liên quan đến trái phiếu doanh nghiệp của TPB. BSC đưa ra dự báo kết quả kinh doanh năm 2024 của TPB với tổng doanh thu hoạt động đạt 18.570 tỷ tăng 14%, và lợi nhuận trước thuế đạt 7.157 tỷ tăng 28%. Hiện tại, TPB đang được giao dịch ở mức P/B 1.1 lần, tương đương mức định trung bình các ngân hàng TMCP khối tư nhân trong ngành.

Xem thêm tại vneconomy.vn