Techcombank hoàn tất thủ tục cho kế hoạch tăng vốn ‘khủng’

Nức lòng cổ đông với kế hoạch cổ tức hấp dẫn

Ủy ban Chứng khoán Nhà nước vừa có văn bản thông báo về việc nhận được đầy đủ tài liệu báo cáo phát hành cổ phiếu tăng vốn tăng vốn cổ phần từ nguồn vốn chủ sở hữu của Ngân hàng TMCP Kỹ Thương Việt Nam (Techcombank – Mã: TCB).

Trước đó, Đại hội đồng cổ đông thường niên 2024, Techcombank đã thông qua phương án tăng vốn điều lệ từ hơn 35.225 tỷ đồng lên trên 70.450 tỷ đồng thông qua phát hành cổ phiếu từ nguồn vốn chủ sở hữu. Việc tăng vốn điều lệ của Techcombank nhằm nâng cao năng lực tài chính, năng lực hoạt động và khả năng cạnh tranh của Ngân hàng

Nguồn vốn chủ sở hữu dự kiến được sử dụng để tăng vốn điều lệ bao gồm: lợi nhuận sau thuế chưa phân phối, quỹ dự trữ bổ sung vốn điều lệ và thặng dư vốn cổ phần căn cứ trên Báo cáo tài chính kiểm toán riêng và Báo cáo tài chính hợp nhất năm 2023 đã được kiểm toán của Techcombank. Tỷ lệ phát hành dự kiến là 100% (cổ đông sở hữu 100 cổ phiếu tại ngày chốt quyền được hưởng quyền sẽ được nhận thêm 100 cổ phiếu mới).

Phương án phát hành dự kiến theo phương thức thực hiện quyền. Đối tượng phát hành là tất cả cổ đông hiện hữu có tên trong danh sách tại ngày chốt danh sách cổ đông để thực hiện quyền nhận cổ phiếu.

Với việc Ủy ban Chứng khoán Nhà nước đã nhận được đầy đủ tài liệu, Techcombank đã hoàn thành thủ tục để tiến hành phát hành cổ phiếu tăng vốn. Dự kiến trong đầu quý 3, Techcombank sẽ hoàn tất việc tăng vốn và trở thành ngân hàng có vốn điều lệ lớn thứ hai hệ thống chỉ sau VPBank (79.300 tỷ đồng).

Trước đó, Techcombank đã chốt danh sách cổ đông hưởng quyền nhận cổ tức bằng tiền mặt vào ngày 22/5/2024. Với tỷ lệ chi trả là 15%/cổ phần, tức 1 cổ phần nhận 1.500 đồng, Techcombank đã chi 5.283 tỷ đồng để trả cổ tức tiền mặt cho cổ đông.

Đây là một sự thay đổi lớn của Techcombank sau hơn 1 thập niên giữ lại lợi nhuận để củng cổ nền tảng vốn, phát triển kinh doanh. Theo lãnh đạo nhà băng, chính sách cổ tức mới sẽ giúp gia tăng đáng kể dòng tiền và lợi suất cho cổ đông, khi họ vừa có thu nhập trực tiếp từ lợi nhuận kinh doanh, vừa tối ưu được tiềm năng tăng giá cổ phiếu.

Tổng Giám đốc Techcombank, ông Jens Lottner, cho biết: Việc thay đổi chính sách chi trả cổ tức dựa trên đánh giá về tiềm năng tăng trưởng, tình hình vốn và những dự báo về thay đổi chính sách. "Với những nền tảng hiện có, Techcombank có thể thực hiện chia cổ tức bằng tiền mặt, đồng thời vẫn duy trì được tốc độ tăng trưởng doanh thu, lợi nhuận 20%/năm cũng như các tỷ lệ an toàn như chiến lược đã đề ra", ông Jens Lottner nhấn mạnh.

Kiên định mục tiêu tăng trưởng, dự kiến nhiều đột phá

Sau một thập kỷ giữ vững mức tăng trưởng lợi nhuận gần 40%/năm, Techcombank hiện đã trở thành một trong những ngân hàng tư nhân hàng đầu tại Việt Nam với tổng lợi nhuận trước thuế trong 3 năm gần nhất đạt trên 3 tỷ USD.

Với kết quả kinh doanh khả quan ngay cả trong tình hình kinh tế nhiều biến động, Ban lãnh đạo Techcombank tin tưởng rằng, việc duy trì chính sách chỉ trả cổ tức từ nguồn lợi nhuận giữ lại, trong khi vẫn tiếp tục đà tăng trưởng kinh doanh cao trên mức trung bình ngành và đảm bảo tỷ lệ an toàn vốn từ 14-15%, là hoàn toàn khả thi.

Tại Đại hội đồng cổ đông thường niên năm nay, lãnh đạo Techcombank tiếp tục nhấn mạnh mục tiêu vốn hoá 20 tỷ USD trong giai đoạn 2021-2025 mà ngân hàng từng đặt ra. Bên cạnh đó, tham vọng vốn hoá 5 tỷ USD của công ty con TCBS cũng được đề cập. Mục tiêu vốn hoá 20 tỷ USD của Techcombank vẫn luôn là điểm gây chú ý với nhà đầu tư trong những năm qua, khi ngân hàng lần đầu tiên đưa ra con số này vào năm 2021.

Bước sang năm 2024, ngân hàng đặt mục tiêu lợi nhuận trước thuế đạt 27.100 tỷ đồng, tăng 18,4% so với cùng kỳ năm 2023. Trong đó, lợi nhuận Techcombank trong quý 1 đạt hơn 7.800 tỷ đồng, tăng 39% so với cùng kỳ với chất lượng tài sản được duy trì ở mức tốt nhất ngành ngân hàng (tỷ lệ nợ xấu nhóm 3-5 thấp nhất trong số các ngân hàng tầm trung trở lên). .

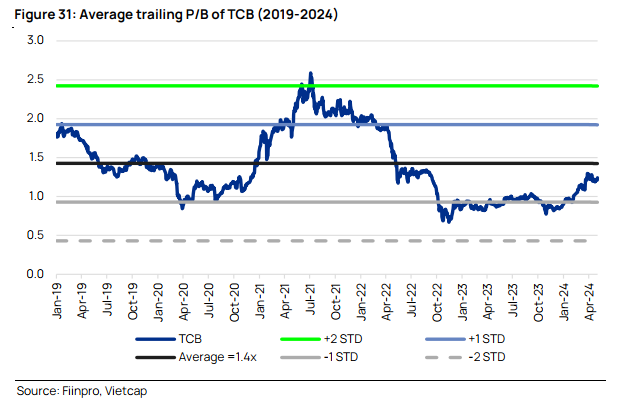

Tổng Giám đốc Techcombank, ông Jens Lottner cho biết: với việc định giá theo P/B của Techcombank đã đạt mức 2,5 lần trong 5 năm qua thì "mọi mục tiêu đang trong tầm kiểm soát". "Thực tế, Techcombank đã ở vị thế dẫn đầu về ROE, ROA trong hệ thống ngân hàng. Hiện chúng tôi đang hướng tới ngân hàng xứng tầm đẳng cấp châu lục, có sự phát triển bền vững, vừa sinh lời, vừa đảm bảo an toàn vốn cao, và chúng tôi vẫn đang hiện thực hoá mục tiêu vốn hoá 20 tỷ USD", Tổng Giám đốc Techcombank cho biết.

Giới quan sát đánh giá cao khả năng tăng trưởng dài hạn của Techcombank

Trong các cáo cập nhật 2024, Moody's đánh giá Techcombank sẽ hưởng lợi từ sự phục hồi của thị trường bất động sản khi các giao dịch mua bán nhà tăng lên, góp phần gia tăng (về cả tuyệt đối và tỷ trọng) của cho vay mua nhà cá nhân (so với cho vay bất động sản chung), đặc biệt nhờ vào việc Ngân hàng chú trọng cho vay các chủ đầu tư, nhà phát triển bất động sản có chất lượng tốt hơn so với mặt bằng chung của thị trường.

Bên cạnh đó, tỷ lệ an toàn vốn (CAR) và khả năng hoạt động hiệu quả (bao gồm khả năng sinh lời) của Techcombank cũng được Moody's đánh giá cao. Cụ thể, tỷ lệ CAR (vốn cấp 1) của Techcombank ở mức 14,4% vào cuối năm 2023 và tỷ suất sinh lời trên tổng tài sản 2,4% đều cao hơn nhiều so với trung bình ngành (ROA ngành trong cùng giai đoạn đạt khoảng 1,4%).

Nguồn vốn và thanh khoản của Techcombank được Moody's dự báo sẽ tiếp tục duy trì ổn định. Trong đó, tăng trưởng tiền gửi cải thiện trong năm 2023, và tỷ lệ CASA của Techcombank đã phục hồi lên mức 40% - cao nhất trong các ngân hàng Việt Nam mà Moody's xếp hạng tín nhiệm.

Tại báo cáo phân tích mới công bố, Chứng khoán KB (KBSV) cũng dự báo tăng trưởng tín dụng của Techcombank sẽ tiếp tục được dẫn dắt nhờ sự phục hồi của thị trường bất động sản. Bên cạnh đó, KBSV cho rằng tỷ lệ CASA sẽ tạo thêm dư địa để Techcombank tiếp tục kiểm soát chi phí vốn và NIM hồi phục trước khi lãi suất huy động tăng trở lại.

Với sự hồi phục tích cực của NIM và tăng trưởng tín dụng, Chứng khoán MBS dự báo tăng trưởng lợi nhuận sau thuế kép của Techcombank trong giai đoạn từ 2024-2028 sẽ đạt trung bình 22,7%/năm, cao hơn mức trung bình 5 năm gần nhất là 16,5%. Trong đó, tăng trưởng tín dụng sẽ được duy trì ở mức 20%/năm trong 5 năm tiếp theo và NIM sẽ duy trì quanh mức 4,5-4,7%.

"Những diễn biến tích cực của cổ phiếu trong 4 tháng đầu năm 2024 đã phản ánh triển vọng tăng trưởng lợi nhuận trong năm 2024", MBS đánh giá.

Xem thêm tại cafef.vn