Thị trường tài chính đang quay về thời kỳ “đi một chân”?

Nối dài những khó khăn của năm trước, năm 2023, kế hoạch phát hành cổ phiếu tăng vốn của các doanh nghiệp niêm yết vẫn chênh vênh trước mối lo bị đổ bể, hoặc ngậm ngùi giảm giá, lùi thời gian chào bán trong bối cảnh thị trường chứng khoán kém sắc.

THỊ TRƯỜNG VỐN NGÀY CÀNG LÉP VẾ

Tổng Công ty cổ phần Đầu tư Phát triển Xây dựng (DIC Corp) vừa lùi thời điểm chào bán 100 triệu cổ phiếu cho cổ đông hiện hữu với giá 15.000 đồng từ quý 1 sang quý 2-3/2023, sau khi Ủy ban Chứng khoán Nhà nước cấp giấy chứng nhận chào bán; đồng thời, hạ giá còn một nửa so với phương án trước đó. Công ty kỳ vọng thu về 1.500 tỷ đồng để đầu tư cho dự án Khu đô thị Long Tân, tỉnh Đồng Nai.

Trước đó, nhiều doanh nghiệp dừng kế hoạch chào bán và phải xoay xở nguồn khác để trả nợ như Công ty cổ phần Bệnh viện Quốc tế Thái Nguyên, Công ty cổ phần Đầu tư Apax Holdings, Hoàng Anh Gia Lai…

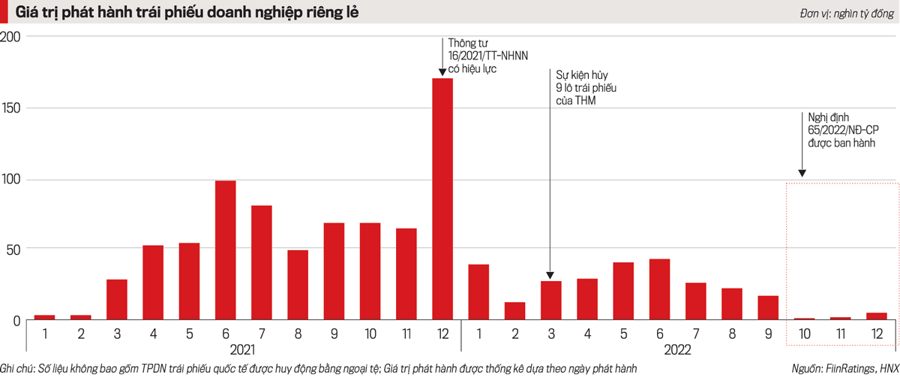

Cùng với đó, trong tháng đầu năm 2023, thị trường trái phiếu doanh nghiệp gần như đóng băng khi chỉ có duy nhất một lô trái phiếu được phát hành riêng lẻ thành công thuộc về một đơn vị trong lĩnh vực nền móng cọc xây dựng với trị giá vỏn vẹn 110 tỷ đồng. Kết quả này chưa đạt 1% giá trị phát hành khi so sánh với cùng kỳ năm 2022 là 29.280 tỷ đồng.

Nhìn lại những năm gần đây, thị trường cổ phiếu và đặc biệt là thị trường trái phiếu doanh nghiệp chứng kiến sự tăng trưởng vượt bậc, phát triển nhanh cả về chiều rộng và chiều sâu, quy mô, sản phẩm và thanh khoản; từ đó, huy động được nguồn lực tài chính hỗ trợ và “chia lửa” với kênh cung ứng vốn truyền thống từ tín dụng ngân hàng.

Báo cáo của Bộ Tài chính cho thấy, quy mô thị trường vốn tăng trưởng bình quân 28,5%/năm giai đoạn 2016-2021, đạt 134,5% GDP vào cuối năm 2021, gấp tới 3,5 lần năm 2015. Trong đó, quy mô vốn hóa thị trường cổ phiếu tương đương 93,8% GDP; quy mô thị trường trái phiếu doanh nghiệp là 14,2% GDP.

Tuy nhiên, năm 2022, thị trường vốn âm ỉ những “sóng ngầm” và hàng loạt các sai phạm bị phát giác trong năm đã lộ diện các lỗ hổng pháp lý và nhiều kiểu biến tướng của các kênh huy động vốn này.

Kết thúc một năm đầy sóng gió, làn sóng bán tháo đẩy chỉ số VN-Index sụt giảm 34%. Kênh trái phiếu doanh nghiệp cũng chứng kiến xu hướng mua lại ồ ạt, tăng 37,8% so với cùng kỳ nhưng giảm sâu 63,7% trong hoạt động phát hành mới, chỉ đạt khoảng 260.000 tỷ đồng. Đáng nói, từ đầu quý 4/2022 đến nay gần như không có doanh nghiệp nào huy động được trái phiếu mới.

Còn thị trường bảo hiểm dù vẫn giữ được mức tăng trưởng khá, khi các chỉ tiêu về tổng tài sản, tổng dự phòng nghiệp vụ bảo hiểm, tổng doanh thu phí bảo hiểm tăng xấp xỉ 15%, đầu tư trở lại nền kinh tế tăng 12,5% nhưng lại đang chìm sâu trong những thị phi liên quan đến bancassurance (phân phối bảo hiểm qua kênh ngân hàng)…

Đánh giá về quy mô thị trường tài chính Việt Nam hiện nay, TS. Cấn Văn Lực, Thành viên Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia, Kinh tế trưởng BIDV, chỉ rõ thị trường tài chính rất phức tạp, quy mô rất lớn, phát triển nhanh nhưng ngày càng tinh vi. Đến cuối năm 2020, theo số liệu của Ngân hàng Thế giới (WB), quy mô hệ thống tài chính Việt Nam, bao gồm tổng tài sản của hệ thống tổ chức tín dụng, vốn hóa thị trường chứng khoán, dư nợ thị trường trái phiếu và doanh thu phí bảo hiểm tương đương khoảng 300% GDP.

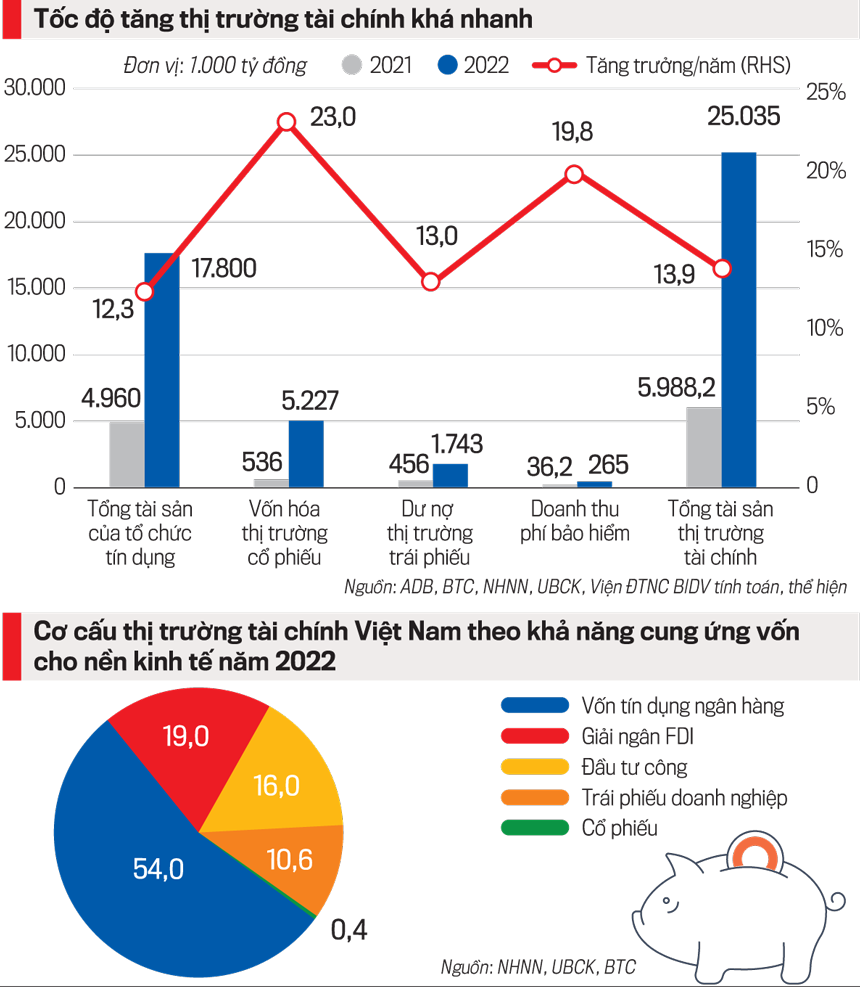

Xét về tốc độ tăng trưởng, trong khoảng 10 năm qua, các kênh chủ lực trong thị trường vốn đều tăng trưởng rõ nét, khi vốn hóa thị trường cổ phiếu tăng 23%/năm, bảo hiểm tăng khá tốt (gần 20%/năm) và dư nợ thị trường trái phiếu tăng khoảng 13%. Đối trọng với thị trường vốn, tổng tài sản của tổ chức tín dụng cũng tăng 12,3%/năm, với tốc độ tăng trưởng tín dụng duy trì ở mức 14-15% trong 10 năm vừa qua.

Tuy nhiên, khi soi kỹ cấu trúc thị trường tài chính, theo vị Kinh tế trưởng BIDV, vào thời điểm tháng 9/2022, tổng tài sản hệ thống ngân hàng trong cơ cấu hệ thống tài chính Việt Nam vẫn chiếm một tỷ trọng khá lớn, lên tới 67%.

“Rõ ràng, thị trường vốn, cả cổ phiếu và trái phiếu đều có vấn đề, dẫn đến thị phần của hệ thống ngân hàng tăng lên rõ rệt, từ mức 60% tăng lên 67%”, ông Lực nêu quan điểm.

Thị trường trái phiếu do bị suy giảm, từ tỷ trọng khoảng 17-18% tổng quy mô của hệ thống tài chính thời gian trước, năm vừa qua chỉ còn khoảng 12,5%; thị trường cổ phiếu sụt giảm từ 24-25% xuống khoảng 22%.

Còn doanh thu phí bảo hiểm thông thường chỉ chiếm khoảng 1% quy mô thị trường tài chính Việt Nam.

Tính theo khả năng cung ứng vốn cho nền kinh tế, khối ngân hàng thông thường đóng góp trên 50% cho tổng vốn đầu tư toàn xã hội và riêng năm 2022 tăng tới 54%, bởi thị trường vốn năm vừa qua phát triển èo uột khi thị trường cổ phiếu và trái phiếu doanh nghiệp chỉ cung ứng lần lượt 0,4% và 10,6% tổng lượng vốn cho nền kinh tế, đây là điều vô cùng bất cập.

GÁNH NẶNG DỒN LÊN VAI NGÂN HÀNG

Sau một năm, thị trường trái phiếu doanh nghiệp, chứng khoán rơi vào tình trạng đóng băng cùng thanh khoản căng thẳng “gõ cửa” các ngân hàng khiến nhiều doanh nghiệp gặp khó khăn về nguồn vốn, gây nên ảnh hưởng tiêu cực đến thị trường vốn nói chung và tác động ngược lại đến chất lượng tài sản sinh lãi của ngân hàng, các khoản trái phiếu doanh nghiệp do ngân hàng nắm giữ cũng có khả năng trở thành nợ xấu.

Trong bối cảnh căng thẳng về nguồn vốn, TS. Cấn Văn Lực lo ngại rằng thị trường vốn đang bị thu hẹp, suy giảm, phát triển chậm sẽ đè nặng lên hệ thống ngân hàng. Ngay trong năm 2022, tín dụng tăng trưởng lên đến 14,5% nhưng doanh nghiệp vẫn kêu “thòm thèm”.

Còn áp lực đối với hệ thống ngân hàng ngày càng đè nặng bởi tốc độ tăng trưởng tín dụng hiện tương đối cao, lên tới 14-15%, với tổng dư nợ hiện nay khoảng 11,7 triệu tỷ đồng, có thể hình dung ra lượng tiền từ tín dụng đổ vào nền kinh tế lớn cỡ nào, vì vậy, cũng phải kiểm soát mức tăng hợp lý, tránh hệ luỵ về lâu về dài.

Áp lực thanh khoản cạn kiệt dâng lên chưa từng có do chênh lệch “âm” giữa tín dụng và huy động.

Bên cạnh đó, bắt đầu xuất hiện sự sai lệch về cơ cấu thời hạn của nhiều ngân hàng thương mại, khi lượng tiền cho vay trung và dài hạn bất động sản tăng rất nhanh.

“Số liệu từ Ngân hàng Nhà nước cho thấy, tốc độ tăng trưởng tín dụng chỉ là 14,5% thì riêng lĩnh vực bất động sản tăng trên 20%, tập trung chủ yếu giai đoạn đầu năm”, ông Thành dẫn chứng.

Bên cạnh tình trạng chênh lệch tín dụng - huy động “âm”, việc mất cân đối về mặt kỳ hạn giữa huy động và cho vay cũng cần kiểm soát tại khối ngân hàng.

Báo cáo tài chính quý 3/2022 của các ngân hàng cho thấy hàng loạt ngân hàng được thống kê có tỷ lệ vốn ngắn hạn cho vay trung, dài hạn cao. OCB tiếp tục là ngân hàng có tỷ lệ vốn ngắn hạn cho vay trung dài hạn cao nhất hệ thống, lên tới 37%. Tính hết quý 3/2022, ngân hàng có 87.336 tỷ đồng cho vay trung và dài hạn, tuy nhiên, nguồn vốn trung, dài hạn là 28.811 tỷ đồng. Do đó, ngân hàng đã phải dùng tới 58.525 tỷ đồng vốn ngắn hạn để bù đắp sang cho hoạt động tín dụng trung và dài hạn.

Hay như tại Techcombank, cho vay trung, dài hạn ở mức 231.340 tỷ đồng nhưng vốn huy động trung, dài hạn là 57.629 tỷ đồng. Như vậy, ngân hàng này đã phải dùng 173.711 tỷ đồng vốn ngắn hạn để cho vay trung, dài hạn.

Việc “bóc ngắn cắn dài” sẽ đẩy ngân hàng gặp khó khăn, đặc biệt là các ngân hàng đang có tỷ lệ vốn ngắn hạn cho vay trung dài hạn cao.

Do đó, theo quy định của Thông tư 08/2020/TT-NHNN sửa đổi Thông tư 22/2019/TT-NHNN ngày 14/08/2020, đến ngày 1/10/2022, các ngân hàng phải giảm tỷ lệ tối đa nguồn vốn ngắn hạn cho vay trung và dài hạn xuống mức 34% và từ ngày 1/10/2023 tới đây chỉ còn 30%...

Nội dung bài viết được đăng tải trên Tạp chí Kinh tế Việt Nam số 10-2023 phát hành ngày 06-03-2023. Kính mời Quý độc giả tìm đọc tại đây:

https://postenp.phaha.vn/chi-tiet-toa-soan/tap-chi-kinh-te-viet-nam

Xem thêm tại vneconomy.vn